放胆進場?!最壞的時機是否已經過了?!:<

><FONT face=新細明體 size=4>放胆進場?我的看法是.....Yes</FONT></P>

<

><FONT face=新細明體 size=4>最壞的時機是否已經過了?我的看法是....其實不重要!</FONT></P>

<

><FONT face=新細明體 size=4></FONT> </P>

<

><FONT face=新細明體 size=4>這二個問題,乍看之下似乎應該是相關連的,因為大家的想法幾乎都是.....最壞的時機已經過了,所以可以放胆進場!如果最壞的時機還沒過,為什麼要進場?</FONT></P>

<

><FONT face=新細明體 size=4></FONT> </P>

<P><FONT face=新細明體 size=4>上述的這個邏輯,牽涉到三個情況:</FONT></P>

<P><FONT face=新細明體 size=4></FONT> </P>

<P><FONT face=新細明體 color=sienna size=4>1.最壞的時機若到來時,是否代表指數會有新低點?</FONT></P>

<P><FONT face=新細明體 color=sienna size=4>2.指數創新低時,個股股價是否會隨之下跌?</FONT></P>

<P><FONT face=新細明體 color=sienna size=4>3.個股隨指數下跌時,是否會因為指數創新低而股價也跟著創新低呢?</FONT></P>

<P><FONT face=新細明體 size=4></FONT> </P>

<P><FONT face=新細明體 size=4>第一個情況的答案是不一定....因為股價或指數反應的是對於未來的預期,所以才會有利空真的出現時,反而利空鈍化或不跌的表現發生!</FONT></P>

<P><FONT face=新細明體 size=4></FONT> </P>

<P><FONT face=新細明體 size=4>第二個情況的答案是.....有將近90%的上市個股,中期會隨著指數的漲跌而同向變動,上櫃則是將近80%,數據是來自於國內某篇論文。</FONT></P>

<P><FONT face=新細明體 size=4></FONT> </P>

<P><FONT face=新細明體 size=4>第三個情況的答案是....不一定!統計上的比率我沒印象了,不過可以肯定的是....上市個股的比率低於90%,上櫃則是低於80%。</FONT></P>

<P><FONT face=新細明體 size=4></FONT> </P>

<P><FONT face=新細明體 size=4>現在我們來做三個假設,假設.....</FONT></P>

<P><FONT face=新細明體 size=4>1.最壞的情況尚未過去,而且指數會再下跌創新低,這個機率是70%</FONT></P>

<P><FONT face=新細明體 size=4>2.指數創新低時,上市的個股有90%會跟著下跌</FONT></P>

<P><FONT face=新細明體 size=4>3.指數創新低時,上市的個股跟著下跌,但創新低的個股僅佔其中的80%</FONT></P>

<P><FONT face=新細明體 size=4></FONT> </P>

<P><FONT face=新細明體 size=4>由這三個假設,我們可以推論,一旦假設全都成立了,你現在買進,買到一檔股價未來會創新低的個股,其機率值是多少?</FONT></P>

<P><FONT face=新細明體 size=4></FONT> </P>

<P><FONT face=新細明體 size=4>答案是70% x 90% x 80%=50.4%,換句話說.....你現在買到一檔未來幾個月會創新低的個股,其機率是一半一半。</FONT></P>

<P><FONT face=新細明體 size=4></FONT> </P>

<P><FONT face=新細明體 size=4>當然,如果你將最壞的情況尚未出現的機率值提高,答案又會有所不同。我相信很多人對<BR>"最壞的情況是否過去了?" 這個問題,非常在意而且很有把握未來會更糟,不過我個人是不太在意的,提供巴菲特與彼得林區這二位投資大師的建議給各位參考.....<FONT color=red><STRONG>別擔心指數會不會繼續下跌,也別擔憂經濟景氣會不會更糟,因為答案只有天曉得。</STRONG></FONT></FONT></P>

<P><FONT face=新細明體 size=4></FONT> </P>

<P><FONT face=新細明體 size=4></FONT> </P>

<P><FONT face=新細明體 size=4>在台灣的投資人,還蠻喜歡考量當前的政治情勢,決定是否可以進場,我的看法是....它是影響股市漲跌的因素之一,不過充其量只是讓股市超漲或超跌,並不會是扭轉股市漲跌趨勢的主要因素,亦即政治因素在台灣,只會助長助跌罷了!不相信嗎?你可以拿美股四大指數、歐股三大指數、日經、首爾、恆生、上海綜合指數等,將它們的週K線圖搭配台股指數一起比較,就可以發現...無論是2000、2004、2008年的總統大選前後,又或是紅衫軍上街頭,甚至是最近的海外匯款疑雲,其實台股指數1~3週(甚至1~3個月)的漲跌趨勢,跟的是國際股市而變的。</FONT></P>

<P><FONT face=新細明體 size=4></FONT> </P>

<P><FONT face=新細明體 color=red size=4>放胆進場買台股?我的看法是.....Yes!不過不代表未來台股真的漲上來了,你也能獲利,Why?我提供彼得林區的話讓你參考.....彼得林區說:『買股票但是不下功夫研究,就等於玩牌卻不看牌一樣。』</FONT></P>

<P><FONT face=新細明體 size=4></FONT> </P>

<P><FONT face=新細明體 size=4>什麼叫做下功夫研究?把一檔個股的K線圖看個5~10分鐘嗎?還是到Yahoo或鉅亨網,將個股一年來的歷史新聞看一遍?又或是天天蒐集節目上分析師推薦的個股?甚至是每週翻遍非凡商業周刊、今周刊、財訊月刊、萬寶週刊....呢?</FONT></P>

<P><FONT face=新細明體 size=4></FONT> </P>

<P><FONT face=新細明體 size=4>如果你是這樣來決定買哪一檔個股的話,我建議你乾脆直接在此時放胆買進ETF算了,因為照你這樣的模式繼續下去,三、五年後你會發現.....你投資股市的報酬率低於大盤。</FONT></P>

<P><FONT face=新細明體 size=4></FONT> </P>

<P><FONT face=新細明體 size=4>我想你會因此有很多疑問.....為什麼你不直接告訴我如何下苦心研究?為什麼我這樣做,績效會輸給ETF?為什麼你不直接推薦個股?</FONT></P>

<P><FONT face=新細明體 size=4></FONT> </P>

<P><FONT face=新細明體 color=purple size=4>老實說,我在這個市場十幾年了,看過了如同過江之鯽的散戶,真正能長期存活下來且獲利豐厚的人,實在是少之又少,失敗者的行為模式,其實跟你們差不多,在正通這個網站上,我覺得態度正確的人.....應該不到五個,這少數的幾位,很有可能走過操盤手的五個階段,其他的人.....我只能很殘忍的說.....我完全看不到你們面對投資這個課題的認真態度。所以縱使我還有2/3沒寫完的技術分析與基本分析教學文章,我也不太想動手敲鍵盤,主要原因除了上述之外,另一個原因我用下面這篇文章與各位分享。</FONT></P>

<P><FONT face=新細明體 size=4></FONT> </P>

<P><FONT face=新細明體 size=4>

</FONT></P>

說的真是好~~~

等上大夜再來繼續努力學習

加油

每個人的學習過程都嘛會有師父!教學相長~~~大家一起加油!!

<

> </P>

<

><STRONG>Austin:</STRONG></P>

<

><STRONG>我完全看不到你們面對投資這個課題的認真態度。</STRONG></P>

<

><STRONG>所以縱使我還有2/3沒寫完的技術分析與基本分析教學文章,我也不太想動手敲鍵盤....</STRONG> </P>

<

> </P>

<P>有點難過......<IMG alt="" src="images/smilies/default/sad.gif" border=0 smilieid="2"></P>

條件一:這波全球的回檔,起因是金融,

若全球股市要轉多,這個當初回檔的源頭,

必須要能夠展現出有轉圜的餘地。

其二,這波全球金融股可說是棒打落水狗,

股價也一定遭受到市場過度的灌壓,

而當條件一成立時,且被市場接受時,

市場金融股價的評價,一定又會做出修正,

因此,個人建議持有一定比率的優質金融股。

以上拙見,若有任何錯誤,請不吝賜教,謝謝~

你在這個市場已經油了,也就是死不了的那種投資人,我是在哀怨那些路人甲乙丙,因為他們很可能過不了下一次的空頭市場!<br>

至於barkely所提的金融,優質金融抱久一點,應該有可以期待的報酬率,不過傳產中的鋼鐵,可能就要慘一點了,對於鋼鐵我個人非常非常保守,尤其是中下游!

<

>你這個故事,它所想表達的是"實踐",換句話說,書中所教的聖賢道理,光是看是沒有用的,必須身體力行,只有如此,才能將理論與實務結合在一起!否則....<STRONG>看了等於白看</STRONG>!</P>

<

> </P>

<

>很多人的毛病都在此,舉例來說,道氏理論我重溫許多許多次,同樣的文字,每重看一次都有不同的感受!</P>

<

> </P>

<

>這個道理不管是技術分析還是基本分析的支持者,都是一體適用的,不過很多人看教學文章,都是用眼睛看一遍,就想上場打仗了,這不是很好笑的事情嗎?你聽過刺槍術學一次就能上場殺敵嗎?我玩KD指標超過十年了,大約每隔一年都會歸納出新的KD指標心得,其實不管是指標,還是均線系統,甚至是基本分析的評價方式或價值投資,都不是你看一次就能學的起來,問題是.....多數人都對自己過度自信,結果在市場受傷慘重。</P>

<P> </P>

<P>很多人對於"研究報告"的看法是.....沒用!我完全不這麼想,就算是一篇錯誤百出的研究報告都有用,只要你抱持盡信書不如無書的心態,就能從報告中看出許多盲點,又或是錯誤的觀念。</P>

<P> </P>

<P>對於研究報告的態度,初學者應該抱持著看報紙的心態,也就是你不是要從中找出明牌,而是透過閱讀,幫助你建立產業的基礎知識,無論是彼得林區還是巴菲特都說.....不熟的產業與公司,絕對不要買!問題是.....初學者能熟幾個產業幾個公司?不用這種大量閱讀的方式,怎麼建立對於產業與公司的認識呢?難不成一直跳槽換工作,來認識產業與公司嗎?</P>

<P> </P>

<P>不管是技術分析還是基本分析,對於基礎功,都必須下苦心來打,就像學武要從蹲馬步開始,蹲到雙腳抖不停才能休息,如此循環不斷,不過大家都想蹲一次馬步後,就想學輕功或兵器......我剛進市場時也是如此,不過當時很可惜沒有人這樣告訴我,讓我繳交了不少學費!</P>

<P> </P>

<P>現在我每天都要花1~2個小時閱讀研究報告,這有助於我貼近產業,瞭解當前產業的發展、公司的接單狀況,甚至是一年前的報告我也會看,因為這有助於我瞭解該公司的歷史!</P>

<P> </P>

<P>舉例來說....幾個月前我買華夏,起源是我看到某外資寫的一篇南亞研究報告,它提到中國對高污染產業在奧運前的限制,因為華夏的PVC營收比重較高,所以我看的雖然是南亞的報告,買的卻是華夏,將近三成的獲利就是這樣來的。以這個例子而言,如果你資金少到只有十萬,華夏一檔讓你賺三萬,你平均一天看20分鐘的研究報告就好,一個月就是10小時,一年也才120小時,就能夠賺到三萬元,跟你一天工作八小時,一個月工作21天總共168小時來比較,你覺得划不來嗎?</P>

<P> </P>

<P>很簡單的道理,很少人去實踐,所以這個市場很少人賺到錢!</P>

<P> </P>

<P> </P>

歹勢~~~醍醐灌頂..............

O-rz !!

k大~~好想....超級你ㄟ!!何時盤中再相會?

<

>

</P>

<

> </P>

<

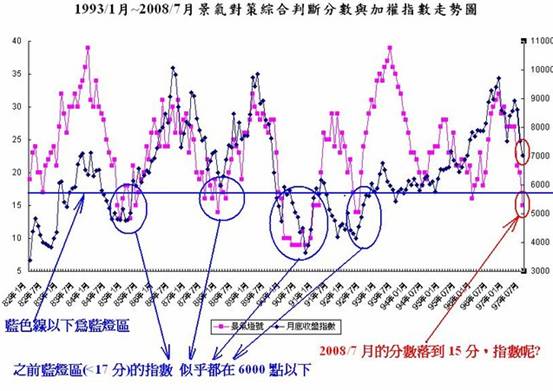

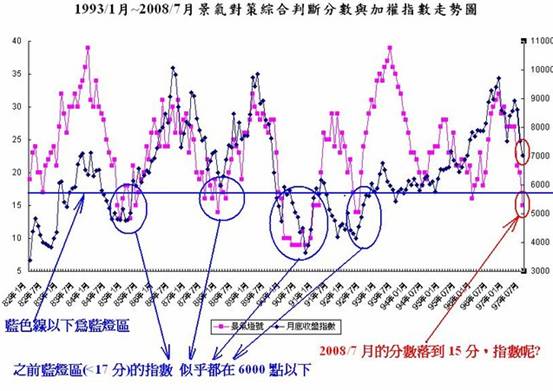

>這張圖乍看之下,似乎推論出....景氣燈號來到藍燈時,指數應該要跌到6000點以下!</P>

<

>從這張圖可以看出指數是隨著景氣波動的方向而跟著波動,這倒是蠻明顯的,但是景氣對策分數來到新高點時,是否指數也會來到前高呢?答案很顯然是No!同理景氣對策分數來到低點時,也不代表指數會來到前低,這個道理不難,因為景氣對策分數多數都在10~40分之間遊走,如果時間拉長到台灣加權指數剛出現的100點,那麼景氣對策分數來到10分時,為何指數不會回到100點?要記住.....全世界的指數如果用很長的時間來觀察,只有越來越高的,沒有越來越低的,換句話說,我可以說加權指數會上二萬點,不過不知道要多久!</P>

<

> </P>

<P>另外上圖也可以看到2007年時,燈號有來到藍燈,但是指數不但沒回,反而一路往上推高到九千點以上。</P>

<P> </P>

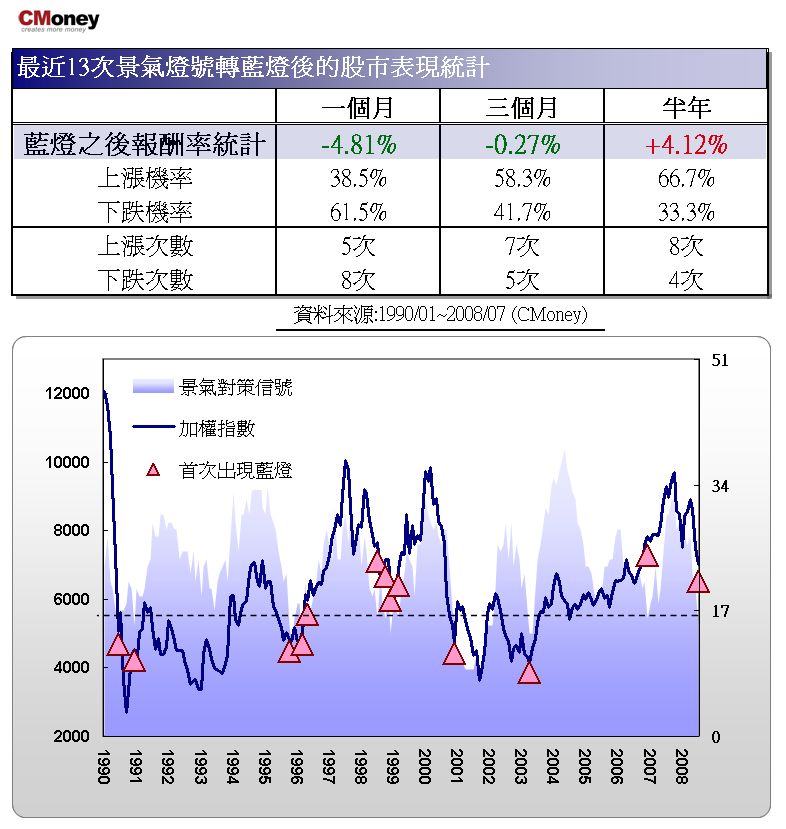

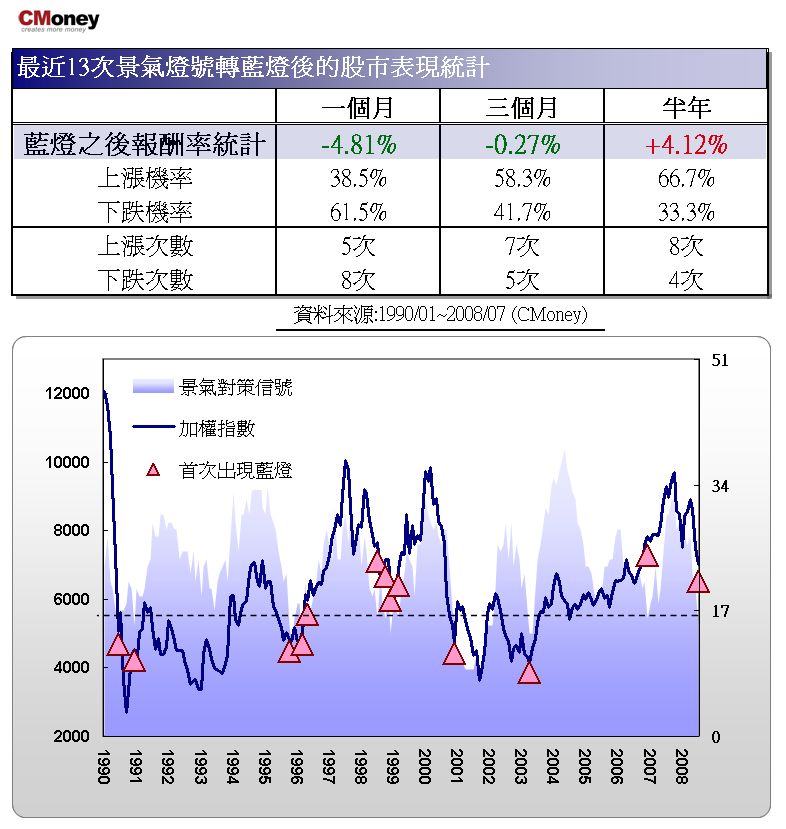

<P>這是另一張有統計的圖,不過很可惜的是樣本數量還是不夠,所以無法從統計學上證明其推論,只能大略參考一下!</P>

<P> </P>

<P>

</P>

<P> </P>

<P> </P>

<P>結論是.....</P>

<P>1.景氣燈號來到藍燈時,無法肯定指數會不會創新低,也無法肯定會不會跌破6000,尤其景氣對策分數的計算標準,曾經在數年前修改過一次!</P>

<P>2.雖然指數有可能出現新低點,但是同樣的也代表著.....一段時間後景氣對策分數終將上揚,而你在這個時間點進場,有套牢的可能,但是未來解套的機率更高。</P>

<P>3.景氣不佳時,買進股票所面對的風險反而較低,景氣大好時,買進股票所面對的風險還比較高,因為未來景氣終將轉差,而指數轉跌的機率更高。</P>

[hide=612]是個男人就把你買什麼跟我講!怕被看到就跟我一樣用hide功能就好了啊<br>

我在等好價格的出現,準備把持股拉高到八成.....今年下半年的報酬率就看這次了[/hide]

上面那篇,我還以為我被排外了~~~ 哈哈 原來回文也是短短的<br>

研究員統計,台股近期16年來的9月至明年2月的統計資料,也就是股市在電子股旺季時的統計資料(如附圖)。從資料中,我們可以看到,只要9月份逢低買,到明年2月份約在舊曆年附近逢高賣出的相關統計。每逢9月份逢低閉著眼睛買進,到隔年舊曆年高點隨便賣,最差的狀況賠不到8%,而好運一點的話,就會賺到66%,而且上漲筆下跌的機率高出75%,這種獲利的比例,是波段操作者最好的座右銘。淡季轉旺季時進場,通常都是最佳時刻。<br>

<br>這個是日盛是訊息,悲觀入市應該就是這樣吧~<br>不過我自己看,都破底了~ 總要讓一些人出來一些人進去~<br>所以再加大點空間和時間是必要的 maybe6200~6500 10月中後<br>抱現金等應該是目前的策略啦~~~ 這學期課多.... 又沒空, 噗...... 對於口袋淺的我, 小一點也無妨<br>

你真該去當阿扁了幕僚了,寫了一大堆等於沒寫,尤其我好奇的部分一個字都沒講,厲害!比泥鰍還難抓!

<

>

</P>

<

> </P>

<

style="COLOR: black"><FONT face=新細明體 size=3><SPAN style="FONT-SIZE: 14pt">觀察</SPAN></FONT><FONT face=Arial size=3><SPAN lang=EN-US style="FONT-SIZE: 14pt; FONT-FAMILY: Arial">1989</SPAN></FONT><FONT face=新細明體 size=3><SPAN style="FONT-SIZE: 14pt">年</SPAN></FONT><FONT face=Arial size=3><SPAN lang=EN-US style="FONT-SIZE: 14pt; FONT-FAMILY: Arial">~2008</SPAN></FONT><FONT face=新細明體 size=3><SPAN style="FONT-SIZE: 14pt">年以來,每次景氣出現藍燈,台股指數總是在相對低檔…<SPAN lang=EN-US></SPAN></SPAN></FONT></P>

<

style="COLOR: black"><FONT face=新細明體 size=3><SPAN style="FONT-SIZE: 14pt">而每次藍燈持續的時間,有只出現</SPAN></FONT><FONT face=Arial size=3><SPAN lang=EN-US style="FONT-SIZE: 14pt; FONT-FAMILY: Arial">1</SPAN></FONT><FONT face=新細明體 size=3><SPAN style="FONT-SIZE: 14pt">個藍燈的、有出現</SPAN></FONT><FONT face=Arial size=3><SPAN lang=EN-US style="FONT-SIZE: 14pt; FONT-FAMILY: Arial">3</SPAN></FONT><FONT face=新細明體 size=3><SPAN style="FONT-SIZE: 14pt">個藍燈的,也有出現</SPAN></FONT><FONT face=Arial size=3><SPAN lang=EN-US style="FONT-SIZE: 14pt; FONT-FAMILY: Arial">15</SPAN></FONT><FONT face=新細明體 size=3><SPAN style="FONT-SIZE: 14pt">個藍燈的…<SPAN lang=EN-US></SPAN></SPAN></FONT></P>

<

style="COLOR: black"><FONT face=新細明體 size=3><SPAN style="FONT-SIZE: 14pt">統計每次出現第一個藍燈進場,一年平均報酬率為</SPAN></FONT><FONT face=Arial size=3><SPAN lang=EN-US style="FONT-SIZE: 14pt; FONT-FAMILY: Arial">21.8%</SPAN></FONT><FONT face=新細明體 size=3><SPAN style="FONT-SIZE: 14pt">,顯示藍燈的確是「危機入市」的訊號之一。</SPAN></FONT></P>

買到手軟,有點受不了這種鳥盤,虧損超過10%了(今年七月至今).....But.....連我都快受不了時,通常都是市場蠻悲觀的時刻!

<

>

</P>

<

> </P>

<

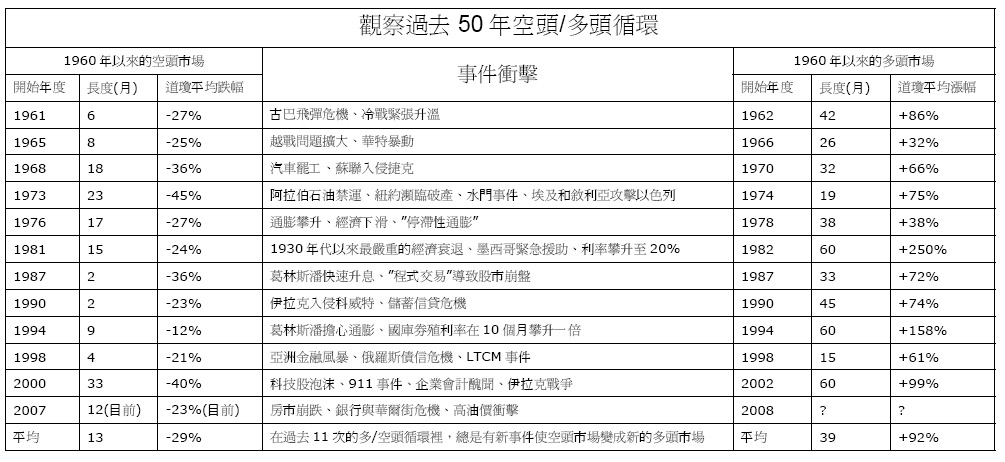

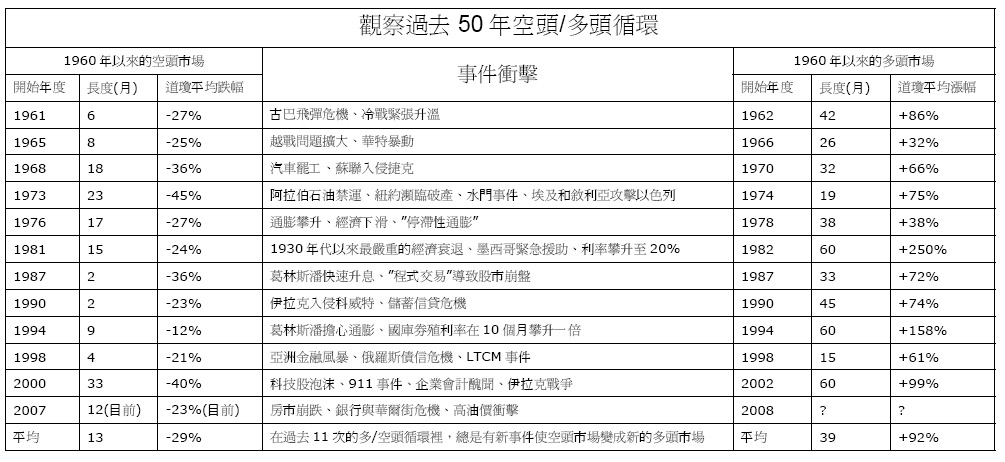

>一張圖道盡千言萬語,省事多了!</P>

<

>想想全世界最有智慧的投資人巴菲特前陣子講什麼,現在他在幹什麼?</P>

美國的7000億援助計劃,必然在國會通過,台股攻上6200不是問題,大選前美股也會撐,重點是選後,美股台股都未落底,小心明年第一季,4xxx可期待,

聯誼廣場不限定聊天內容,你有空可以來走走!看看老朋友也好

<

> </P>

<

>本來看了popo_ho的留言心裡酸酸的.... </P>

<

>(你要常常回來看我們....很想知道你的近況還有那段奇遇....) </P>

<

> </P>

<

> </P>

<P>看了你的留言以後...害我笑到流眼淚.....</P>

<P> (人家是真心關心你阿<IMG alt="" src="images/smilies/onionsmilies/5921f236.gif" border=0 smilieid="88"> ....不要逞強)</P>

<

>投資大師-安東尼.波頓:空頭巿場進入最後階段:預期下一波多頭巿場將由賣壓沉重的金融與循環性消費產業所領漲</P>

<

> </P>

<

>市場持續動盪,現任富達國際投資總監的投資大師安東尼‧ 波頓(Anthony Bolton)特別針對最近的市場變化發表他的看法。 </P>

<

> </P>

<

>附件的兩篇文章分別轉譯自2008年9月18日英國財經媒體Citywire的報導以及2008年9月20日的英國金融時報(Financial Times)。 </P>

<P> </P>

<P>安東尼‧ 波頓(Anthony Bolton) 安東尼‧波頓曾擔任富達歐洲基金經理人,在投資界擁有30餘年經驗,素有歐洲的「彼得‧林區」之稱。目前擔任富達國際投資總監。 以下安東尼波頓的看法整理: </P>

<P> </P>

<P>1.安東尼波頓:我們已經進入空頭巿場的最後階段,本次空頭巿場起於金融類股的急轉直下,之後蔓延至循環性消費類股,而之後會進一步波及工業廠商,最後一個受影響的會是原物料,而原物料價格回跌才是這波空頭巿場真正結束的時候,雖然原物料己有渡過一段賣壓沉重期,但波頓研判原物料價格離合理價位仍有向下修正的空間,因為被過度妙作 </P>

<P> </P>

<P>2.這次和多年前科技泡沫的不同是 </P>

<P>A:2000年榮景是科技股股價高估問題 </P>

<P>B:2008年巿場對資本報酬率與獲利的預期錯誤,而這種情況需要被改變 </P>

<P> </P>

<P>3.預期下一波多頭巿場將由賣壓沉重的金融與循環性消費產業所領漲 </P>

<P> </P>

<P>4.中國正逐漸成為極具魅力的投資標的 5.要知道何時巿場解底總是非常困難,隶於預測不易,所以建議大家應試著度過巿場的震盪,而非一味殺出,錯過了股巿表現最好的前十天將會對長期投資的報酬率產生巨大的衝擊,而錯過了最好的40天可以說是相當悲慘了 </P>

<P> </P>

<P>詳細資料請參閱附檔</P>

<P> </P>

<P>經過這麼長一段時間,終於看到想法與我完全相同的論述,而且對方還是富達國際投資總監,感覺與有榮焉!</P>

不要學我....口袋裡掏一掏總是能掏出一點銀子買股票

你算帶種的了!我比較沒種,這種盤我不太敢動,所以來回操作我只能用低於5%的資金玩,超過九成的錢都已經換成股票了。<br>

這種金融風暴是百年難得一見,遇到一次算是有福氣了,我不想老了之後,晚輩問我....好幾十年前的全球金融風暴發生後,你的投資動作為何?而我回答他....我雖然一直買股票,但是手賤+功夫差+貪心,所以買在低點但是來回操作卻賣在起漲點。

感謝分享,看過留個紀錄!

><FONT face=新細明體 size=4>放胆進場?我的看法是.....Yes</FONT></P>

><FONT face=新細明體 size=4>放胆進場?我的看法是.....Yes</FONT></P> ><FONT face=新細明體 size=4>最壞的時機是否已經過了?我的看法是....其實不重要!</FONT></P>

><FONT face=新細明體 size=4>最壞的時機是否已經過了?我的看法是....其實不重要!</FONT></P> ><FONT face=新細明體 size=4></FONT> </P>

><FONT face=新細明體 size=4></FONT> </P> ><FONT face=新細明體 size=4>這二個問題,乍看之下似乎應該是相關連的,因為大家的想法幾乎都是.....最壞的時機已經過了,所以可以放胆進場!如果最壞的時機還沒過,為什麼要進場?</FONT></P>

><FONT face=新細明體 size=4>這二個問題,乍看之下似乎應該是相關連的,因為大家的想法幾乎都是.....最壞的時機已經過了,所以可以放胆進場!如果最壞的時機還沒過,為什麼要進場?</FONT></P> ><FONT face=新細明體 size=4></FONT> </P>

><FONT face=新細明體 size=4></FONT> </P> </FONT></P>

</FONT></P> > </P>

> </P> ><STRONG>Austin:</STRONG></P>

><STRONG>Austin:</STRONG></P> ><STRONG>我完全看不到你們面對投資這個課題的認真態度。</STRONG></P>

><STRONG>我完全看不到你們面對投資這個課題的認真態度。</STRONG></P> ><STRONG>所以縱使我還有2/3沒寫完的技術分析與基本分析教學文章,我也不太想動手敲鍵盤....</STRONG> </P>

><STRONG>所以縱使我還有2/3沒寫完的技術分析與基本分析教學文章,我也不太想動手敲鍵盤....</STRONG> </P> > </P>

> </P>

>你這個故事,它所想表達的是"實踐",換句話說,書中所教的聖賢道理,光是看是沒有用的,必須身體力行,只有如此,才能將理論與實務結合在一起!否則....<STRONG>看了等於白看</STRONG>!</P>

>你這個故事,它所想表達的是"實踐",換句話說,書中所教的聖賢道理,光是看是沒有用的,必須身體力行,只有如此,才能將理論與實務結合在一起!否則....<STRONG>看了等於白看</STRONG>!</P> > </P>

> </P> >很多人的毛病都在此,舉例來說,道氏理論我重溫許多許多次,同樣的文字,每重看一次都有不同的感受!</P>

>很多人的毛病都在此,舉例來說,道氏理論我重溫許多許多次,同樣的文字,每重看一次都有不同的感受!</P> > </P>

> </P> >這個道理不管是技術分析還是基本分析的支持者,都是一體適用的,不過很多人看教學文章,都是用眼睛看一遍,就想上場打仗了,這不是很好笑的事情嗎?你聽過刺槍術學一次就能上場殺敵嗎?我玩KD指標超過十年了,大約每隔一年都會歸納出新的KD指標心得,其實不管是指標,還是均線系統,甚至是基本分析的評價方式或價值投資,都不是你看一次就能學的起來,問題是.....多數人都對自己過度自信,結果在市場受傷慘重。</P>

>這個道理不管是技術分析還是基本分析的支持者,都是一體適用的,不過很多人看教學文章,都是用眼睛看一遍,就想上場打仗了,這不是很好笑的事情嗎?你聽過刺槍術學一次就能上場殺敵嗎?我玩KD指標超過十年了,大約每隔一年都會歸納出新的KD指標心得,其實不管是指標,還是均線系統,甚至是基本分析的評價方式或價值投資,都不是你看一次就能學的起來,問題是.....多數人都對自己過度自信,結果在市場受傷慘重。</P> O-rz !!

O-rz !!

>

> </P>

</P> > </P>

> </P> >這張圖乍看之下,似乎推論出....景氣燈號來到藍燈時,指數應該要跌到6000點以下!</P>

>這張圖乍看之下,似乎推論出....景氣燈號來到藍燈時,指數應該要跌到6000點以下!</P> >從這張圖可以看出指數是隨著景氣波動的方向而跟著波動,這倒是蠻明顯的,但是景氣對策分數來到新高點時,是否指數也會來到前高呢?答案很顯然是No!同理景氣對策分數來到低點時,也不代表指數會來到前低,這個道理不難,因為景氣對策分數多數都在10~40分之間遊走,如果時間拉長到台灣加權指數剛出現的100點,那麼景氣對策分數來到10分時,為何指數不會回到100點?要記住.....全世界的指數如果用很長的時間來觀察,只有越來越高的,沒有越來越低的,換句話說,我可以說加權指數會上二萬點,不過不知道要多久!</P>

>從這張圖可以看出指數是隨著景氣波動的方向而跟著波動,這倒是蠻明顯的,但是景氣對策分數來到新高點時,是否指數也會來到前高呢?答案很顯然是No!同理景氣對策分數來到低點時,也不代表指數會來到前低,這個道理不難,因為景氣對策分數多數都在10~40分之間遊走,如果時間拉長到台灣加權指數剛出現的100點,那麼景氣對策分數來到10分時,為何指數不會回到100點?要記住.....全世界的指數如果用很長的時間來觀察,只有越來越高的,沒有越來越低的,換句話說,我可以說加權指數會上二萬點,不過不知道要多久!</P> > </P>

> </P> </P>

</P>

>

> </P>

</P> > </P>

> </P> style="COLOR: black"><FONT face=新細明體 size=3><SPAN style="FONT-SIZE: 14pt">觀察</SPAN></FONT><FONT face=Arial size=3><SPAN lang=EN-US style="FONT-SIZE: 14pt; FONT-FAMILY: Arial">1989</SPAN></FONT><FONT face=新細明體 size=3><SPAN style="FONT-SIZE: 14pt">年</SPAN></FONT><FONT face=Arial size=3><SPAN lang=EN-US style="FONT-SIZE: 14pt; FONT-FAMILY: Arial">~2008</SPAN></FONT><FONT face=新細明體 size=3><SPAN style="FONT-SIZE: 14pt">年以來,每次景氣出現藍燈,台股指數總是在相對低檔…<SPAN lang=EN-US></SPAN></SPAN></FONT></P>

style="COLOR: black"><FONT face=新細明體 size=3><SPAN style="FONT-SIZE: 14pt">觀察</SPAN></FONT><FONT face=Arial size=3><SPAN lang=EN-US style="FONT-SIZE: 14pt; FONT-FAMILY: Arial">1989</SPAN></FONT><FONT face=新細明體 size=3><SPAN style="FONT-SIZE: 14pt">年</SPAN></FONT><FONT face=Arial size=3><SPAN lang=EN-US style="FONT-SIZE: 14pt; FONT-FAMILY: Arial">~2008</SPAN></FONT><FONT face=新細明體 size=3><SPAN style="FONT-SIZE: 14pt">年以來,每次景氣出現藍燈,台股指數總是在相對低檔…<SPAN lang=EN-US></SPAN></SPAN></FONT></P> style="COLOR: black"><FONT face=新細明體 size=3><SPAN style="FONT-SIZE: 14pt">而每次藍燈持續的時間,有只出現</SPAN></FONT><FONT face=Arial size=3><SPAN lang=EN-US style="FONT-SIZE: 14pt; FONT-FAMILY: Arial">1</SPAN></FONT><FONT face=新細明體 size=3><SPAN style="FONT-SIZE: 14pt">個藍燈的、有出現</SPAN></FONT><FONT face=Arial size=3><SPAN lang=EN-US style="FONT-SIZE: 14pt; FONT-FAMILY: Arial">3</SPAN></FONT><FONT face=新細明體 size=3><SPAN style="FONT-SIZE: 14pt">個藍燈的,也有出現</SPAN></FONT><FONT face=Arial size=3><SPAN lang=EN-US style="FONT-SIZE: 14pt; FONT-FAMILY: Arial">15</SPAN></FONT><FONT face=新細明體 size=3><SPAN style="FONT-SIZE: 14pt">個藍燈的…<SPAN lang=EN-US></SPAN></SPAN></FONT></P>

style="COLOR: black"><FONT face=新細明體 size=3><SPAN style="FONT-SIZE: 14pt">而每次藍燈持續的時間,有只出現</SPAN></FONT><FONT face=Arial size=3><SPAN lang=EN-US style="FONT-SIZE: 14pt; FONT-FAMILY: Arial">1</SPAN></FONT><FONT face=新細明體 size=3><SPAN style="FONT-SIZE: 14pt">個藍燈的、有出現</SPAN></FONT><FONT face=Arial size=3><SPAN lang=EN-US style="FONT-SIZE: 14pt; FONT-FAMILY: Arial">3</SPAN></FONT><FONT face=新細明體 size=3><SPAN style="FONT-SIZE: 14pt">個藍燈的,也有出現</SPAN></FONT><FONT face=Arial size=3><SPAN lang=EN-US style="FONT-SIZE: 14pt; FONT-FAMILY: Arial">15</SPAN></FONT><FONT face=新細明體 size=3><SPAN style="FONT-SIZE: 14pt">個藍燈的…<SPAN lang=EN-US></SPAN></SPAN></FONT></P> style="COLOR: black"><FONT face=新細明體 size=3><SPAN style="FONT-SIZE: 14pt">統計每次出現第一個藍燈進場,一年平均報酬率為</SPAN></FONT><FONT face=Arial size=3><SPAN lang=EN-US style="FONT-SIZE: 14pt; FONT-FAMILY: Arial">21.8%</SPAN></FONT><FONT face=新細明體 size=3><SPAN style="FONT-SIZE: 14pt">,顯示藍燈的確是「危機入市」的訊號之一。</SPAN></FONT></P>

style="COLOR: black"><FONT face=新細明體 size=3><SPAN style="FONT-SIZE: 14pt">統計每次出現第一個藍燈進場,一年平均報酬率為</SPAN></FONT><FONT face=Arial size=3><SPAN lang=EN-US style="FONT-SIZE: 14pt; FONT-FAMILY: Arial">21.8%</SPAN></FONT><FONT face=新細明體 size=3><SPAN style="FONT-SIZE: 14pt">,顯示藍燈的確是「危機入市」的訊號之一。</SPAN></FONT></P> >

> </P>

</P> > </P>

> </P> >一張圖道盡千言萬語,省事多了!</P>

>一張圖道盡千言萬語,省事多了!</P> >想想全世界最有智慧的投資人巴菲特前陣子講什麼,現在他在幹什麼?</P>

>想想全世界最有智慧的投資人巴菲特前陣子講什麼,現在他在幹什麼?</P> > </P>

> </P> >本來看了popo_ho的留言心裡酸酸的.... </P>

>本來看了popo_ho的留言心裡酸酸的.... </P> >(你要常常回來看我們....很想知道你的近況還有那段奇遇....) </P>

>(你要常常回來看我們....很想知道你的近況還有那段奇遇....) </P> > </P>

> </P> > </P>

> </P> >投資大師-安東尼.波頓:空頭巿場進入最後階段:預期下一波多頭巿場將由賣壓沉重的金融與循環性消費產業所領漲</P>

>投資大師-安東尼.波頓:空頭巿場進入最後階段:預期下一波多頭巿場將由賣壓沉重的金融與循環性消費產業所領漲</P> > </P>

> </P> >市場持續動盪,現任富達國際投資總監的投資大師安東尼‧ 波頓(Anthony Bolton)特別針對最近的市場變化發表他的看法。 </P>

>市場持續動盪,現任富達國際投資總監的投資大師安東尼‧ 波頓(Anthony Bolton)特別針對最近的市場變化發表他的看法。 </P> > </P>

> </P> >附件的兩篇文章分別轉譯自2008年9月18日英國財經媒體Citywire的報導以及2008年9月20日的英國金融時報(Financial Times)。 </P>

>附件的兩篇文章分別轉譯自2008年9月18日英國財經媒體Citywire的報導以及2008年9月20日的英國金融時報(Financial Times)。 </P>

投資大師 安東尼 波頓 1.pdf (193.59 KB)

投資大師 安東尼 波頓 1.pdf (193.59 KB)  投資大師 安東尼 波頓 2.pdf (246.72 KB)

投資大師 安東尼 波頓 2.pdf (246.72 KB)