個股研究報告 台積電 TSMC 2330:台積電(2330.TW/2330 TT)2023 年營收展望如預期,2024 年復甦愈發明朗

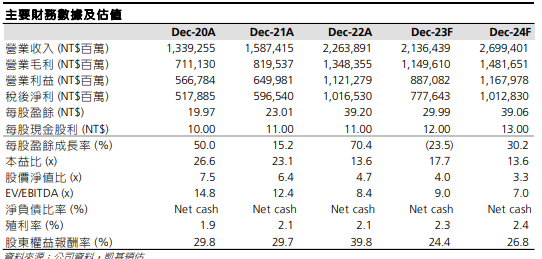

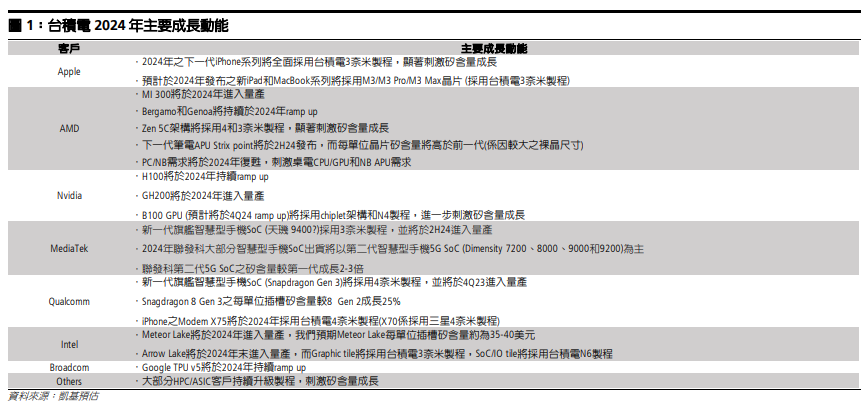

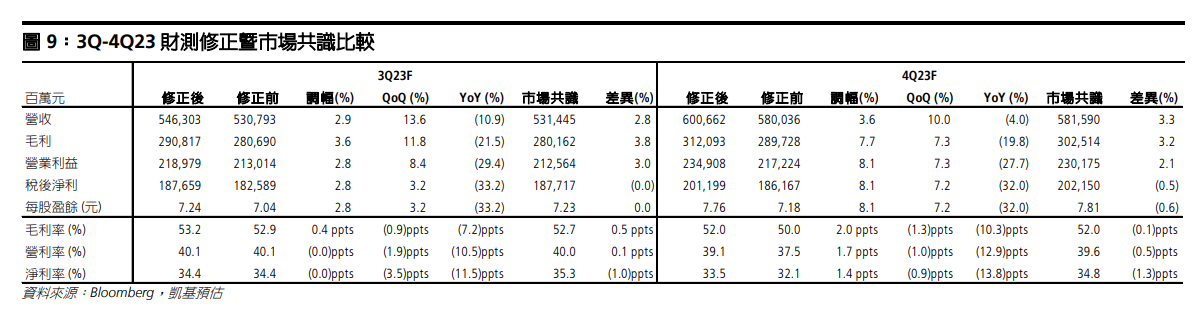

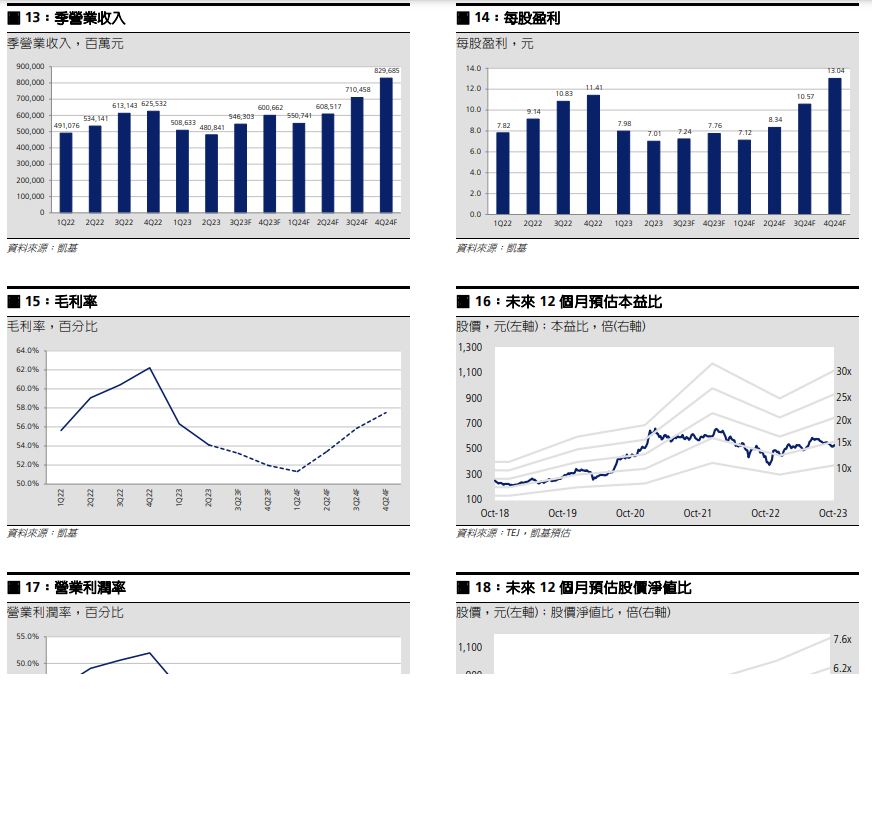

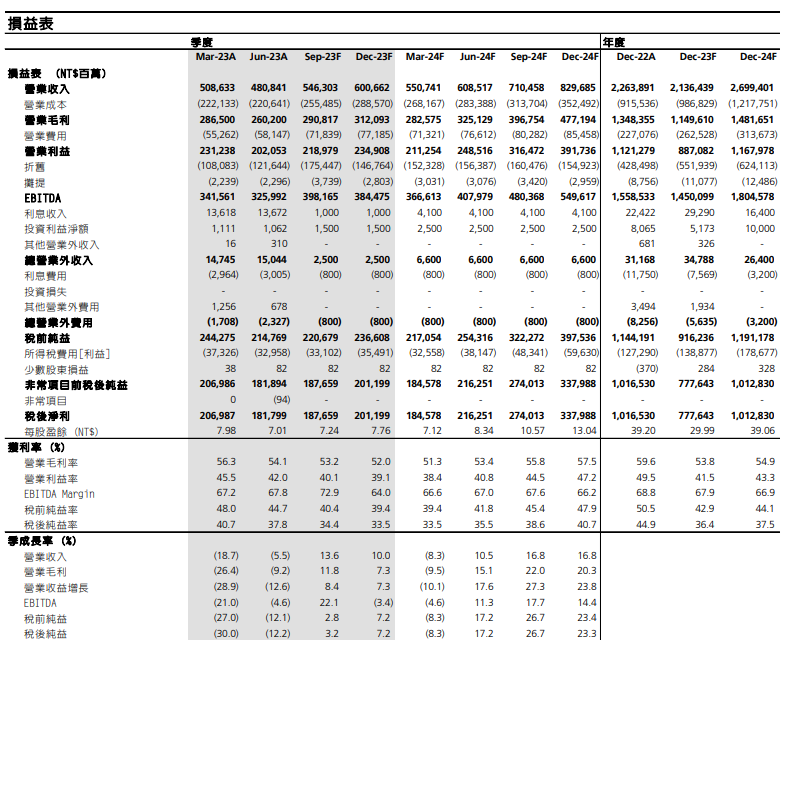

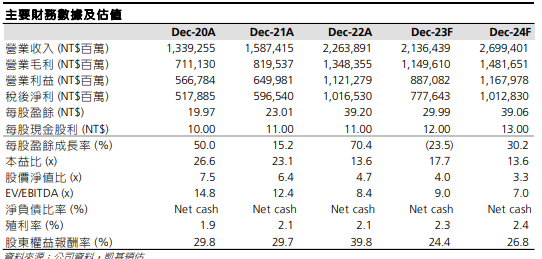

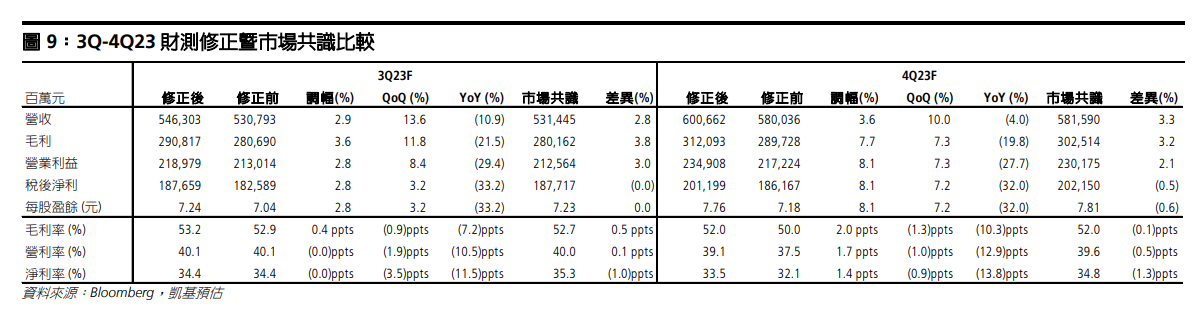

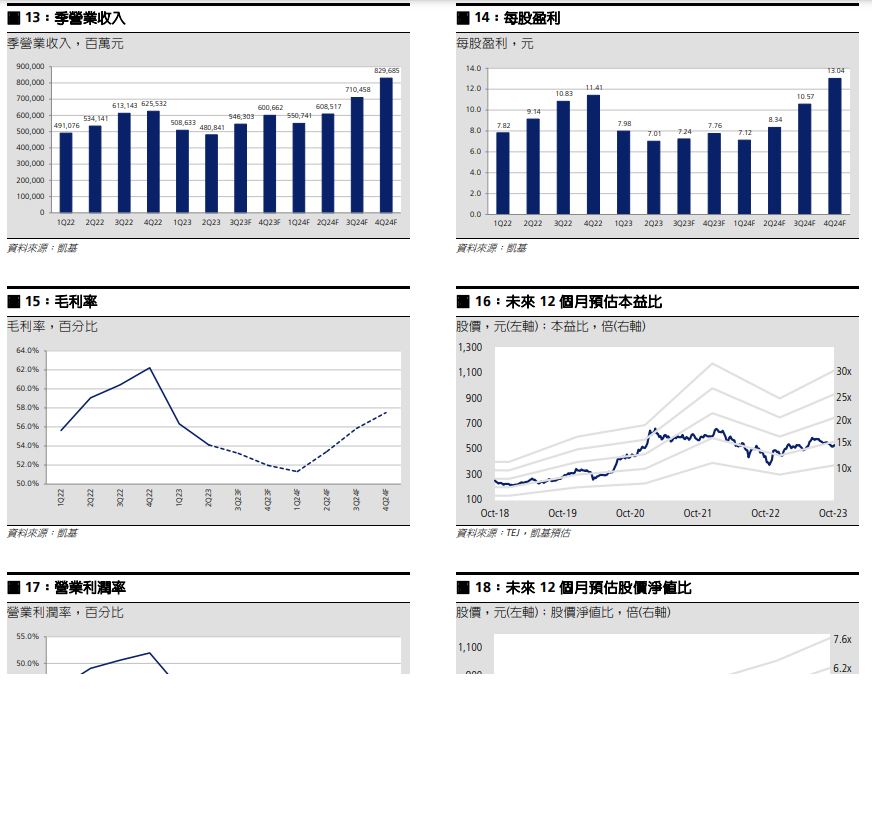

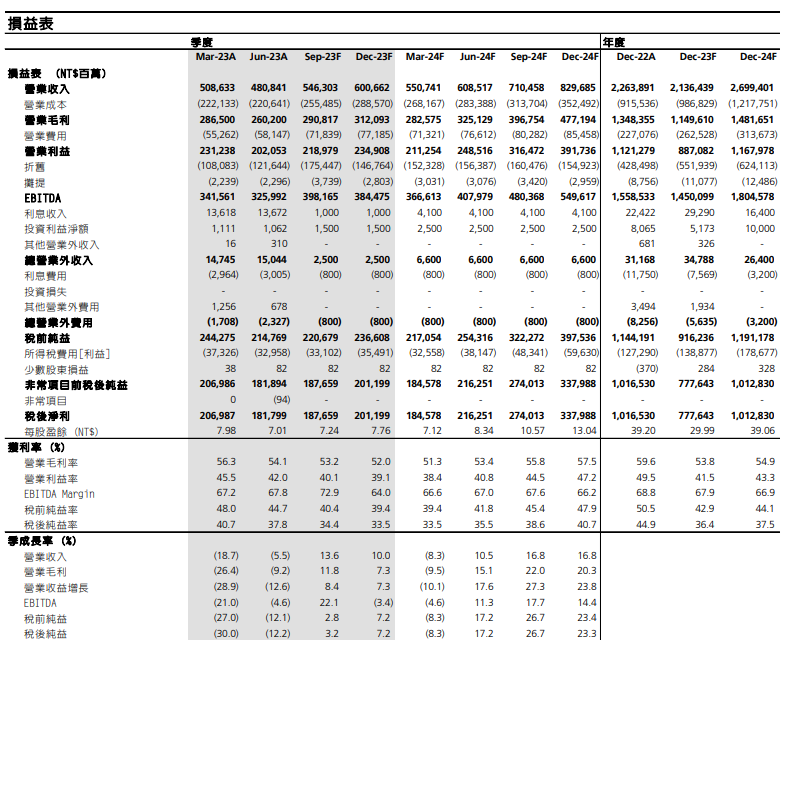

重要訊息台積電將於 10 月 19 日召開 3Q23 法說會。我們預期公司將維持 2023 年全年營收下滑 10%之財測。展望 2024 年,我們預期將有強勁復甦,係因:(1)補庫存需求;(2) 終端需求復甦;(3) 市佔率提升與(4) HPC 與 5G 應用之矽含量持續成長。評論及分析2023 年營收與財測一致。我們預期台積電將維持 2023 年營收年減 10%之展望,與近期市場擔憂公司將再度下修財測有所不同。我們據此預估 4Q23營收將季增 10%或 10%以上至 189 億美元,並預估毛利率為 51-53%,對比市場共識為 52%。我們預估 3Q23 EPS 將季增 3.2%,但年減 33.2%至7.24 元,毛利率與營益率分別達 53.2%與 40.1%,對比市場共識為 7.23元,52.7%與 40.0%。2024 年復甦愈發明朗。我們將 2024 年營收與每股盈餘預估分別上調 6.9%與 6.8%至 2.70 兆元,年增 26.4% (以美元計價為年增 24%)與 39.06 元(年增 30.2%),對比市場共識為 2.57 兆元與 36.71 元。歷經過去幾季之庫存修正後,我們預期進入 2024 年後庫存將恢復至健康水位,而補庫存需求,加上 PC 及智慧型手機終端需求復甦將驅動 2024 年顯著之週期性復甦。此外,PC 與 5G 智慧型手機之 AI 採用率雙雙上揚,且於資料中心加速運算之滲透率上升,將持續挹注多項應用之矽含量成長,並進一步推升台積電晶圓營收。我們推估 2024 年 N3 晶圓出貨量將達 2023 年總量的 3-4 倍。雲端 AI 至邊緣 AI。由於目前邊緣 AI 應用仍有限,我們預期邊緣 AI 運算平台(目前由 Microsoft (美)、Intel (美)、AMD (美)和 PC OEM 業者所定義)將帶動 PC 升級循環,而矽含量亦將持續成長,使台積電受惠。Intel 與 AMD 皆強調現有與未來之 CPU 將整合神經處理單元(NPU),使 CPU 能夠於設備上運行 AI 工作負載。伴隨 Windows 12 將於 2024 年末推出,我們認為 2025 年AI 電腦將被更廣泛地發布,以滿足 Microsoft 對於 AI PC 運算能力之要求,並加速裝置 AI 應用之發展。此外,我們認為智慧型手機產業將跟進,係因Qualcomm (美)與聯發科(2454 TT,NT$786,增加持股)皆強調未來之 SoC將整合效能更強勁之 AI 引擎以運行裝置上之 AI 應用,此外,他們即將推出基於 ARM 之運算解決方案,係用於 Windows 和 Chromebook。投資建議台積電自 8 月起股價表現落後大盤 2%,並已從 7 月高點下滑 10%。我們相信獲利下修已結束,並預期未來幾個月獲利將向上修正。我們分別上修2024 年營收與 EPS 預估至 2.70 兆元(年增 26.4%)與 39.06 元(年增30.2%),對比市場共識為 2.57 兆元與 36.71 元。公司目前股價分別為2023 年與 2024 年本益比 18 與 14 倍,對比五年平均為 16-17 倍。我們維持「增加持股」評等,並將目標價自 658 元上調至 703 元,係根據 2024 年每股盈餘預估 18 倍推估而得。我們認為近期股價修正為良好之進場點。投資風險全球經濟與地緣政治不確定性;庫存修正時間延長。

增加持股‧維持收盤價 October 6 (NT$) 53212 個月目標價 (NT$) 703前次目標價 (NT$) 658調升 (%) 6.8上漲空間 (%) 32.1

焦點內容展望 2024 年,我們預期將有強勁復甦,係因:(1) 補庫存需求;(2) 終端需求復甦;(3) 市佔率提升與(4) HPC 與 5G應用之矽含量持續成長。我們認為近期股價修正為良好之進場點。

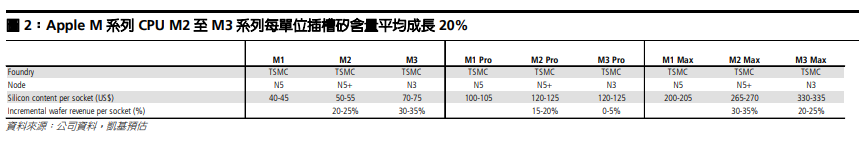

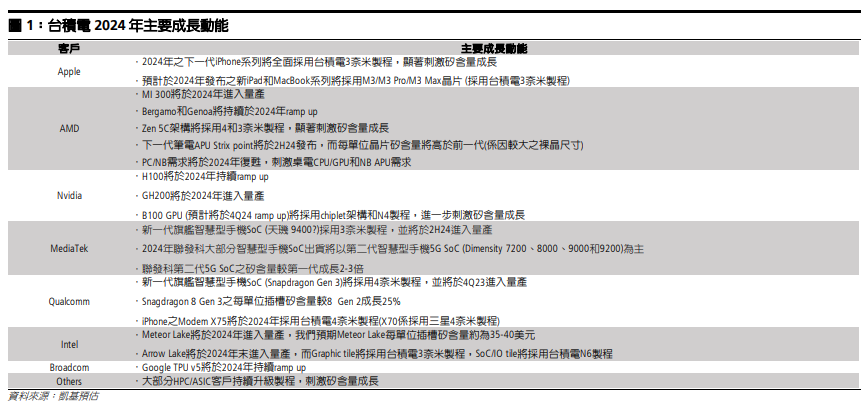

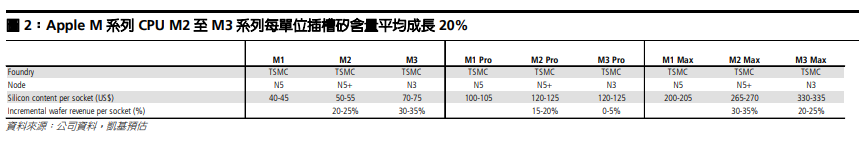

HPC 應用之矽含量分析 – 桌電及筆電 CPUApple M2 至 M3 系列 CPU 每單位插槽矽含量平均成長 20%。Apple (美),台積電之 HPC 大客戶,將發表最新之 MacBook 系列,其中 CPU 將從 M2 升級至 M3 系列。此外,我們預期 Apple 亦將為 iPad 系列產品之 CPU 從 M2升級至 M3 系列。根據我們預估,由 M2 至 M3 系列,每單位插槽矽含量將成長 5-35%,係因較高之電晶體數量及製程由 N5 升級至 N3 製程。更重要的是,我們注意到 iPhone 15/ 15+採用 A16 晶片(係透過台積電 N4 製程生產),而 iPhone 15 Pro/ Pro Max 採用 A17 晶片,但我們預期下一代 iPhone系列將全面採用台積電 N3 製程,將進一步刺激矽含量成長。據此,我們預期 M2 升級至 M3 系列,加上 2024 年之下一代 iPhone 系列產品全面採用N3 製程,將成為台積電營收之顯著成長動能。

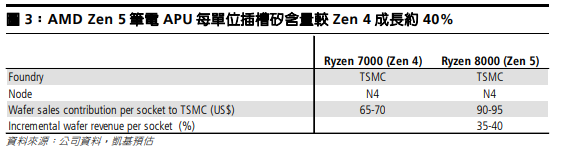

AMD 筆電 APU 每單位插槽矽含量將成長超過 35%。台積電之 HPC 業務中另一大客戶 AMD 將於 2H24 發表下一代 APU Ryzen 8000 (Zen 5)。我們預期每單位插槽營收貢獻將由 Ryzen 7000 (Zen 4)之 65-70 美元提升至 Ryzen8000 (Zen 5)之 90-95 美元,成長 35-40%,係因其裸晶尺寸較大 (因較高之NPU 運算能力)。

HPC 應用之矽含量分析 – 資料中心 CPU & AI 加速器資料中心 CPU 矽含量成長最為強勁。X86 伺服器方面,2023 年 AMD 之伺服器 CPU 出貨主要以 Milan (採用台積電 N7 製程)為主。然而,我們預期2024 年 AMD 之伺服器 CPU 出貨將以 Genoa (採用台積電 N5 製程)為主。此外,我們預期 2024 年將有遠超過 50%之伺服器產品出貨係由 N5 和 N4製程所生產,而部分產品將由 N3 製程所生產,進一步刺激矽含量成長。

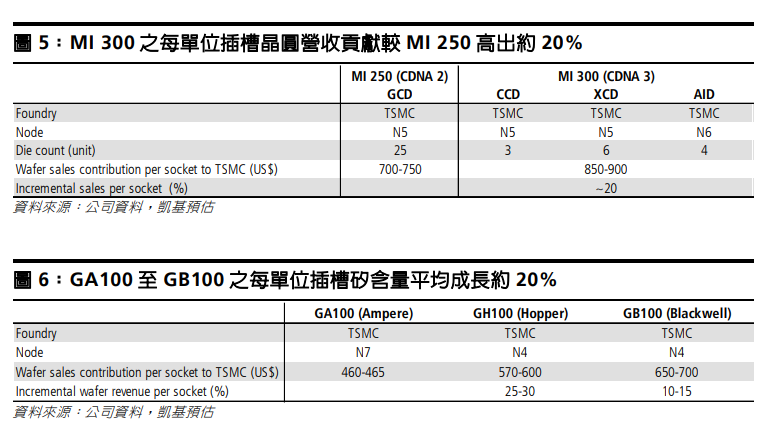

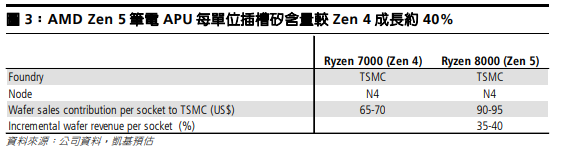

AMD & Nvidia 之 AI 加速器亦將顯著刺激矽含量成長。自五月以來,AI 伺服器需求已大幅上升,並帶動效能更強大之 AI 加速器之佈署,例如 H100、MI 300 和 Google (美)之 TPU,而這些 AI 加速器將刺激矽含量成長。我們認為 Nvidia H100 生產將於 2024 年持續 ramp-up,並預期 2024 年 H100 GPU出貨量將年增 200%以上。此外,GH200 將於 2024 年進入量產,且 Nvidia預計於 2H24 發佈 B100 GPU。根據我們了解,B100 GPU 採用 chiplet 架構和 N4 製程,我們認為這將進一步帶動矽含量成長。整體而言,伴隨 MI 300和 H100 持續 ramp-up,及效能更強大之產品預計於 2024 年末 ramp-up,我們預期 2024 年 HPC 和 AI 將為台積電矽含量成長之顯著動能。

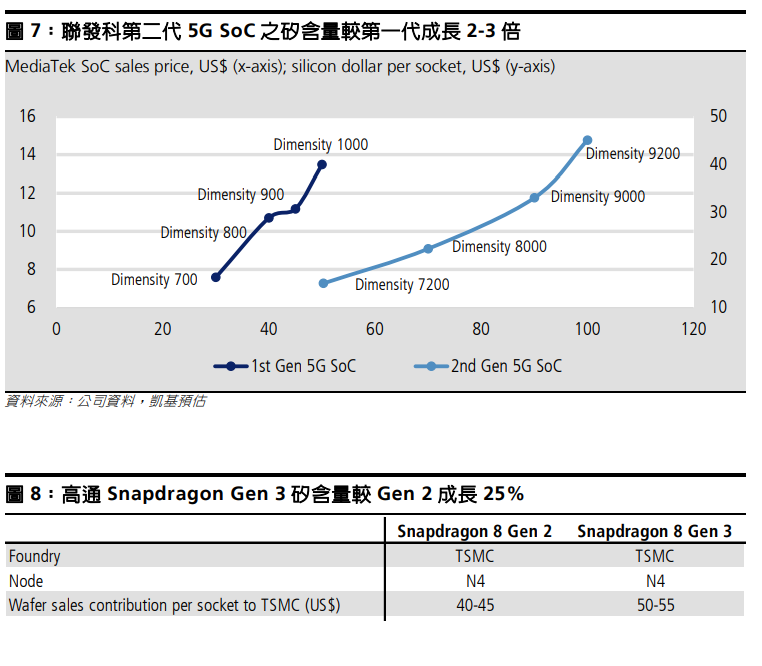

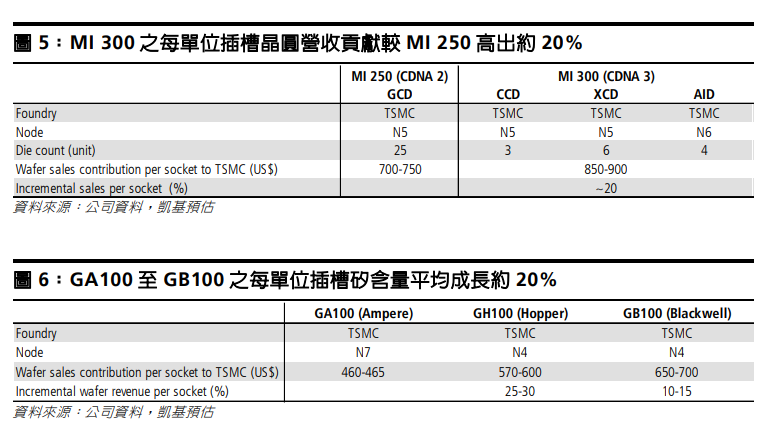

5G 智慧型手機 SoC 之製程升級仍為矽含量成長動能聯發科宣布其旗艦 5G 智慧型手機 SoC (採用台積電 N3 製程)已 tape-out,且將於 2H24 進入量產。更重要的是,我們認為 2023 年聯發科大部分之智慧型手機 SoC 出貨係利用台積電 N7 和 N6 製程所生產(Dimensity 700、800、900 和 1000),然而我們認為 2024 年聯發科大部分之智慧型手機 SoC出貨將係由台積電 N5 和 N4 製程所生產(Dimensity 7200、8000、9000 和9200),進一步帶動矽含量成長。高通之 Snapdragon Gen 3 係由台積電 N4製程所生產,並將於 4Q23 進入量產。根據我們計算,Snapdragon Gen 3每單位插槽矽含量相較於 Gen 2 將成長 25-30%,係因較大之裸晶尺寸。因此,我們認為手機驅動之矽含量成長,加上 2024 年智慧型手機需求復甦,將持續為台積電晶圓營收貢獻之強勁動能。

圖 11:公司概況 圖 12:台積電各製程晶圓營收比重台積電是全球最大的專業半導體晶圓代工廠,近年來其市占率持續有所增加。2013 年的八吋約當產能超越一千六百萬片。台積電現有六座先進十二吋晶圓廠、六座八吋廠、一座六吋廠,外加正在興建的一座十二吋廠。台積電提供以下服務:晶圓製造,晶圓探測,組裝和測試,光罩生產和設計服務。

台積電

(2330.TW/2330 TT)

需求趨穩;2024 年健康復甦

重要訊息

台積電預估 4Q23 營收達 188-196 億美元,隱含 2023 年營收年減幅度小於

10%,微幅優於公司先前之展望。公司預期 2023 年資本支出為 320 億美

元,減緩近期市場對於營收與資本支出下修之擔憂。此外,公司強調智慧型

手機與 PC 等終端需求已趨穩,呼應我們認為庫存回補需求已浮現並將延續

至 1Q24 之看法。

評論及分析

2023 年營收展望因較強勁之 N3 需求及匯率較佳而微幅改善。台積電預估

4Q23 營收為 188-196 億美元(中位數季增 11.1%),略優於凱基與市場共

識,係因 N3 需求較強勁。4Q23 毛利率展望為 51.5-53.5%,符合凱基與市

場共識之 52.0%與 52.3%。我們因此分別上修 4Q23 營收與每股盈餘預估

2.1%與 5.2%至 6,130 億元與 8.16 元,分別優於市場共識 4.3%與 2.2%,

毛利率預估則為 52.0%,對比市場共識為 52.3%。

多重動能驅動 2024 年營收強勁成長 26.1%。由於管理層認為 4Q23 後庫存

將恢復至健康水位,我們重申台積電將於 2024 年看見顯著之週期性復甦,

係因:(1)智慧型手機與 PC 庫存回補需求及終端需求復甦;(2) HPC 及 5G 應

用之部分產品矽含量持續成長,如聯發科(2454 TT,NT$830,增加持股)之

Dimensity 7200、8000、9000 與 9200 與 AMD (美)之伺服器 CPU Genoa、

以及 Apple (美)新款 MacBook、iPad 與 iPhone 系列及(3)自 Samsung (韓)奪

得市佔率與來自 Intel (美)之 CPU 委外訂單。台積電亦表示邊緣 AI 發展將驅

動矽含量大幅成長,呼應我們認為 PC 與行動裝置之 AI 採用率上升將帶動台

積電晶圓營收成長。綜上,我們預估台積電 2024 年營收與每股盈餘將年增

26.1%與 24.8%至 2.71 兆元與 39.06 元,分別較市場共識之 2.57 兆元與

36.83 元高 5.6%與 6.1%。

3Q23 財報略優於我們與市場共識。3Q23 毛利率為 54.3%,優於我們及市

場共識之 53.2%及 52.9%,主因 N3 需求較強勁與匯率較佳。每股盈餘達

8.14 元,優於我們與市場預估之 7.24 元與 7.36 元,主因業外收益所致。

投資建議

考量 3Q23 財報及 4Q23 展望優於預期,我們微幅調整 2023 年營收與每股

盈餘預估至 2.15 兆元(年減 5.1%)與 31.29 元(年減 20.2%),對比市場共識

為 2.11 兆元與 30.27 元,並維持 2024 年預估大致不變。我們相信獲利下修

已結束,並預期未來幾個月獲利將向上修正。公司目前股價分別為 2023 與

2024 年本益比 17 與 14 倍,對比五年平均為 16-17 倍。我們維持目標價

703 元(係基於 2024 年每股盈餘預估 18 倍)。維持「增加持股」評等。

投資風險

全球經濟與地緣政治不確定性;庫存修正時間延長。

台積電

(2330.TW/2330 TT)

管理層呼應我們 2024 年健康復甦之觀點

重要訊息

台積電認為庫存水位已回到較健康之水準,且營運已觸底。此外,台積電預

期 2024 年全球半導體產業(不含記憶體)將年增逾 10%,並預期全球晶圓代

工產業將年增約 20%,優於我們先前預估之年增 10-15%。

評論及分析

公司呼應我們對其 2024 年之展望。台積電展望 2024 年全球半導體產業(不

含記憶體)將年增逾 10%,並預期全球晶圓代工產業將年增約 20%,優於我

們先前預估之年增 10-15%。此外,公司亦展望 2024 年營收將年增 20-

25%,優於全球半導體與晶圓代工產業,呼應我們對於公司之營收成長幅度

可望較整體晶圓代工產業高出數個百分點之觀點。公司 2024 年資本支出展

望為 280-320 億美元,亦符合凱基預估之 280-300 億美元與市場共識。此

外,儘管 2024 年公司 CoWoS 產能將擴充一倍,公司仍認為當前 CoWoS 產

能不足,並預期將於 2025 年持續擴大產能。

1Q24 毛利率展望優於市場共識。台積電預估 1Q24 營收將介於 5,598 億元

至 5,847 億 元 ( 中位數季減 8.5% ,係基於 新台幣兌美元 匯 率 假 設 為

31.1:1),大致符合市場共識之 5,743 億元,但略低於我們先前預估之 5,853

億元,主因智慧型手機傳統季節性影響及較不利之匯兌環境,儘管 HPC 需

求強勁。公司 1Q24 毛利率展望為 52.0-54.0% (中位數季持平),優於我們

先前預估之 50.9%與市場共識之 51.4%,主因生產設備由 5 奈米調整為 3

奈米製程產生之一次性費用將於 2H24 認列。

強勁之 N3 放量將貢獻 2024 年營收 14-16%。公司預期 2024 年 N3 營收將

成長超過 3 倍,並達 2024 年營收佔比 14-16%,呼應我們先前認為 2024

年 N3 晶圓出貨量將較 2023 年成長 3-4 倍之觀點。然而,公司亦強調強勁

之 N3 放量將稀釋 2H24 毛利率約 3-4 個百分點,且設備轉換所產生之一次

性費用亦將稀釋 2H24 毛利率約 1-2 個百分點。前述因素隱含 2H24 毛利率

上檔空間有限,且恐略低於 1H24 水準。然而,台積電重申公司長期毛利率

可達到 53%以上。

投資建議

我們維持 2024 年預估大致不變,並維持目標價 688 元,係基於 2024 年每

股盈餘預估 18 倍換算得出。公司目前股價交易於 2024 年每股盈餘預估 15

倍,我們認為評價極具吸引力。我們重申台積電「增加持股」評等,並建議

投資人加碼。

投資風險

全球經濟與地緣政治不確定性;庫存修正時間延長。

20240805

台積電(2330 TT, NT$815, 增加持股)重點摘要1. 繼上週 NVIDIA 取消了 B100 生產計劃而讓客戶轉向 B200 之後,市場再度傳出因晶片設計缺陷導致 GB200 量產時程將大幅遞延。2. 我們目前的理解,Blackwell 沒有晶片設計缺陷而導致需要新的Tape out 或是工程設計大幅變更的問題,部份光罩設計更動問題已解決。新案的 Tape out 是明年的產品,和晶片設計缺陷無關。3. B100 的取消對於台積電營收和獲利預估影響有限。結論我們維持對於台積電樂觀的看法(增加持股,目標價 NT$1,290),基於公司的評價以及短中長期的競爭優勢以及產業領導地位不變。事件 據鉅亨網報導,輝達(NVIDIA) GB200 正進行 Engineering changeorder (ECO)搶救,出貨時程恐遞延。NVIDIA 因晶片設計缺陷,正進行設計定案後的工程設計變更(ECO),這不僅花費時間和成本較大,出貨時程也可能延遲,市場預估放量可能延至 1Q25。研究部評論 Blackwell 沒有晶片設計缺陷的問題,部份光罩設計更動問題已解決。根據我們目前的調查,前段的晶片已經產出,主要的瓶頸是後段封裝新導入的 CoWoS-L。由於生產難度大幅提升,我們觀察到CoWoS 端有做些微光罩的改動,但是目前都處理完畢,並未看到因為晶片設計問題而需要大幅往後遞延量產的時程。不過市場對於GB200 的預期非常高,我們不排除實際的供貨量初期會較市場預期為低。目前 GB200 大量出貨時程仍要看 1Q25 而 Blackwell (B200)晶片 2H24 開始量產的時程目前沒有改變。GB200 的生產複雜以及難度提升很多,以至於不斷有雜音出現,不過目前在晶片端應該不是主要的瓶頸。 新案的 Tape out 是明年的產品,和晶片設計缺陷無關。目前NVIDIA 在台積電的確有新案 Tape out,據我們的理解這是明年的產品,而非因晶片設計有瑕疵而重新開案。 B100 的取消對於台積電營收預估影響有限。上週市場傳出 NVIDIA取消 B100 的生產計劃而讓客戶都轉向 B200,我們也從供應鏈得到證實。我們評估主要是考量 B100 需求較低,擴大 B200 的供應以及簡化供應鏈的複雜度所致。由於兩個產品的製程都是 CoWoSL,所以在台積電這一端生產上,我們並未觀察到有顯著影響。目前 NVIDIA 約佔台積電今年營收的 10%。

20240718

台積電

(2330.TW/2330 TT)

利潤率展望帶來上檔驚喜

重要訊息

台積電於 7 月 18 日召開 2Q24 法說會。整體而言,公司 2Q24 營運優於凱

基預估及市場共識,且 3Q24 毛利率展望為上檔驚喜。管理層上調全年營收

展望,並縮窄 2024 年資本支出展望區間,皆符合我們預期。

評論及分析

展望大致符合預期,利潤率展望較預期樂觀。台積電展望 3Q24 營收 7,280-

7,540 億元(224-232 億美元),季增 8-12%,略低於我們預估之季增 10-

14%,惟我們認為公司此展望略為保守,並有機會優於此展望,主因管理層

將 2024 年營收展望從年增 20-25%上修至年增逾 25%。此外,公司亦將

2024 年資本支出展望區間由 280-320 億美元縮窄至 300-320 億美元。營收

與資本支出預估調整皆符合我們營收年增 25-30%與資本支出 310 億美金之

預估。然而,考量 3 奈米放量將稀釋毛利率,公司所釋出 53.5-55.5%之

3Q24 毛利率展望我們認為係上檔驚喜,對比市場共識為 51.5-52.5%。基

於公司提供之毛利率展望及較佳之產能利用率,3 奈米放量對於毛利率之稀

釋程度將遠低於凱基預期。

AI 仍為主要動能;CoWoS 供需失衡將延續至 2025 年。鑒於 AI 加速器

(GPU)需求強勁,公司表示 CoWoS 供需失衡將持續至 2025 年,而供不應求

情形將在 2026 年緩解。公司亦預期 CoWoS 產能將在 2025 年再度翻倍,優

於市場共識之年增 75-85%。此外,CoWoS 漲價與 CoWoS-L 問世皆推升

CoWoS 毛利率至接近公司平均水準。公司預期邊緣 AI 裝置推出將驅動矽含

量(或裸晶尺寸)成長至少 10%,主要係因功能提升。AI 或許無法促進全球

PC/智慧型手機出貨量成長率,但台積電預估其有望縮短換機週期。

N3 與 N2 需求較預期強勁。在 N3、AI 相關應用及 N2 需求強勁帶動下,台

積電計畫於 2025 年調升價格以反映其價值及上揚之成本,而目前與客戶之

協商仍處於正軌。我們預估 2025 年公司將調升 N3/4/5 產品均價 3-7%。N2

量產第一與第二年 tape-out 數量將遠超 N3 及 N5 之水準。此外,我們認為

利潤率稀釋週期將較 N3 更快(自 10-12 季回到歷史平均之 8-10 季)。

投資建議

為反映利潤率展望優於預期,我們分別微幅上修 2024-25 年每股盈餘預估

3.8%與 2.0%至 41.67 元與 51.56 元,對比市場共識為 39.92 元與 50.76

元。我們將目標價由 1,270 元調升至 1,290 元,基於 2025 年每股盈餘預估

25 倍換算得出,我們建議投資人於近期股價回檔進行加碼。維持「增加持

股」評等。

投資風險

全球經濟與地緣政治不確定性;庫存修正時間延長。

永豐證券 個股聚焦

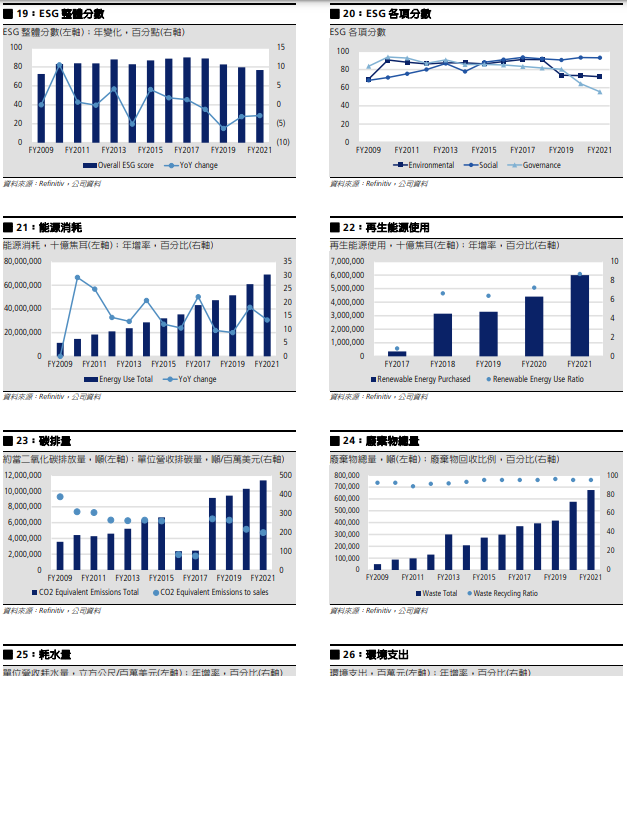

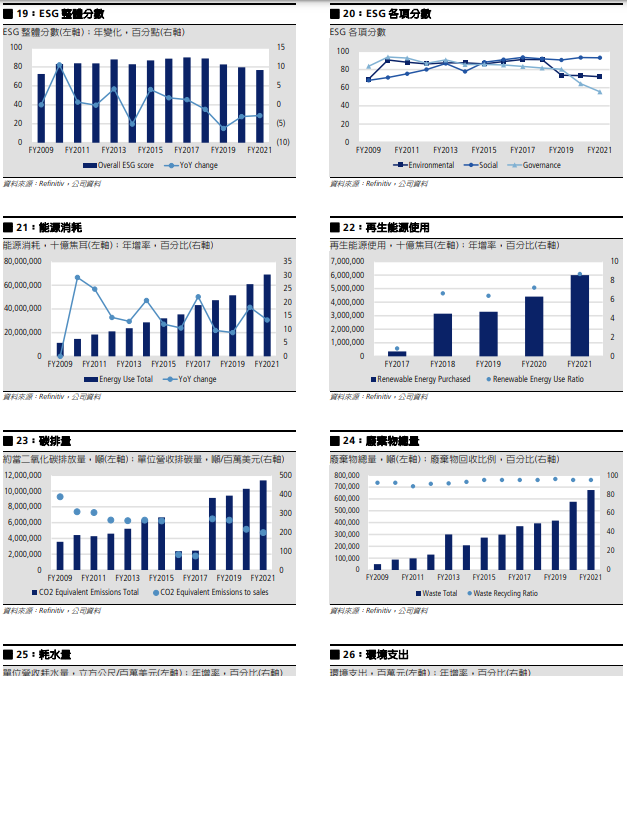

台積電 (2330 TT)And Higher永豐觀點AI 潮起,墊基台積。投資評價與建議目標價升至 1190 元:(1) 短期-N3/N5 需求在下半年延續,且 N7 需求初見回溫,(2) 中期-HPC 大客戶間接釋出支持公司價格調整,儘管尚未定案,我們認為已經反應至股價上,也讓台積電在循環復甦時成長性繼續優於產業,中期毛利率 53%「and higher」可期,強勁的先進製程需求也讓高階封裝產能須至 2026 年才有望舒緩,(3) 先前技術論壇釋出製程及封裝藍圖,確立 CFET 之前公司領先地位。評價面,考量 N7 以下先進製程(佔台積晶圓製造營收約 67%)需求已見復甦,成熟製程則未見明顯提升,我們維持目標 PBR 6.0x,目標價則隨獲利上修至 1,190 元(6.0x2025 BVPSF)。ESG 評析台積電企業永續評鑑整體為 A 等,於 SASB 產業永續議題與跨產業五大永續面向平均得分分別為 A 等與 A+等。

台積電為全球最大積體電路製造服務公司,目前在台灣有 4 座 12 吋晶圓廠、4 座8 吋晶圓廠與 1 座 6 吋晶圓廠,並持有一家 100%持股子公司台積電(南京)有限公司的 12 吋晶圓廠,以及 2 家 100%持有的 WaferTech 美國子公司與台積電(中國)有限公司 8 吋晶圓廠產能支援。2Q24 前段晶圓製造營收比重以製程別如表一所示,其中 N7 以 下 先 進 製 程 營 收 佔 比 約 67% ;營收平台別來看: HPC52%(+28%QoQ) 、 Smartphone 33%(-1%QoQ) 、 IoT 6%(+6%QoQ) 、Automotive 5%(+5%QoQ)、DCE 2%(+20%QoQ)、Others 2%(5%QoQ)。2Q24單季晶圓出貨量 3,125K (12”eqv.,+3.1%QoQ/+7.2%YoY),主要客戶包含:Apple、Nvidia、AMD、Qualcomm、Mediatek、Intel 等;主要競爭對手則包含:Intel、三星。2Q24 獲利超預期:台積電 2Q24 美元營收 208.2 億(+10.3%QoQ,+32.8%YoY),優於先前展望的 196-204 億美元,主要受惠受惠 N3/N5 系列製程需求強勁所帶動,新台幣營收 6,735 億(+13.6%QoQ,+40.1%YoY),毛利率 53.2%也優於預期係受到產能利用率優於預期、成本改善及匯率助益,營業利益率 42.5%亦優於先前展望,稅後淨利 2478.4 億(+9.9%QoQ,+36.3%YoY),優於預期且超過先前市場近期預期的+30%YoY 水準,EPS 9.56 元。另外,2Q24 季底 DOI 下滑 7 天至 83天,主要受到 3nm 晶圓出貨所影響。

元大證券

2Q24 獲利超預期:台積電 2Q24 美元營收 208.2 億(+10.3%QoQ,+32.8%YoY),優於先前展望的 196-204 億美元,主要受惠受惠 N3/N5 系列製程需求強勁所帶動,新台幣營收 6,735 億(+13.6%QoQ,+40.1%YoY),毛利率 53.2%也優於預期係受到產能利用率優於預期、成本改善及匯率助益,營業利益率 42.5%亦優於先前展望,稅後淨利 2478.4 億(+9.9%QoQ,+36.3%YoY),優於預期且超過先前市場近期預期的+30%YoY 水準,EPS 9.56 元。另外,2Q24 季底 DOI 下滑 7 天至 83天,主要受到 3nm 晶圓出貨所影響。

2Q24 獲利超預期:台積電 2Q24 美元營收 208.2 億(+10.3%QoQ,+32.8%YoY),優於先前展望的 196-204 億美元,主要受惠受惠 N3/N5 系列製程需求強勁所帶動,新台幣營收 6,735 億(+13.6%QoQ,+40.1%YoY),毛利率 53.2%也優於預期係受到產能利用率優於預期、成本改善及匯率助益,營業利益率 42.5%亦優於先前展望,稅後淨利 2478.4 億(+9.9%QoQ,+36.3%YoY),優於預期且超過先前市場近期預期的+30%YoY 水準,EPS 9.56 元。另外,2Q24 季底 DOI 下滑 7 天至 83天,主要受到 3nm 晶圓出貨所影響。

2Q24 獲利超預期:台積電 2Q24 美元營收 208.2 億(+10.3%QoQ,+32.8%YoY),優於先前展望的 196-204 億美元,主要受惠受惠 N3/N5 系列製程需求強勁所帶動,新台幣營收 6,735 億(+13.6%QoQ,+40.1%YoY),毛利率 53.2%也優於預期係受到產能利用率優於預期、成本改善及匯率助益,營業利益率 42.5%亦優於先前展望,稅後淨利 2478.4 億(+9.9%QoQ,+36.3%YoY),優於預期且超過先前市場近期預期的+30%YoY 水準,EPS 9.56 元。另外,2Q24 季底 DOI 下滑 7 天至 83天,主要受到 3nm 晶圓出貨所影響。

群益證券

台積電(2330 TT) Buy獲利優於預期,維持 Buy,目標價 1275 元 。投資建議:台積電重 新 定 義「 晶 圓代工 2.0」,包 括 封 裝、測 試 、光 罩 製 造 等,及 所 有 IDM,但 不 含 記 憶 體 製 造。在 這 個 新 定 義 下,2023 年晶圓代工產業的規模接近 2,500 億 美 元,台 積 電 市 佔 率 為28%,預期 2024 年晶圓代工產業 YoY+10%。客戶強勁 AI 和 智慧手機相關需求,台積電 2024 年美元營收上修略高於YoY+24~+26%。台積電 2024 年成長動能來自 HPC 及 N5/N3 製程 和 CoWoS 營收貢獻上揚,預估台積電 2024 年稅後 EPS 41.49元。由於台積電毛利率較預期佳,上調 2024~2025 年獲利,投資建議維持 Buy,目標價 1275 元 (2025 年 PER25X)。2Q24 稅 後 EPS 9.56 元:2Q24 營收為 6,735.1 億 元,QoQ+13.64%,優於台積電預估。 2Q24 出貨量為 312.5 萬片約當 12 吋晶圓,QoQ+3.14%。毛利率方面,產能利用率維持高檔,台積電 2Q24增 加 0.10 個百分點至 53.17%,主要因為公司改善成本和台幣貶值,營業利益率 42.55%。毛利率和營業利益率皆略優於原先51.0~53.0%、 40.0~42.0%預估。 2Q24 稅 後 EPS 9.56 元 。收斂資本支出預測區間為 300~320 億美元:台 積 電 收 斂 資 本 支 出預測區間,原先 280-320 億美元, YoY-8.20%~+4.92%,改為300~320 億美元, YoY-1.47%~+4.92%。其中先進製程 N5、 N3和 N2 製程產能的增加將佔總資本支出比重 70~80%。以資本密集度來看, 2024 年將會是 34~36%,預計未來幾年,資本密集度將維持在 30%左右。 2023 年折舊費用則為 5,321.91 億元,YoY+21.71%,較之前預期 YoY+25~30%少,因為控制資本支出,折舊費用主要來自 N3 量產。預估 2024 年折舊費用 YoY+30%。預 估 3Q24 稅 後 EPS 11.21 元:3Q24 營收將受惠智慧手機和高速運 算 HPC 相 關 需 求 上 揚,N3 和 N5 的 需 求 強。毛 利 率 方 面,3Q24毛利率將較 2Q24 約增加 1.5 個百分點,主要是產能利用率提升和成本的改善,可抵銷電費和

台積電(2330.TT)買進

資料日期:2024-08-09 報告類型:個股報告

2330.TT 台積電《COWOS持續翻倍 盡顯AI霸主地位》

出刊理由:供應鏈資訊更新

Nvidia (NVDA US)產品雜音對台積電影響有限,不影響財務預估

雖08/02/2025出現B100將停產,將良率約90%的COWOS-L產能優先提供B200,GB200出貨市場也遞延至4Q24等傳言,據國票供應鏈供應確認,Nvidia的確因產能不足偏好將更多產能分配給B200,GB200也因roadmap變更使得出貨將遞延至12/2024(甚至1Q25),惟對台積電影響有限,因COWOS產能滿載,B100與B200產品相近,產能調整對台積電影響不大,因此無須調整台積電3Q24與全年財務預估值,此外,推出新產品B200A,將使用良率99%以上的COWOS-S,對於台積電更是新營運動能。

2nm前兩年tape out數量優於3nm、5nm,技術領導地位無虞

幾乎所有AI客戶都與合作2nm,前兩年tape out數量超過3nm、5nm,且目前進度優於預期,2025年量產時程不變,N2P主要應用以手機與HPC為主,預計2H26量產,A16效能與功耗改善優於N2P,同樣預計2H26量產,整體而言,2nm營收貢獻會比3nm更高,也會更快達公司平均毛利率。

受惠AI貢獻,2024年重啟成長步調,2025年將更上一層樓

展望2024年,1) 3nm客戶除Apple (AAPL US)外,將新增Qualcomm (QCOM US)與聯發科(2454),貢獻進一步提升,還有Intel (INTC US)的3nm外包;2)回補庫存需求與AI強勁需求已推升5nm需求增溫,整體產能利用率回升下,營運將回復正常成長軌道。2025年半導體產業進一步成長下,以及台積電獨享AI商機和漲價效應,國票預估台積電2024年營收2.79兆元,YoY 29%,2025年營收3.41兆元,YoY 22.3%,2024年及2025年EPS分別為40.29元與52.03元,YoY分別為 24.6%與29.1%。

維持買進評等,目標價維持1,150元

2024年半導體產業落底回升,公司營運重回高成長步調,AI更是未來長期成長動能,台積電盡享相關商機,3Q24毛利率已明顯受惠,更醞釀2025年漲價契機,進一步推升2025年營運成長動能,近年PE區間約為10X~30X,目前PE約2025F 17.2X,考量近期受盤勢影響而浮現難得一見的絕佳投資機會,維持買進投資評等,目標價1,150元(2025F PE 22X)。

台積電

台積電

(2330.TW/2330 TT)

台積電 CoWoS 產能擴張可延續至何時?

重要訊息

台積電於上週宣布以新台幣 171 億元買下群創南科 5.5 代廠。我們認為此舉

將短期有助於 CoWoS 之產能擴充以及長期 FOPLP 發展潛力。在本報告中,

我們將更新 CoWoS 狀況,並預估到 2026 年底台積電的 CoWoS 產能。

評論及分析

2025-26 年擴產瓶頸之一已解除。我們了解到除了設備的 Lead time,土地

和廠房空間吃緊亦為目前 CoWoS 擴產的瓶頸。台積電目前之 CoWoS 產能

擴充主要集中在竹南之先進封裝廠 AP6,和 4Q24 加入的 AP5 (台中)。此

外,AP7 (嘉義)第一期工程預計於 2026 年完工,並於 2027 年底至 2028 年

投產。台積電收購群創(3481 TT,NT$14.55,持有)之 5.5 代廠將加速

CoWoS 產能擴充,以滿足 NVIDIA (美)強勁的 AI 需求,且若 AP7 第一期因

地下歷史遺址而延期(但我們認為此影響將被解決),此新廠可作為備選方

案。我們估計群創之 5.5 代廠可貢獻每月至多 30 仟片之 CoW 產能。

我們將 2025 年底的 CoWoS 產能預估由 60-62 仟片/月上調至 70 仟片/

月。根據調查,我們將台積電 2025 年底 CoWoS 每月產能預估上調至 70 仟

片。4Q25 增加之 10 仟片/月的 CoW 產能(oS 將外包)將提高我們 2025 年營

收預估 0.3%,及 2026 年營收 1.0-1.3%。此外,我們預估擴充的產能初期

將用以生產 CoW-S 而非 CoW-L,因 NVIDIA B200A 時程提前所致。我們預

期群創廠最高可為台積電的營收貢獻 3.0-3.5%。根據我們的計算,每 10 仟

片/月的 CoWoS 產能將為挹注台積電營收 1.0-1.2%,取決於其中 CoW-S 和

CoW-L 的定價和占比。

台積電上檔空間將排擠非台積電 CoWoS 相關供應商。日月光(3711 TT,

NT$152.5,未評等)為台積電 CoWoS 生產的主要 oS 合作夥伴,市場認為其

有望於 2H25 建立每月 10 仟片的 CoW 產能。然而,隨著台積電 CoWoS 瓶

頸解除,我們認為台積電外包 CoW 可能性將降低,因為 CoW 具有較高的

毛利率。由於非台積電的供應商缺乏 CoWoS-L 能力及 CoWoS-S 良率較低,

台積電訂單滿足率的提高可能排擠其他廠商自 NVIDIA 的訂單。我們預期台

積電 2024-26 年每月 CoWoS 產能分別可達 34 仟片/月、70 仟片/月、110-

120 仟片/月,相比先前預估之 34 仟片/月、60 仟片/月和 85-90 仟片/月。

投資建議

考量 CoWoS 產能預估上修,我們上調 2025 年每股盈餘預估 0.3%至 51.73

元。我們維持「增加持股」評級並給予目標價 1,290 元,基於 2025 年每股

盈餘預估之 25 倍不變。我們建議投資人買進因公司產業領導地位不變。

投資風險

全球經濟與地緣政治不確定性;庫存修正時間延長。

CoWoS 產能擴展的上檔空間。儘管台積電正積極擴展產能,但其 CoWoS

產能仍無法滿足 AI 的強勁需求。根據我們的渠道調查,設備交期是主要為

瓶頸,但土地和空間亦不足以支撐產能擴展計劃。此外,台積電的 AP7 第一

期工程(預計 2026 年完工)可能因發現地下歷史遺址而延誤,不過我們認為

此問題將被解決。因此,收購群創之 5.5 代廠將加速台積電的 CoWoS 擴展

計劃,並有助於緩解當前產能短缺的影響。

台積電是全球最大的專業半導體晶圓代工廠,近年來其市占率

持續有所增加。2013 年的八吋約當產能超越一千六百萬片。

台積電現有六座先進十二吋晶圓廠、六座八吋廠、一座六吋

廠,外加正在興建的一座十二吋廠。台積電提供以下服務:晶

圓製造,晶圓探測,組裝和測試,光罩生產和設計服務。

台積電

(2330.TW/2330 TT)

2H24 營運升溫;1Q25 新動能浮現

重要訊息

台積電將於 10 月 17 日召開 3Q24 法說會。我們預期 3Q24 營收將略高於財

測區間上緣,且公司有望將 2024 年營收成長率預估調升至 30%以上。

評論及分析

3Q24 財報有望略優於財測。凱基預估台積電 3Q24 營收將季增 13%,略高

於財測區間(季增 8-12%)之上緣,主因 AI 需求與 iPhone 16 放量。3Q24 毛

利率則維持 54.5% (財測中位數),考量到新台幣升值將抵消營收上檔。法說

會關注重點為:(1) AI 需求與 CoWoS 產能擴充展望;(2) 2024-25 年資本支

出預估;(3)產業週期與 2025 年展望(尤非 AI 需求);及(4) 2 奈米製程進度。

我們估計 4Q24 營收將季增 8%。凱基預期台積電 4Q24 營收財測將為季增

5-10%,但考量 3Q24 基期較高,我們預估 4Q24 營收將僅季增 8%。我們

認為 4Q24 動能來自 Nvidia (美) AI 晶片、iPhone 16 A18、Qualcomm (美)

與聯發科(2454 TT,NT$1,210,持有)旗艦 SoC 與 Intel (美) Lunar Lake 處理

器。然而,我們也注意到成熟製程(尤 8 吋晶圓廠)需求恐持續低迷。綜上所

述,我們預估台積電 2024-25 年營收將分別年增 32%與 21%,且公司亦有

望將 2024 年營收成長率預估由 25%上調至 30%以上。

Apple 自研 modem 晶片或為 2025 年成長動能。目前 Qualcomm 為 Apple

(美) iPhone 5G modem 之獨家供應商,供貨合約至 1Q27。Apple 約貢獻其

行動業務營收的 25%,亦即 Apple 5G modem 與 RF 晶片整體潛在市場為

90-100 億美元。Apple 持續研發自家 modem 與 RF 晶片,凱基預期於 1H25

發表的 iPhone SE4 將開始採用,台積電則有望取得 5G modem (N5)與 RF 晶

片(N6)之訂單。以往,iPhone SE 出貨量約為 2,000 萬支,佔全年總量不到

10%,但若此次採用順利,2H25 推出的 iPhone Slim 新機種有望使用自家

modem 與 RF 晶片,我們預估此將貢獻台積電 2025 年營收 15-20 億美元。

投資建議

考量到 Apple 業務,我們上修 2025 年每股盈餘預估 3.1%至 53.32 元,並

上調目標價至 1,330 元,基於本益比 25 倍(週期高點),維持「增加持股」。

產業上升週期尚未進入尾聲,我們建議持有產業龍頭台積電的投資部位。

投資風險

全球經濟與地緣政治不確定性;庫存修正時間延長。

台積電

(2330.TW/2330 TT)

財報預覽:4Q24 強勁;1Q25 淡季不淡

重要訊息

台積電將於 1 月 16 日舉行 4Q24 法說。我們認為 4Q24 營收將有望略超越

公司展望季增 10-13%之上緣。因客戶產品放量、AI 需求強勁、2025 年先

進製程報價上揚,我們預期 1Q25 傳統淡季之影響有限。

評論及分析

4Q24 財報將略優於公司展望。我們估計 4Q24 營收將季增 13.4%,略高於

公司展望季增 10-13%,係受惠於 AI 需求與 iPhone 16。我們亦預期毛利率

將達 58.9%,主因產能利用率提升、新台幣貶值。法說的焦點為:(1) AI 需

求(GPU 對比 ASIC)與 CoWoS 產能擴張;(2) 2025 年資本支出與營收展望;

(3)半導體週期展望,尤其非 AI 的需求;及(4) N2 進度。

1Q25 營收將季持平。我們預期台積電將給予 1Q25 營收季持平展望,落在

±2%之區間,對比市場共識季減 6.6%,係因 AI 需求強勁、N3/ N4/ N5 與

CoWoS 報價提高。由於 AI 需求強勁(N4)、Apple (美)自研 modem 新業務

(N5),我們預期 1Q25 N4 與 N5 之產能利用率將進一步上升。N3 產能利用

率則將維持於高檔,因主要客戶向 N3 升級將抵消 iPhone 的季節性下滑。我

們預估台積電 N3/ N4/ N5 報價將提高 3-7%,CoWoS-S 報價則提高 25%。

另外,CoWoS-L 價格又高於 CoWoS-S 約 50-60%。因此,我們預期台積電

整體平均單價將進一步上揚,有助於抵消成本升高與海外擴張的負面影響。

2025 年營收年增 25-30%,資本支出達 360 億美元。我們預估半導體週期將

於 2025 年觸頂,而台積電營收將年增 25-30%。AI 需求(AI GPU 與 ASIC)、

Intel (美)委外訂單、Apple 自研 modem/ RF、主要客戶 N3 升級為 2025 年成長

動能。此外,先進製程報價上升、市占率擴大將減緩週期對台積電之影響。

投資建議

由於 1Q25 展望強勁,我們上修 2025-26 年每股盈餘預估 3.9%與 1.3%,

高於市場共識 3.0%與 2.7%。維持目標價 1,450 元,反應:(1)上修 2025-

26 年每股盈餘預估,並改以 2026 年本益比計算(原 2025 年);及(2)預期半

導體週期將於 1H25 觸頂,將本益比自 25 倍(週期高點)下修至 20 倍(上升週

期平均值)。維持「增加持股」評等,基於台積電之技術領導地位不變。

投資風險

全球經濟與地緣政治不確定性;庫存修正時間延長。

台積電

(2330.TW/2330 TT)

強勁的長期展望;2025 年展望仍具上修空間

重要訊息

台積電 4Q24 營業利益略優於財測與凱基預估。公司與 AI 營收未來五年成

長率以及 2025 年資本支出 380-420 億美元(年增 26-40%)為法說亮點。

評論及分析

4Q24 利潤率優於預期。4Q24 營收為新台幣 8,685 億元(季增 14.3%與年增

38.8%),優於公司財測之季增 10-13%,受惠於 N3(智慧型手機)與 N4/5 (AI)

需求強勁。毛利率為 59.0%,優於我們預估之 58.9%並達財測高緣,係受

惠產能利用率提升與新台幣貶值,部分抵銷 N3 之稀釋效果。每股盈餘為

14.45 元(季增 15.2%與年增 57.0%)略低於我們預估,係因稅率高於預期。

台積電預期 1Q25 營收將季減 2.5-5.5%。公司預估 1Q25 營收為 8,200-

8,460 億元(僅季減 2.5-5.5%),優於傳統季節性之季減 5-6%,惟低於我們

先前預估之季持平(±2%),因我們認為公司保留空間以超越財測,但我們亦

微幅下修營收預估至季減 2%。台積電展望 2025 年營收將年增近 25%,對

比產業僅年增 10%,且資本支出為 380-420 億美元(年增 26-40%),高於我

們預估之 360 億美元。另外,儘管 2024 年基期較高,台積電仍給予 2024-

29 年公司營收與 AI 營收 CAGR 將分別達 20%與 40-50%中緣之展望。

2025 年資本支出優於預期,再加上長期展望強勁顯示公司成長的信心。我

們仍認為 1Q25 與 2025 年營收具上修空間,因公司預留超越財測的空間。

美國出口管制風險可控;公司對 AI 需求具信心。台積電認為美國出口禁令

將聚焦 AI 相關產品,對非 AI 之中國智慧型手機與加密貨幣客戶影響有限,

公司亦將針對非 AI 產品申請特別核准。公司認為 AI 需求穩健,並澄清 AI 客

戶 Nvidia 與 AWS 砍單之傳言,認為 AI 訂單仍有上修空間,並非砍單。

投資建議

台積電之技術領導地位與 AI 需求支撐其長期成長展望。儘管認為 1Q25 與

2025 年展望具上修空間,但我們亦觀察到季營收年增率或將於 1Q25 達高

峰。我們因此微調 2025-26 年預估以反映 4Q24 財報與 1Q25 展望。我們維

持目標價 1,450 元,係基於 2026 年每股盈餘預估之 20 倍(上升週期平均值)

換算得出。維持「增加持股」評等,基於台積電之技術領導地位不變。

投資風險

全球經濟與地緣政治不確定性;庫存修正時間延長。

台積電

台積電

(2330.TW/2330 TT)

台積電擴大對美投資

重要訊息

因應 AI 未來發展,台積電擬將美國設廠投資金額提高至 1,650 億美元。

評論及分析

加碼對美投資 1,000 億美元。台積電宣佈將加碼投資 1,000 億美元在美國佈

建三座晶圓製造廠、兩座先進封裝廠與一座研發中心。加上先前已規劃的

650 億美元,台積電在美國投資的金額總計 1,650 億美元(增幅 153%)。擴

大對美投資的目的在於支持美系重要客戶(即 Apple、Nvidia、AMD、

Broadcom 與 Qualcomm)。公司發佈的新聞稿中未具體說明時程規劃。

利潤率稀釋及現金股利成長受限無可避免。台積電 2025 年的資本支出展望

為 380-420 億美元,而額外投入之 1,000 億美元則超乎我們預期。公司目

前帳上現金約為 760 億美元,2024 年自由現金流量約 260 億美元,在資產

負債表穩健且現金流量充沛的情況下,我們認為公司仍可支應對美投資。然

考量在美營運的成本至少較台灣高出 50%,未來利潤率下滑無可避免。假

設公司在四年內增加 1,000 億美元投資,相當於每年需增加 250 億美元,我

們預期每年折舊費用將侵蝕利潤率 3-3.5 個百分點。隨著資本密集度提高(預

計由目前的 33-35%上升至 2026-27 年的 45-46%)將壓縮現金股利成長空

間。美國三座廠產能正在擴充中,預計 2030 年底完工,屆時美國廠的月產

能將達 7-7.5 萬片晶圓,相當於台積電目前月產能的 5.5%。因投資金額倍

增,我們預估 2030 年美國產能將接近公司現有產能的 10%。

投資建議

我們認為擴大對美投資意味著台積電獲利上行週期接近尾聲。成長動能趨緩

以及獲利率下滑的疑慮將限縮未來幾季的股價上檔空間。然而,凱基仍看好

台積電將維持技術領先地位。待更多細節公佈後,我們會重新檢視模型。我

們維持台積電「增加持股」評等,並下調目標價至 1,350 元,係基於 2026

年預估每股盈餘的 20 倍,為反映 4Q24 完整財報及折舊費用上升。受此事

件影響,我們認為 台積電和其美國客戶 Apple、 Nvidia、 Broadcom 、

Qualcomm 和 AMD 的毛利率都將承壓。台股方面,由於整體需求沒有改

變,沒有明顯的受惠族群。不過上升的資本支出,有助於改善設備類股的投

資氛圍。然而供應鏈結構性成本增加,長期仍將對需求產生負面效應。

投資風險

全球經濟與地緣政治不確定性;庫存修正時間延長。

台積電

(2330.TW/2330 TT)

1Q25 財報預覽:上修週期接近尾聲

重要訊息

台積電將於 4 月 17 日舉行 1Q25 法說會。我們預期 1Q25 營收仍有望達公

司展望之上緣,但受地震影響,毛利率則將略低於展望中位數。

評論及分析

1Q25 將符合公司展望。我們先前預期台積電 1Q25 營收將再次超越公司展

望,但 1 月份地震將導致 1Q25 營收與毛利率僅符合展望。我們預期 1Q25 營

收將季減 2.5%,達展望區間之上緣,受惠於 N3/N4 強勁的需求。不過由於地

震損失約新台幣 53 億元,我們預期毛利率為 57.5%,略低於展望中位數。

N4 產能利用率將於 2Q25 達到高峰;3Q25 後不確定性升高。我們預估 2Q25

N4 產能利用率將達 115-120%,主要由強勁 AI GPU 需求(Nvidia 佔 N4 一半之

產能)和新 ADAS 晶片驅動。隨著 N3 產能利用率提高和 CoWoS 擴充,我們預

期台積電 2Q25 營收將季增中個位數百分比,且利潤率小幅回升。儘管少了地

震損失且營業槓桿提高,但 4 月起電價將再次上漲 5% (2023 年漲 17%,

1H24 漲 25%,2H24 漲 14%),且海外擴張可能抵消因營運規模擴大帶來的毛

利率改善。我們預期 2H25 N4 產能利用率仍保持 100%以上,但 4Q25 能見度

較低,加上對 AI 需求的擔憂,我們預估 2Q25 將為 N4 產能利用率的高峰。

預期 2026 年後資本密集度上升。台積電資本密集度 2025 年將保持在 33-35%

的低水位,然而,由於在美國新增 1,000 億美元投資,我們認為其資本支出在

2026 年後將維持 400-600 億美元的高檔,雖上述追加之投資尚未有具體時間

表,我們預期公司資本密集度將從 2026 年回升至 40%,這可能限制現金股利

成長空間。因此,我們預期 2025-26 年每股股利將持平於 18 元,因營運現金

流上升被更高的資本支出所抵消,使 2025-26 年期末現金水平可能持平。

投資建議

隨著地緣政治問題和對 AI 需求成長放緩的擔憂,我們預計自 2023 年以來的

獲利上修週期將在 1Q25 接近尾聲,此將限制近期股價表現。我們認為追加

投資的 1,000 億美元並非一次性事件,台積電仍有被迫介入英特爾的營運的

潛在疑慮。我們相信台積電在技術上仍將保持領先地位且純晶圓代工模式具

有商業優勢。我們維持「增加持股」評等,目標價 1,350 元不變,建議投資

人待 3Q25 對 2026 年 AI 需求和地緣政治發展的能見度較高時布局個股。

投資風險

全球經濟與地緣政治不確定性;潛在介入英特爾營運的投資風險。

台積電 (10).pdf (544.8 KB)

台積電 (10).pdf (544.8 KB)  台積電 (8).pdf (805.08 KB)

台積電 (8).pdf (805.08 KB)  台積電 (8).pdf (818.36 KB)

台積電 (8).pdf (818.36 KB)  台積電 (5).pdf (879.92 KB)

台積電 (5).pdf (879.92 KB)  台積電 (3).pdf (888.65 KB)

台積電 (3).pdf (888.65 KB)  台積電 (4).pdf (814.26 KB)

台積電 (4).pdf (814.26 KB)  台積電 (11).pdf (810.29 KB)

台積電 (11).pdf (810.29 KB)  台積電 (6).pdf (778.88 KB)

台積電 (6).pdf (778.88 KB)  群益-2330-2407台積電.pdf (1.01 MB)

群益-2330-2407台積電.pdf (1.01 MB)  2330 台積電 元大投顧 20240719.pdf (1.34 MB)

2330 台積電 元大投顧 20240719.pdf (1.34 MB)  2330 台積電 永豐投顧 20240719.PDF (855.85 KB)

2330 台積電 永豐投顧 20240719.PDF (855.85 KB)  國票2330台積電08092024.pdf (878.91 KB)

國票2330台積電08092024.pdf (878.91 KB)  台積電 (7).pdf (831.29 KB)

台積電 (7).pdf (831.29 KB)  台積電 (9).pdf (542.58 KB)

台積電 (9).pdf (542.58 KB)