能源轉型下長期成長無虞

重要訊息

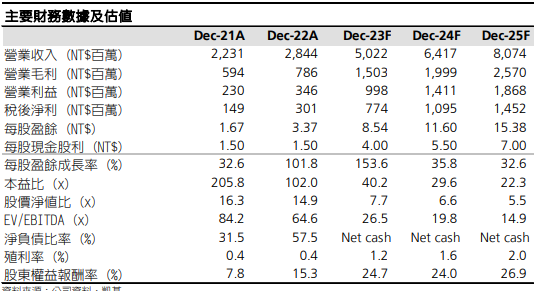

我們首評高力,給予「增加持股」評等。凱基預估 2022-25 年 EPS CAGR 達 66%,動力來自全球能源轉型趨勢下對能源效率的要求所帶來之各類需求。

評論及分析

搭上全球能源轉型商機。2022 年能源危機爆發激起全球對能源效率要求之 意識,釋放若干未開發市場潛能。熱泵、固態氧化物燃料電池 (SOFC) 和浸 沒式液冷等商機預計將分別支撐高力短、中、長期營收成長。公司已成功取 得上述三項業務訂單,且我們認為客戶基礎及潛在市場擴張皆將帶動需求前 景看俏。高力自 1970 年創立以來即致力於熱處理技術,具備受惠能源轉型 商機的良好條件。

擴產以填補未滿足需求。高力在台灣和中國兩地設廠,目前產能利用率皆超 過 90%。考量強勁需求已超出現有產能,公司擬於 2023 年與 1Q24 分別新 增 9、3 座真空爐,增建後機台合計達 30 座,對比 2022 年底的 18 座。公 司表示 2023 年總擴產幅度加計製程改善後達 40%,擴充產能主要為板式熱 交換器。基於歐洲熱泵滲透率僅 20-30%、美國市場潛力及客戶承諾,我們 認為擴產有助滿足更多客戶需求,推升 2023-24 年營收成長 77%、28%。

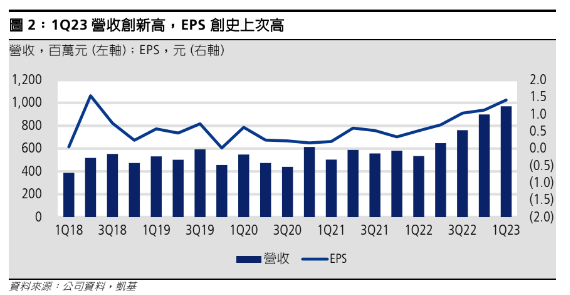

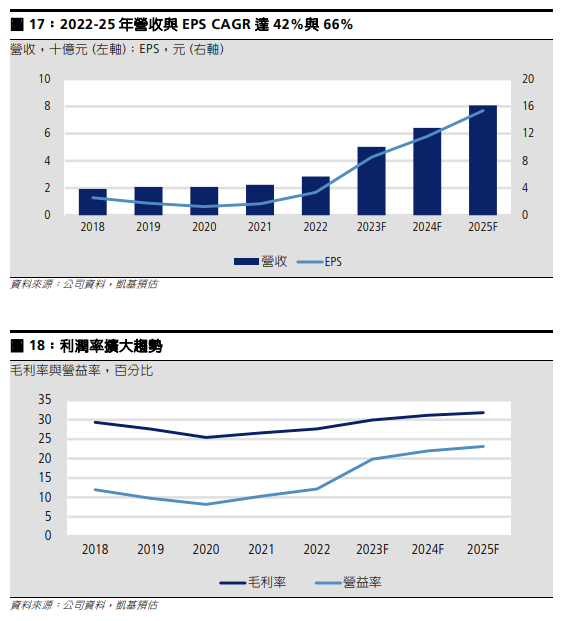

我們預估 2022-25 年營收和 EPS CAGR 為 42%、66%。繼 2022 年營運強勁 成長後,公司 1Q23 營收與 EPS 持續連袂走高,達 9.71 億元與 1.42 元,分別 年增 82%、172%。公司產品線全面順應全球能源轉型趨勢,我們預估 2023- 24 年營收分別達 50.2 億元、64.2 億元,EPS 則達 8.54 元與 11.60 元。同 時,我們認為利潤率將在規模經濟下擴增,毛利率與營益率於 2023-24 年分 別達 29.9%、31.1% 與 19.9%、22.0%。

投資建議

股價目前交易於 0.45 倍 PEG (2022-25 年 EPS CAGR 66%)。考量能源轉型 下長期訂單能見度,我們首評高力給予「增加持股」評等及 12 個月目標價 405 元,相當於 2024-25 年平均預估 EPS 的 30 倍。

投資風險

全球同業競爭;定價壓力。

搭上能源轉型趨勢

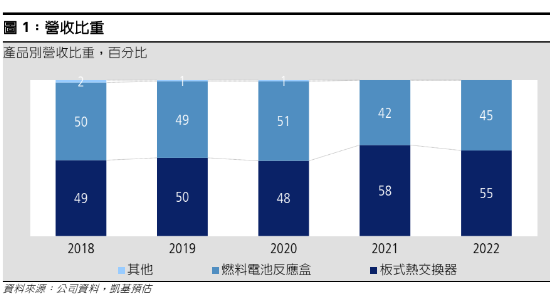

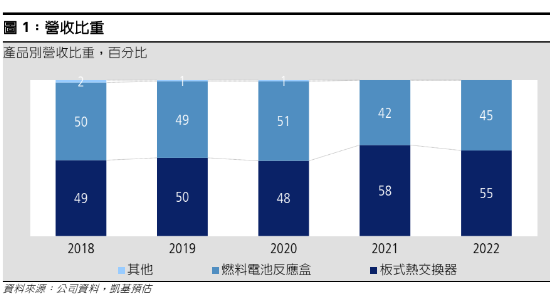

營收動能自 2022 年起加速,2017-22 年營收 CAGR 達 10% 高力成立於 1970 年、2006 年開始掛牌交易,專注於熱交換、熱處理、焊接 製程且應用多元,涵蓋板式熱交換器、燃料電池反應盒 (hot box) 及浸沒式 液冷。公司在 1994 年即切入板式熱交換器業務,2022 年營收比重達 55%,第二大營收來源則為營收占比 45%的熱能產品 (即 hot box),主要提 供給 Bloom Energy (BE; 美) ,作為固態氧化物燃料電池 (SOFC) 之關鍵零組 件。高力產品全面順應能源轉型趨勢,2022 年營收勁揚 27%至 28.4 億 元,創過去十年來最強之成長,對比 2017-22 年營收 CAGR 10%。

強勁需求激勵 2022-25 年營收 CAGR 達 42%

烏俄戰爭爆發使 2022 年成為全球能源轉型元年,推升高力產品需求。2022 年營收成長主力為歐洲市場熱泵用板式熱交換器及出貨給 Bloom Energy 的 hot box。公司 2022 年板式熱交換器營收成長 20%,其中熱泵占板式熱交 換器比重從 2020 年的 16% 攀升至 2022 年 25%以上。我們認為高力具備 受惠數項能源轉型趨勢之良好條件,包括短、中、長期全球對熱泵、SOFC 和浸沒式液冷之需求成長。1Q23 營收年增 82% 至 9.71 億元,強大的規模 經濟帶動營益率年增 7.4 個百分點至 17.0%,推升 EPS 達 1.42 元。考量許 多國家將朝 2050 年淨零碳排目標邁進,我們認為 2022 年為中期內營收成 長 20%以上的首年,而 2023 年營收將隨新產能釋出進一步加速,預估 2022-25 年營收 CAGR 達 42%。

圖 2:1Q23 營收創新高,EPS 創史上次高

因應市場需求暢旺,新產能今年開始上線

總部位於台灣桃園市中壢區的高力擁有六座廠房,其中四座位於桃園市,另 外兩座分別在高雄與中國寧波。目前 SOFC 相關產品由高雄廠以及桃園的中 壢一廠與自強廠共 3 台真空爐負責生產,而自強廠已規劃擴充產能,預計廠 房面積將增加 1,780 平方公尺。另一方面,板式熱交換器由中壢二廠、高雄 廠與寧波廠生產,截至 2022 年底三座廠房的真空爐數量合計為 15 台。

有鑑於熱泵客戶需求強勁且產能吃緊,2022 年起公司即著手擴充板式熱交 換器產能,並於 2023 年開始貢獻營收。1Q-2Q23 高力分別新增一台與兩台 真空爐,而 3Q-4Q23 預計再增添的真空爐數分別為四台與兩台;其中八台 將投入生產板式熱交換器,剩餘一台則將生產 hot box。管理層預計 1Q24 將再添購三台真空爐,兩台用於板式熱交換器,一台用於 hot box,屆時公 司擁有的真空爐產能將由 2022 年底的 18 台增加至 30 台。除了新增真空爐 外,高力預估製程改善亦將帶動板式熱交換器產能成長逾 20%。整體而 言,管理層預期 2023 年產能將成長 40%,資本支出預估為 3 億元,而 2024 年可能須興建廠房以擴充產能。截至今年 6 月,台灣與中國廠的產能 利用率皆已達 90% 以上。凱基預估新添購的真空爐全線投產後,板式熱交 換器的相關營收將成長超過 25%,進而推升利潤率。

圖 3:產能擴充計畫

真空爐數量,台

30

25

20

15

10

5

0

2022 2023F 1Q24F 板式熱交換器 Hot Box

資料來源:公司資料、凱基投顧

短期成長催化劑 – 板式熱交換器在熱泵的應用

熱泵商機將帶動板式熱交換器 2022-25 年營收 CAGR 達 33%,優於產業成 長平均

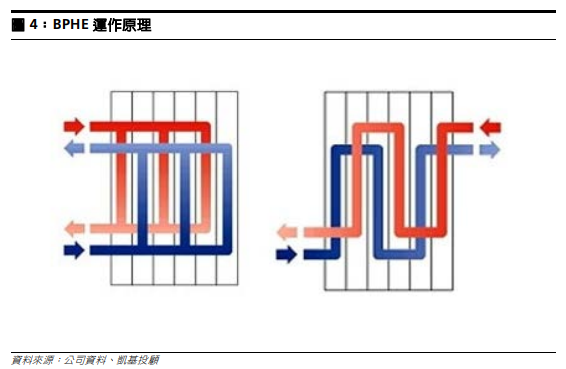

高力的主力產品為硬銲型板式熱交換器 (BPHE),為將多片波紋狀不鏽鋼薄板 以銅或鎳硬焊連接組成,因此得以在高溫高壓環境下運作,而兩道流體通過 BPHE 鋼板間分隔的流道達成熱交換目的。BPHE 的產品優勢包括更高的效率 與成本效益,且相較於殼管型 (shell-and-tube) 與組合型 (gasket) 熱交換 器,其尺寸精巧可減少材料消耗並節省空間。作為台灣唯一專精於 BPHE 的 供應商,高力提供不同系列的 BPHE 產品,國內市佔率達九成以上。2022 年 全球 BPHE 的市場規模估計約 10 億美元,其中高力市佔率為 5.1%,目標 2024 年全球市佔率提高至 6%。凱基認為公司極可能順利達成擴大市佔率 的目標,係因看好 2022-25 年其板式熱交換器營收將複合年增 33%,對比 多家研究機構預估 BPHE 產業 CAGR 將達 6-7%。我們認為公司將受惠於熱取代燃氣鍋爐的趨勢,預期在積極擴產計畫的支持下,高力將取得更多訂 單。高力的 BPHE 具備多種應用,2022 年暖通空調 (HVAC) 佔板式熱交換器 營收的 40%,熱泵應用的營收佔比則為 25%。

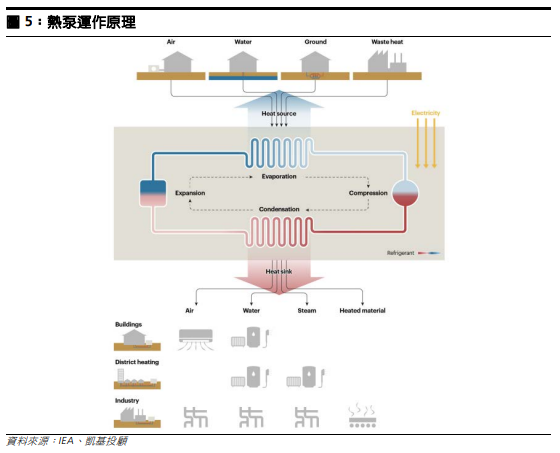

能源危機加速熱泵採用

自去年歐洲爆發能源危機以來,減少俄羅斯能源進口成為必然措施,因此能 源效率成為供應商與消費者的關注焦點。於此背景下,作為燃氣鍋爐與電暖 器替代品的熱泵在歐洲需求創下新高。藉由傳導與放大,而非產生熱能,熱 泵相較於消耗石化燃料的替代品,平均能源效率高出 3-5 倍。

圖 5:熱泵運作原理

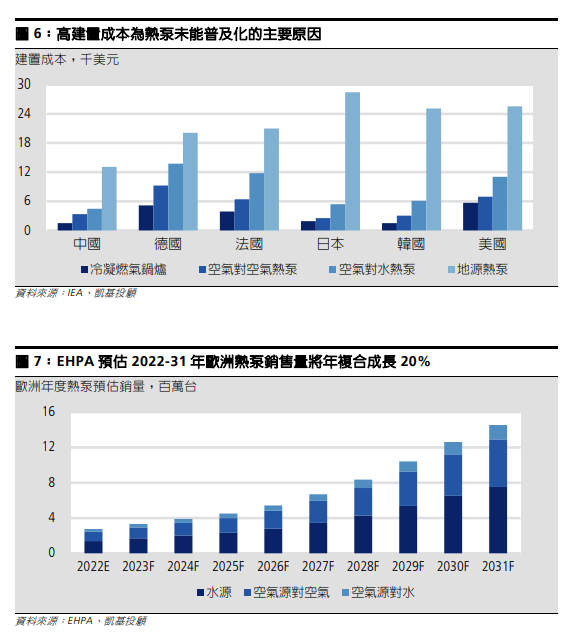

儘管熱泵的歷史久遠,高建置成本導致 2022 年能源危機以前市場銷售平 淡。在美國即便最便宜的空氣源熱泵價格也比冷凝燃氣鍋爐高出約 22%, 德國市場的價差更高達 80%,也因此熱泵遲遲未能普及。然而,2022 年德 國電價波動幅度最高達 264%,使得一般家庭開始更重視節能而非建置成 本,熱泵因此在市場上變得更有競爭力。另外,政府亦推出政策鼓勵安裝熱 泵。與歐盟綠色計畫 (European Green Deal) 目標一致,RePowerEU 設定未 來每年熱泵安裝數量倍增,2023-27 年新增 1,000 萬台水源熱泵,並在 2030 年前較 2020 年新增 3,000 萬台。為達成目標,歐盟執委會計畫於今 年底前推出熱泵行動計劃 (Heat Pump Action Plan)。歐洲熱泵協會 (EHPA) 表示 RePowerEU 中的目標意味著 2026 年安裝的各類熱泵總數將達 2,000 萬台,2030 年則接近 6,000 萬台。與此同時,美國政府也將熱泵納入降低 通膨法案 (IRA),提供現金回饋或減稅額度給熱泵安裝者。

據 EHPA 統計,2022 年歐洲熱泵銷售量約為 300 萬台,年增 39%,創歷史 新高。由於目前熱泵的滲透率依然偏低 (約 20-30%),凱基認為未來幾年安 裝腳步將加速。我們也注意到熱泵主要供應商已在擴充產能以滿足顯著成長 的需求,隱含供應鏈也受惠於熱泵普及化的趨勢。例如,Vaillant (德) 計畫 將藉由年產能 30 萬台的熱泵工廠將產能擴充一倍,2016-30 年投資熱泵產 能的總金額將上看 20 億歐元。凱基認為歐洲市場迎來第一波熱泵安裝潮,

而這股趨勢可望擴散至如美國的其他市場。

圖 6:高建置成本為熱泵未能普及化的主要原因

建置成本,千美元

30

24

18

12

6

0

中國 德國 法國 日本 韓國 美國 冷凝燃氣鍋爐 空氣對空氣熱泵 空氣對水熱泵 地源熱泵

資料來源:IEA、凱基投顧

圖 7:EHPA 預估 2022-31 年歐洲熱泵銷售量將年複合成長 20% 歐洲年度熱泵預估銷量,百萬台

16

12

8

4

0

2022E 2023F 2024F 2025F 2026F 2027F 2028F 2029F 2030F 2031F 水源 空氣源對空氣 空氣源對水熱泵營收佔比從 2020 年的 16%成長至 2023 年的 49%

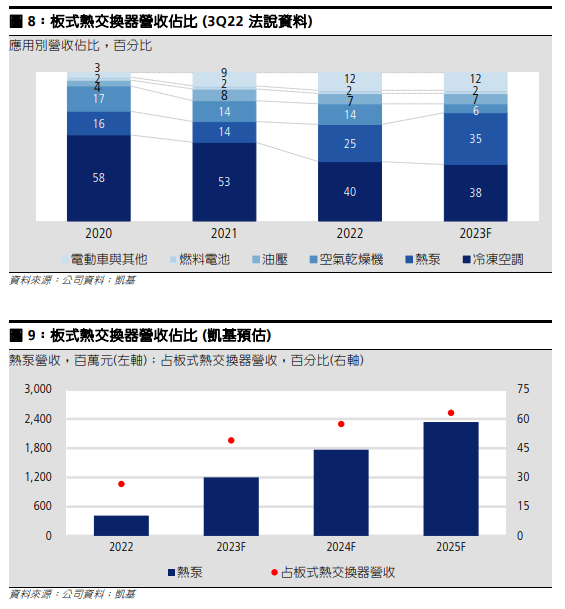

管理層原先展望熱泵營收將成長至佔板式熱交換器 2023 年營收的 35%。但 由於需求遠超過公司預期,2023 年上半年已達到超越 40%的營收占比。根 據我們了解,高力已成功滲透歐洲前兩大熱泵供應商與一日本供應商,而與 其他廠商的驗證及協商則持續進行。我們正向看待高力客戶基礎增加,係因 公司已由去年的訂單與強勁營收成長證明其產品可靠性。此外,有鑑於公司 持續推出新產品設計,我們認為公司具備迎接產業趨勢的良好條件。2023 年期間將以不同規格上市的 B 系列 BPHE 可提供熱泵與暖通空調系統最高達 100kW 的有效運作範圍。產品特色包括冷媒消耗量減少、重量減輕、熱交 換性能與壓降的平衡,皆符合高效運作的概念,進一步強化高力的競爭力。

我們據此預估 2023-24 年板式熱交換器營收將分別年增 57% 與 26%,達 歷史新高的 24.5 億元與 30.8 億元。

圖 8:板式熱交換器營收佔比 (3Q22 法說資料)

應用別營收佔比,百分比

3 9 12 12

2 2 2 2

4 8 7 7

17 14 14 6

16 14 25 35

58 53 40 38

2020 2021 2022 2023F

電動車與其他 燃料電池 油壓 空氣乾燥機 熱泵 冷凍空調 資料來源:公司資料;凱基

圖 9:板式熱交換器營收佔比 (凱基預估)

熱泵營收,百萬元(左軸);占板式熱交換器營收,百分比(右軸)

3,000 2,400 1,800 1,200 600

0

75

60

45

30

15

0

2022 2023F 2024F 2025F 熱泵 占板式熱交換器營收

資料來源:公司資料;凱基

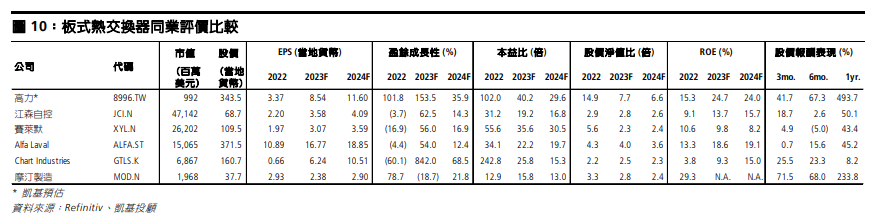

圖 10:板式熱交換器同業評價比較

| EPS (當地貨幣) 2022 2023F 2024F | 盈餘成長性 (%) 2022 2023F 2024F | | 股價淨值比 (倍) 2022 2023F 2024F | |

992 343.5 47,142 68.7 26,202 109.5 15,065 371.5 6,867 160.7 1,968 37.7 | 3.37 8.54 11.60 2.20 3.58 4.09 1.97 3.07 3.59 10.89 16.77 18.85 0.66 6.24 10.51 2.93 2.38 2.90 | 101.8 153.5 35.9 (3.7) 62.5 14.3 (16.9) 56.0 16.9 (4.4) 54.0 12.4 (60.1) 842.0 68.5 78.7 (18.7) 21.8 | 102.0 40.2 29.6 31.2 19.2 16.8 55.6 35.6 30.5 34.1 22.2 19.7 242.8 25.8 15.3 12.9 15.8 13.0 | 14.9 7.7 6.6 2.9 2.8 2.6 5.6 2.3 2.4 4.3 4.0 3.6 2.2 2.5 2.3 3.3 2.8 2.4 | 15.3 24.7 24.0 9.1 13.7 15.7 10.6 9.8 8.2 13.3 18.6 19.1 3.8 9.3 15.0 29.3 N.A. N.A. |

公司 代碼

股價報酬表現 (%) 3mo. 6mo. 1yr.

高力* 8996.TW41.7 67.3 493.7 江森自控 JCI.N18.7 2.6 50.1 賽萊默 XYL.N4.9 (5.0) 43.4 Alfa Laval ALFA.ST0.7 15.6 45.2 Chart Industries GTLS.K25.5 23.3 8.2 摩汀製造 MOD.N71.5 68.0 233.8 * 凱基預估

中期動能 – SOFC 零組件

與美國主要客戶 Bloom Energy (BE; 美) 攜手成長

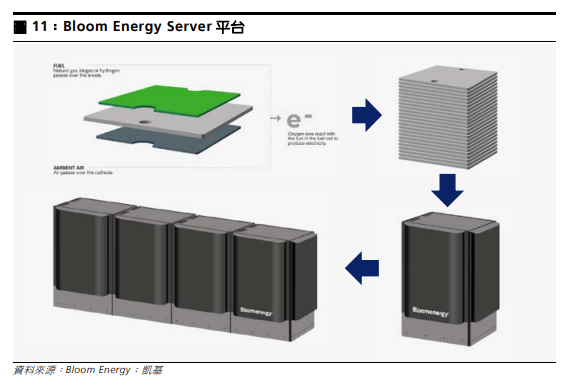

高力自 2009 年起便與 BE 一同開發 SOFC 產品。由於 BE 擁有領導性的固態 氧化物技術,該公司已成功將其 BE Server 平台套用至許多應用上,包含但 不局限於燃料電池、電解槽和船舶運輸。BE 的 server 為將 SOFC 堆疊成模 組,並將模組合併成一平台。該分布式能源平台可:(1) 依客戶需求擴增或 縮小;(2) 不經燃燒便可自天然氣、沼氣和氫氣靈活地產生電力;與 (3) 防範 斷電發生。因相較化石燃料大幅降低溫室氣體排放,該平台可望成為全球能 源需求攀升的解決方案。此外,由於生產的能源具備可預測性,能源成本可 據此穩定控管。

圖 11:Bloom Energy Server 平台

訂單穩健、需求展望亮眼

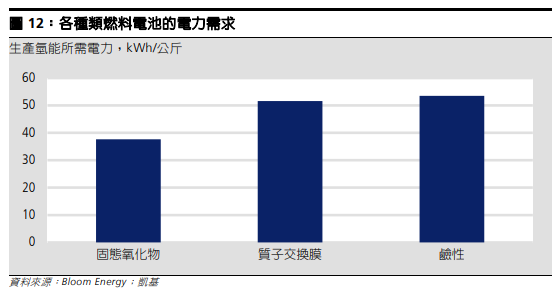

高力自去年開始接到 BE 與 SK Ecoplant (韓) 簽下三年合約的訂單。該合約同 意截至 2024 年, BE 將至少提供 500MW 電力,合約總額約為 45 億美 元,並將帶來 1 萬顆 hot box 的需求。由於產品自去年起出貨,我們相信該 訂單將助益高力 2023 年的 hot box 營收成長,且 ASP 穩定、出貨成長穩 健。此外,有鑑於 IRA 法案聚焦於氫能,我們由 BE 策略性展示的 4MW 電 解槽也看見公司對於氫能相關業務的野心。相較質子交換膜與鹼性燃料電 池,透過 SOFC 產生氫能約可節省 27.5-30.2% 的電力,使 SOFC 成為電力 供給混亂時代的優先考量。

圖 12:各種類燃料電池的電力需求 生產氫能所需電力,kWh/公斤

60

50

40

30

20

10

0

固態氧化物 質子交換膜 鹼性

資料來源:Bloom Energy;凱基

長期而言,BE 展望 2026 與 2031 年營收分別達 40-50 億美元與 150-200 億 美元,2021-31 年營收 CAGR 達 30-35%。公司去年將 SOFC 模組產能翻倍 至 660MW、電解槽產能則最高達 2GW,大幅鞏固公司在 2030 年市值達 2 兆美元的整體潛在市場中的競爭地位。SOFC 方面,Bloom Energy 強調新興 市場對穩定電力的需求,並預期能源豐沛性、可負擔性及永續性為未來三項 主要議題,以其具備將前三項議題整合於一解決方案作為優勢。同時,公司 商業化電解槽的規劃正如期進行,預計 10MW 的專案將在 1H24 完成,

2024 年後則將進行更大規模的部署。我們認為高力將受惠 BE 需求展望明 朗,支撐公司中長期成長。

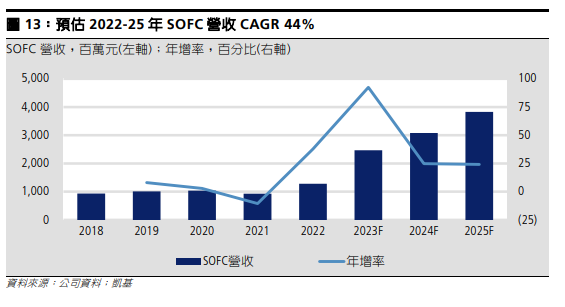

高力 SOFC 相關營收 2022-25 年 CAGR 達 44%

BE 指出電力時間性 (time-to-power) 已成為商業及工業客戶嚴重問題,主因 電氣化需求遠超出允許的供給量,且客戶需等待數年來取得電力供給。這對 BE 而言為一大好機會,係因公司有能力在不斷電的情況下提供獨立或互聯 的潔淨能源。我們相信電力市場轉型為必然的趨勢,而 BE 擁有先進者優 勢,技術成熟且歷經實測。有鑑於高力與 BE 之長久合作關係,我們預期高 力 SOFC 相關營收成長將受到 BE 穩健需求的帶動,2022-25 年 SOFC 相關營 收 CAGR 將達 44%,2025 年營收達 38.3 億元。儘管高力現已需與國際同 業競爭,我們認為 2022 年 BE 將加州佛里蒙特工廠產能翻倍的決定展現了 公司對需求成長的信心,將刺激高力出貨展望。

圖 13:預估 2022-25 年 SOFC 營收 CAGR 44%

SOFC 營收,百萬元(左軸);年增率,百分比(右軸)

5,000 4,000 3,000 2,000 1,000 0

100

75

50

25

0

(25)

2018 2019 2020 2021 2022 2023F 2024F 2025F SOFC營收 年增率

資料來源:公司資料;凱基

長期催化劑 - 浸沒式液冷

TDP 最高、PUE 最低的終極 IT 散熱解決方案

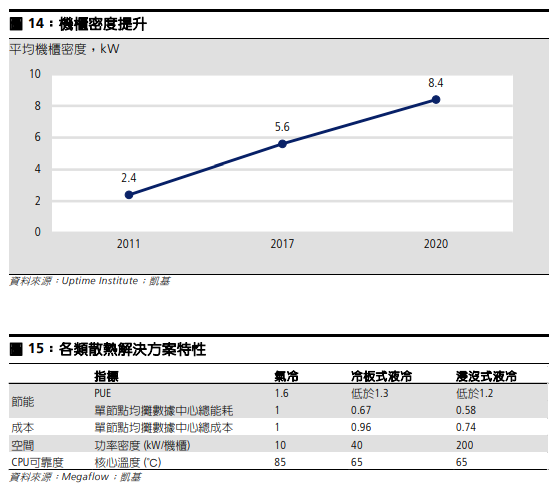

考量對熱設計功耗 (TDP) 的要求隨運算功率與 AI 伺服器需求上升,傳統氣 冷技術已逐漸失寵。氣冷解決方案的 TPD 極限預估於機櫃密度約 20kW、單 一 CPU 約 400-500W,而大型資料中心目前期望的機櫃密度超過 50kW,新 推出的 CPU/ GPU 亦已超越其 TDP 門檻,使新的散熱管理解決方案如液冷變 得較具吸引力。水或其他液體能較氣體更有效地傳遞熱,係因其熱導率較 高、效率改善與較高的 TDP 適應性。

液冷技術中,浸沒式液冷因具有最高的 TDP (機櫃密度超過 100kW),且能 源使用效率 (PUE) 低於 1.1,通常被視為資料中心的終極散熱解決方案。 PUE 是運算總用電量與 IT 設備的用電量之比率,而由於浸沒式液冷將熱能與 冷卻液直接接觸,因此能夠達到最低的 PUE。考量 2022 年資料中心占全球 能源消耗 2.4%,而散熱系統占資料中心能源消耗 24%,我們認為在全球能 源轉型趨勢下,PUE 將成為散熱的重要能源效率指標。雖然建置成本高於所 有其他散熱解決方案,浸沒式液冷的高效率亦帶來節省能源、降低能源成本 的優勢。

圖 14:機櫃密度提升

平均機櫃密度,kW

10 8

6

4

2

2.4

5.6

8.4

0

2011 2017 2020

資料來源:Uptime Institute;凱基

圖 15:各類散熱解決方案特性

指標 氣冷 冷板式液冷 浸沒式液冷

節能

PUE 1.6 低於1.3 低於1.2 單節點均攤數據中心總能耗 1 0.67 0.58

成本 單節點均攤數據中心總成本 1 0.96 0.74 空間 功率密度 (kW/機櫃) 10 40 200 CPU可靠度 核心溫度 (℃) 85 65 65 資料來源:Megaflow;凱基

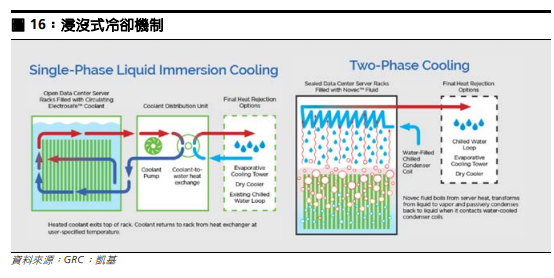

浸沒式液冷可進一步分為單相與雙相。單相浸沒式液冷的冷卻劑於過程中保 持為液體,藉由幫浦將熱傳遞至熱交換器以進行冷卻;而雙相浸沒式液冷的 冷卻劑沸點低,因此加熱後極易蒸發。相變將熱能由液體帶出,而蒸氣再藉 由冷卻液槽上方的冷凝盤管還原為液體。這兩種解決方案主要相異之處包括 冷卻劑、冷卻液槽與環境控制系統,三者均導致雙相浸沒式液冷成本較高。

儘管雙相近沒式液冷的冷卻能力較佳,因其較為複雜的設計、成本高昂的冷

卻劑 (主要由 3M (日) 供應) 有環境、健康、安全疑慮,我們認為接受度將較 低。相反的,單相浸沒式液冷通常是以碳氫化合物為基礎的液體如礦物油或 植物油作為冷卻劑,具備全球普遍性、無毒、低揮發性,故在浸沒式液冷興 起下較具潛力。

圖 16:浸沒式冷卻機制

資料來源:GRC;凱基

液沒式液冷長期潛能發展

高力提供資料中心浸沒式液冷系統的冷卻單元 (CDU) 與冷卻液槽。發展中的 產品包括 4U、80kW 搭配水冷板的散熱模組、2-42U 的冷卻液槽與 3-42kW 的 CDU。儘管 2022 年營收僅約 1%,浸沒式液冷有望成為高力長期營運的 第三隻腳。公司表示,大型資料中心對浸沒式液冷的興趣逐漸提高,係因採 用以碳氫化合物為基礎的液體作為冷卻劑後成本降低。公司 2018 年與中國 資料中心阿里巴巴的合作已證明其浸沒式液冷表現良好,PUE 平均達 1.07、

冷卻能力 3.6-100MW。公司預估在展示機出貨下,2023 年浸沒式營收比重 可達 2%,我們預估 2024 年營收將進一步成長,年增 155%,2022-25 年 CAGR 達 131%,其中 2023 與 2024 年營收比重分別為 2%與 4%。

穩固技術支撐長期發展

高力為熱處理技術穩健的領導廠商

高力具 53 年歷史,自成立起即專注於熱處理技術,加上銅焊、真空硬焊核 心技術與對材料的專業知識,使其核心競爭力得以自工業產業轉移至能源相 關產業。公司業務自運用能源發展至節省能源,並進一步擴展至製造能源, 極符合當今全球能源轉型趨勢。由於公司專精於板式熱交換器與 hot box 業 務的獨特性,我們在國內並無見到其競爭者,且相信公司足以於全球競爭中 占有一席之地。我們認為六月的董事會改組可望加速公司掌握市場機會,而 管理團隊大致不變。公司公布經由現金增資與/ 或發行可轉債進行籌資計 畫,以支援未來數年強勁成長。我們預估增資後股數將膨脹 5-6%,由於公 司成長前景穩健,我們認為影響有限。

能源轉型趨勢支撐財務成長

預估 2022-25 年營收 CAGR 42%,2023-24 年 EPS 達 8.54 與 11.60 元 高力 2022 年成長強勁,營收與 EPS 分別年增 27% 與 102%,主要動力為 歐洲熱泵需求與 hot box 訂單。我們認為能源轉型趨勢的商機將遍布全球, 高力可望成為主要受惠者之一。產能擴充亦將刺激營收,係因需求大幅高於 供給。因此,我們預估 2022-25 年營收 CAGR 達 42%,2024 年營收達 64.2 億元。短期動能將持續受全球熱泵採用與 BE 成長支撐,而浸沒式液冷 需求長期將成為下一個催化劑。

由於熱泵與浸沒式液冷仍處於滲透早期,我們認為未來 1-2 年不會有明顯價 格壓力,預估 2023 與 2024 年毛利率 29.9% 與 31.1%。由於規模經濟提 升,2023 與 2024 年營益率可望擴大 7.7 與 2.1 個百分點至 19.9% 與 22.0%,2022-25 年 EPS CAGR 達 66%。

圖 17:2022-25 年營收與 EPS CAGR 達 42%與 66%

營收,十億元 (左軸);EPS,元 (右軸)

10

20

8

16

6

12

4

8

2

4

0

0

2018 2019 2020 2021 2022 2023F 2024F 2025F 營收 EPS

資料來源:公司資料,凱基預估

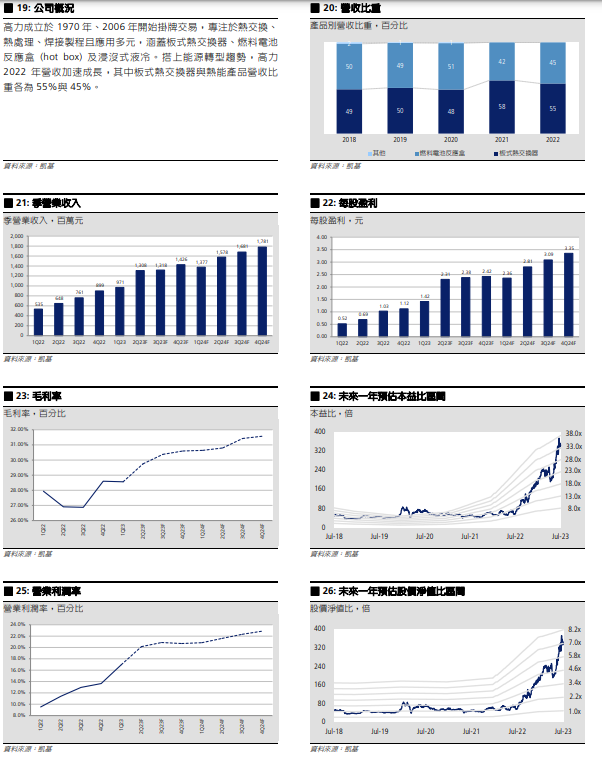

圖 18:利潤率擴大趨勢 毛利率與營益率,百分比

35

30

25

20

15

10

5

0

2018 2019 2020 2021 2022 2023F 2024F 2025F 毛利率 營益率

資料來源:公司資料,凱基預估

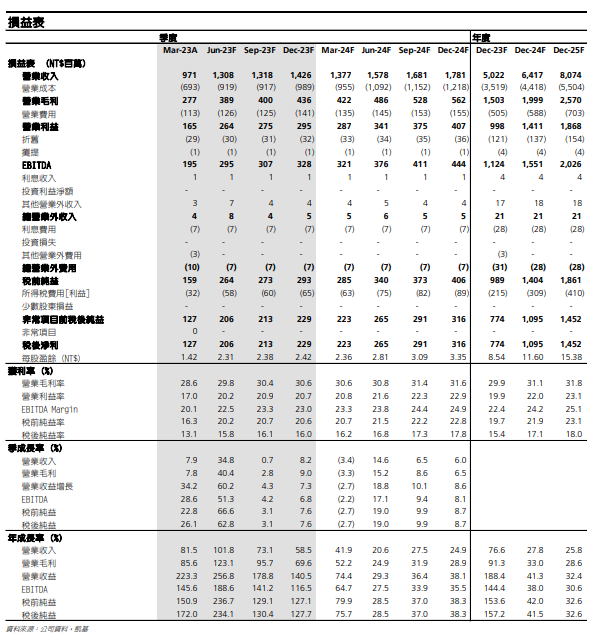

圖 19: 公司概況 圖 20: 營收比重

高力成立於 1970 年、2006 年開始掛牌交易,專注於熱交換、 熱處理、焊接製程且應用多元,涵蓋板式熱交換器、燃料電池 反應盒 (hot box) 及浸沒式液冷。搭上能源轉型趨勢,高力 2022 年營收加速成長,其中板式熱交換器與熱能產品營收比 重各為 55%與 45%。

產品別營收比重,百分比

2 1 1

50 49 51 42 45

高力 (4).pdf (246.75 KB)

高力 (4).pdf (246.75 KB)  高力 (5).pdf (1.08 MB)

高力 (5).pdf (1.08 MB)  高力 (2).pdf (971.95 KB)

高力 (2).pdf (971.95 KB)  高力.pdf (1.19 MB)

高力.pdf (1.19 MB)  高力 (3).pdf (1.07 MB)

高力 (3).pdf (1.07 MB)