|

|

八方雲集(2753.TW/2753 TT)

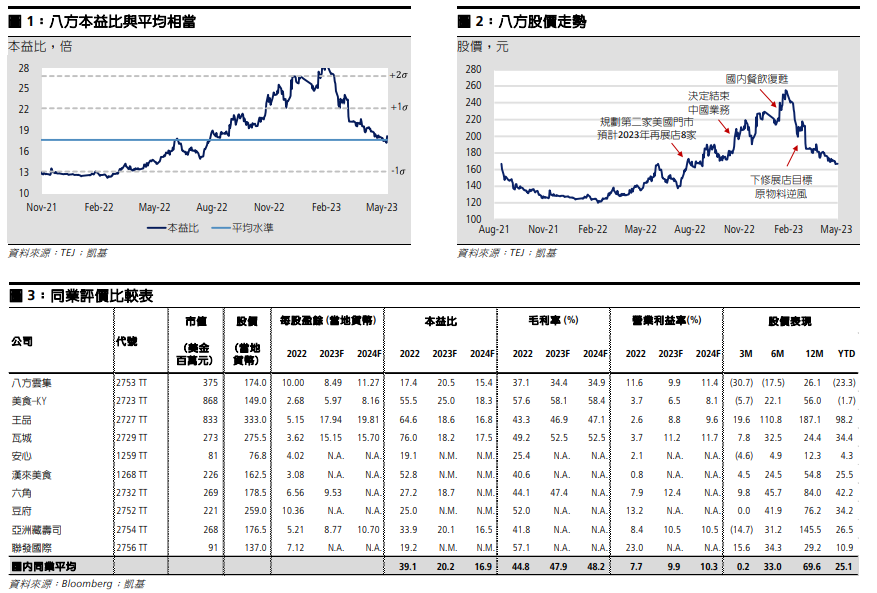

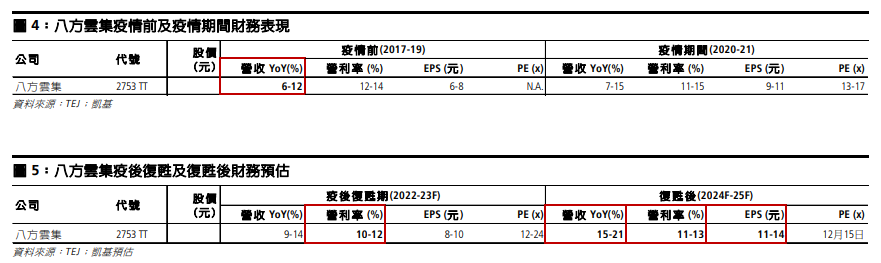

大啖美國無窮商機

重要訊息經營有成的台灣連鎖餐飲業者八方雲集 (八方) 正插旗美國市場,當地人口結構性變化顯示亞洲美食的市場潛力龐大。我們認為公司進軍龐大的美國市場,加上營利率自 2Q23 落底後逐季復甦,將推動股票評價進一步上修。評論及分析亞裔人口快速成長預示美國市場潛力龐大。過去 20 年美國亞裔人口成長94%,為增長最迅速之族群,2020-2060 年亞裔人口仍將增長最快,我們認為公司可望受惠於人口結構性變化帶動之亞洲料理市場成長,我們初估八方雲集 在加州市場胃納量可達百家。八方憑藉具競爭力之價格、適合亞裔人口風味的產品、優異的加盟店管理及在地的合作夥伴,將可順利把國內成功經驗複製至美國。而八方雲集美國營運以門市與中央廚房兼具,為 2024 年底開放加盟做好準備,其展店速度將超前同業。公司計畫今年於美國展店 6 家,我們預估 2024 年將再拓點 8 間,皆為直營,帶動美國營收佔比自去年之 2%成長至 2023-24 年的 8%、19%,2025 年貢獻將再提升,助攻八方 2022-25 年合併營收年均複合成長 15%。而美國營利率隨中央廚房產能利用率提升,將自去年的虧損改善至 2023-24 年的 1%、7%,並於 2025 年加速年增。國內穩定展店支撐營收持續成長。八方的優勢在於採取輕資產的加盟模式,有助其迅速擴張,此外,因門市的租金、人力及各項費用皆由加盟主負擔,八方得以享有優於台灣同業之營益率 (2015-19 年高出平均值 3 個百分點以上)。未來台灣展店將以芳珍蔬食、梁社漢排骨為主,預計 2023 年將分別新增 40、10 家門市,將支撐今年台灣營收維持低個位數年增。營利率逐季復甦,2024 年獲利成長 33%。儘管原物料價格維持在高檔,將拖累八方今年毛利率衰退 2.7 個百分點,我們認為公司於國內外持續展店,將擴大其營運規模,預期八方雲集營業利潤率將於 2Q23 落底後逐季復甦,並於2024 年重返年增走勢。我們現估 2024 年營利率將將反轉為年增 1.5 個百分點,推動獲利成長 33%,加速自前三年平均之 4%衰退。投資建議我們首次評等八方,給予「增加持股」評等,目標價 214 元,係根據 2024 年每股盈餘預估的 19 倍本益比 (略高於其歷史平均)。我們認為公司進軍龐大的美國市場,加上營利率自 2Q23 落底後逐季復甦,將帶來潛在評價上修。投資風險展店進度延宕及原物料價格上漲。

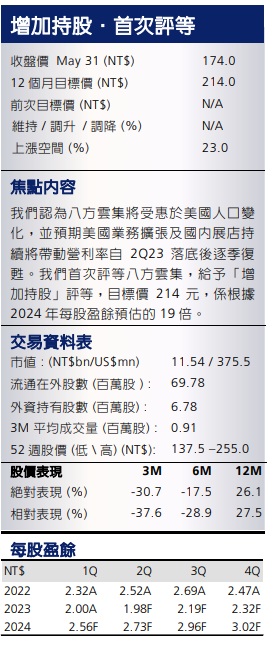

首次評等「增加持股」,目標價 214 元我們將台灣連鎖餐飲業者八方雲集納入研究範圍,給予「增加持股」評等,目標價 214 元,係根據 2024 年每股盈餘預估的的 19 倍本益比 (略高於其歷史平均) 。我們認為八方雲集憑藉下列因素,應可享有高於歷史平均 (18 倍)之評價:(1) 美國市場加速佈局,市場潛力看俏;(2) 國內持續展店支撐營收維持成長;(3) 2024 年獲利年增 33%,重返成長軌道。繼去年於美國開設首兩家門市後,八方計畫今年將在美國開出 6 家新門市,我們預估 2024 年將進一步拓點 8 間。當地市場潛力龐大,我們預估八方雲集於加州之潛在店數可達百家,且亞裔人口持續成長將帶動亞洲料理市場進一步擴大。隨公司於美國持續展店,我們預估八方雲集美國營收佔比將自去年之 2%成長至 2023-24 年之 8%、19%,2025 年開放加盟後,展店可望加速,美國業務對營收之貢獻將進一步提升,並助攻八方 2022-25 年合併營收年均複合成長 15%。而美國營利率隨中央廚房產能利用率提升,將自去年的虧損改善至 2023-24 年的 1%、7%,並於 2025 年加速年增,整體營運最快可於 3Q23 轉虧為盈。儘管原物料價格維持高檔,將拖累公司 2023 年毛利率年減 2.7 個百分點,惟過去三個月八方雲集股價已下跌 31%,我們認為已反映上述利空。考量美國業務持續拓展、營運規模擴大,將推動公司營利率於 2Q23 落底後逐季復甦,且 2024 年獲利將反轉為 33%年增,我們認為當前風險報酬具吸引力。

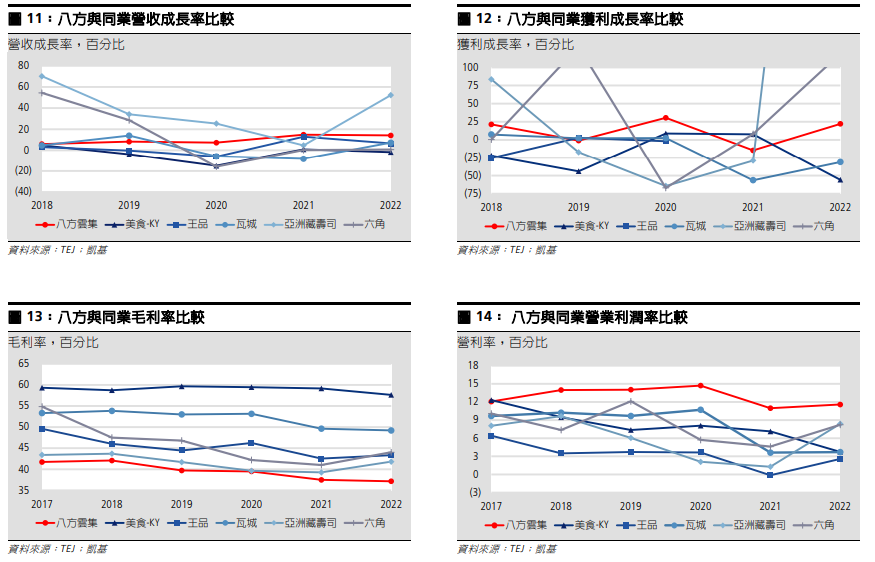

疫情期間餐飲產業受害慘重,2019-21 年國內餐飲零售銷售額年均複合衰退6%,餐飲業者 2020-21 年營業利潤率平均分別年減 2.0、4.1 個百分點,惟八方受衝擊幅度較小,營收仍年均複合成長 11%,主因其排骨飯品牌梁社漢持續展店,加上旗下各品牌皆以外帶為主,整體外帶比重逾八成,而其2021 年營利率年減 3.7 個百分點,則是因展店主力梁社漢之物料成本較高,加上梁社漢直營門市增加,需自行負擔門市營業之費用較多。當前正值疫後復甦期間,2022 年、2023 年前 4 個月餐飲業者營收普遍皆成長約 20%,惟八方僅成長約 10%,主因其受疫情衝擊較小致基期較高。餐飲業者 2022 年營利率隨營收動能復甦,平均改善 3.5 個百分點,且年增走勢延續至今年,而八方考量加盟主獲利,自行吸收多數原物料漲幅,拖累今年營利率陷入衰退。展望未來,八方持續拓展美國市場,當地市場潛力龐大,我們初估其在加州之胃納店數達百家。美國客單價達 27 美元,對比國內僅台幣 150 元,使當地門市營利率達 15%,優於國內之 10%,而在產品單價較高之下,我們預期美國中央廚房達經濟規模後營利率亦可高於國內水準。綜上所述,我們預期八方雲集未來營利率將隨美國門市數量增加、營運規模擴大而改善。

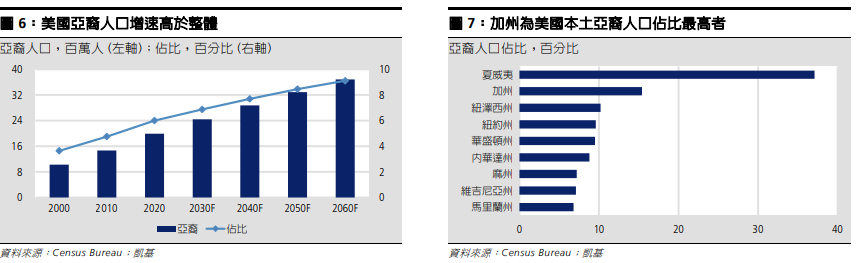

美國亞洲料理市場成長潛力大八方雲集選擇美國南加州作為跨出亞洲進軍全球最大消費市場的第一步,我們認為不僅可受惠當地華裔客群眾多,並可隨著美國亞裔人口的快速成長進一步擴大營運規模。美國人口普查局資料顯示 2000-2020 年期間當地人口成長 18%至 3.3 億人,而其中亞裔人口成長 94%,為單一族裔中增長最迅速者,而亞裔佔總人口比重也從 2000 年之 4%擴張至 2020 年的 6%。美國普查局也預估,2020-2060 年間亞裔人口仍將是增長最快之單一人種,2060 年佔總人口比重將達 9%,我們相信快速增長的亞裔族群不僅可帶動亞洲料理市場規模加速成長,更能擴大相關餐飲業者潛在商機。以地區別而言,加州亞裔人口佔比達 15%,比重在全美國僅次於夏威夷之37%,八方雲集選擇加州作為跨入美國的首個據點,當地高比例的亞裔人口將為八方雲集品牌海外擴點奠定成功的第一步。根據 Euromonitor,2021 年美國前 90 大連鎖餐飲服務業者產品多以速食、美式料理及飲料為主,僅 PandaExpress、P.F. Chang's 及 Benihana 主打亞洲料理,顯示當地亞洲料理市場競爭相較美式餐飲和緩。

投資理由八方雲集進軍全球最大消費市場美國,當地亞裔人口持續成長將帶動亞洲料理市場進一步擴大。我們看好八方雲集憑藉具競爭力之價格、與國內接近的產品風味及優良的加盟店管理,加上在地合作夥伴的助力,公司可將其國內之成功經驗順利複製至美國。八方雲集主要營運模式以加盟為主,有助其迅速擴張,過去五年八方雲集 營收年均複合成長 10%,優於國內多數餐飲同業,而公司於國內穩定展店支撐營收持續成長。

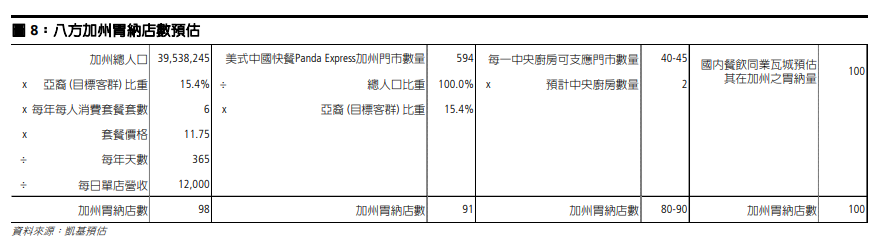

八方雲集加州門市胃納量達百家我們初估八方雲集在加州市場胃納量可達百家水準,預估方式如下:(1) 加州亞裔人口數 x 預估每人每兩個月消費一份套餐 x 價格 / 單店營收。(2) 美式中國快餐 Panda Express 加州門市數量 (客群橫跨各人種) x 加州亞裔人口占比。(3) 八方雲集每一中央廚房可支應門市數量 x 預計中央廚房數量。(4) 國內餐飲同業瓦城預估之胃納量

八方雲集將可複製國內之成功經驗至美國我們看好八方雲集將其國內之成功經驗順利複製至美國,主要因素包含具競爭力之價格、與國內接近的產品風味及優良的加盟店管理,而在地的合作夥伴亦將為其成功提供助力。(1) 價格:八方雲集經典套餐一份 11.75 美元,與美式中國快餐 Panda Express、美式速食 McDonald's、Subway 等價格接近,並較鼎泰豐約 30 美元、其他餐廳之數十美元具競爭力。(2) 風味:觀察 Google Map 之評論,八方雲集美國門市評分約 4.2-4.3 顆星,對比當地 Panda Express、鼎泰豐約 3.7-4.2、4.5-4.6 顆星,而八方雲集在美國評論網站 Yelp 上之評分為 4 顆星,對比當地 Panda Express、鼎泰豐分別為 2-3、4 顆星,皆可作為其風味獲得認可之初步證據。檢視其首家門市於Google Map、Yelp 上之五星評價,大多與風味相關,而 47 個一星評分中有16 個與風味相關,對比等候時間、服務分別為 21、23 則,我們認為其與國內接近的產品風味可被當地亞裔人口廣泛接受。(3) 服務:八方雲集首家門市開幕期間等候時間較長、餐點錯誤、服務品質未臻理想,而為消費者詬病,但經公司加強員工管理、調整流程動線後已有改善,年初至今一星評分僅 4 則,對比 1H22、2H22 分別為 27、16 則。(4) 加盟店管理:八方雲集具備豐富的國內加盟營運經驗,除了完善的管理制度,公司亦有穩健之價格策略,以保障加盟主之獲利,並維持與加盟主良好之關係。(5) 合作夥伴:八方雲集在美國的合資方,曾擔任國內連鎖餐飲龍頭在美國之管理階層,為該企業拓展美國市場之重要推手,具有在地經營的經驗。

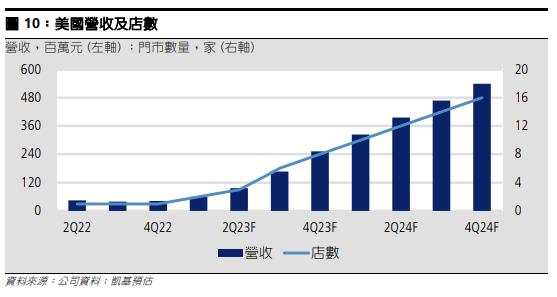

美國為主要成長動能,獲利能力隨營收擴大而改善繼去年於美國開設首兩家門市後,公司計畫今年將再新增 6 家門市,我們預估 2024 年則將再展店 8 間,皆為直營店。美國營收佔比隨門市數量增加,將自去年之 2%成長至 2023-24 年之 8%、19%。公司預計 2024 年底開放加盟,屆時展店可望進一步加速,美國業務將為未來幾年公司主要成長動能。八方雲集已規劃擴建南加州中央工廠並物色北加州新中央工廠地點,提前為將來美國市場快速展店做好準備。1Q23 美國營收為 6,026 萬元 (佔整體之 3.5%),營運則小幅虧損,主要是中央工廠產能利用率未達損平,加上門市已開始支付部分未來新展店之租金及相關費用。我們預期隨店數擴增,其中央廚房產能利用率提升,將推動美國營利率自去年的虧損改善至 2023-24 年的 1%、7%。目前前兩家門市營收分別約 1.3-1.4、1.0 萬美元/日,管理層預估美國門市月營收達 100 萬美元時中央工廠可以損平,我們預估美國營運最快 3Q23 將可轉虧為盈。八方於 1Q22 將營運版圖擴展至美國,在南加州開出首家門市,並建置一座中央工廠,可供應約 40-45 家門市,公司 4Q22 底新增第二家門市,其大小與首家規模相當 (約 2,500 平方米) ,第三家門市則在今年 5 月開出,公司規劃今年共新增 6 家門市,其中一間將僅提供外帶服務 (面積約 1,500 平方米),一間則將開設於美食廣場。

加盟經營模式帶動獲利成長超前八方為國內鍋貼水餃龍頭,旗下水餃品牌八方雲集全台共有 1,001 家門市,對比麥當勞及星巴克分別約 400、550 家。與台灣其他餐飲業者不同,八方雲集主要營運模式以加盟為主 (八方雲集品牌台灣加盟佔比達 98%),其一條龍的物料供應、標準化的餐點製作、低廉的加盟金 (八方雲集:10 萬元/店)、較低的加盟限制,幫助公司迅速擴張,並持續自競爭對手獲取市佔。八方雲集門市數量自 2012 年的約 500 間增加至 2022 年的 1,001 家,對比鍋貼水餃同業四海遊龍同期間門市數量維持約 200 家,而過去五年八方營收年均複合成長 10%,亦優於國內多數餐飲同業。除了既有品牌的擴張,加盟的商業模式亦有利八方拓展新品牌,其在發展初期通常先採取直營,待營運轉趨穩定後即開放加盟以迅速展店掌握商機,2018 年至今,八方雲集已推出了 4 個餐飲品牌。儘管公司銷售半成品予加盟店之毛利率較低,惟門市的租金、人力及各項費用皆由加盟主負擔,八方雲集營利率表現 (11-15%) 優於同業,而其資本支出需求較低,則反映在較高的單位資本支出創造之獲利。雖然美國營運目前仍處初始階段,但其門市營利率約15%,優於台灣的 10%,我們看好當地門市數量增加,其中央廚房營利率將可隨產能利用率提升而轉佳,八方雲集整體獲利能力將持續改善。

國內穩定展店支撐營收持續成長八方雲集的旗艦品牌八方雲集自 1998 年開設第一家店後,截至 1Q23 全台灣共有 1,001 家門市,公司規畫今年底前完成所有門市改裝,並持續調整門市地點至開發中的新市鎮,且將採取積極的管理策略,目標淘汰 5%表現落後的門市,因此店數並不會有太大變化。未來台灣展店將以芳珍蔬食、梁社漢排骨或新品牌為主。芳珍蔬食提供平價蔬食料理,在 2021 年底開出第一家門市,1Q23 底共有26 家門店,在調整營運模式後,目前已開放加盟,逾 6 成門市為加盟店。公司預計 2023 年將新增約 40 家門市,全部為加盟形式,將為台灣擴店主力,並支撐今年台灣營收維持低個位數年增。我們預估芳珍 2023 年營收將大幅年增 192%至 1.8 億元,營收占比將自去年的 1%提升至 2%。由於芳珍這個品牌對八方雲集而言毛利率較梁社漢 (先前主要展店之品牌) 高 10 個百分點,其加速擴店將有助減緩過去四年梁社漢積極拓點對毛利率之負面影響。長期而言,管理層初估芳珍在台灣市場之胃納量將超過 100 間。梁社漢排骨 1Q23 底共有 196 家門市。歷經 2018-21 年積極展店後,梁社漢門市目前以加盟為主 (超過 60%之門市) ,管理層計畫今年致力於門市營運改善,以提高服務品質及營運效率,並未設定 1H23 展店目標。我們預估梁社漢 2023 年營收將達 15.9 億元,年減 6%。除台灣持續擴點,目前在香港已有十家門市的百芳池上便當,今年規劃新增五家。並規劃以加盟形式將梁社漢引進香港市場,預計客單價較百芳低 10%。

擺脫虧損業務之拖累八方雲集在 2014 年進入中國市場,不過因當地平價餐飲小吃競爭激烈,加上過去兩年飽受新冠疫情封控措施干擾,營運一直處於虧損。公司於 4Q22 結束所有門市營運,將有助公司利潤率進一步改善。另外八方已陸續關掉營運不佳的丹堤門市 (連鎖咖啡品牌),1Q23 底店數剩下 22 家,現有之直營門市皆是獲利的,公司規劃將其開放予現有員工加盟,預計未來丹堤將全數轉為以加盟方式經營,八方將可擺脫其營運可能的拖累。疫後內需消費回到成長軌道受惠國內疫情和緩,民間經濟活動恢復常態,台灣的零售銷售及餐飲營收已恢復成長動能並超越疫情前水準。隨著台灣進一步開放觀光客來台及國內就業市場改善,我們預期民間消費成長動能將延續至今年。另外,觀察國內家庭消費支出結構,餐廳及旅館類別佔比自 1980 年的 2%大幅躍升至 2020年的 13%,顯示國民所得提升後民眾外食及旅遊頻率上升,我們認為家庭結構自傳統大家族轉變為小家庭,將持續驅動民眾轉向外食,有利國內餐飲消費支出持續向上。

原物料價格波動影響利潤率由於八方營運以加盟為主,大宗原物料 (豬肉、高麗菜、雞肉、麵粉與油品等) 價格波動對中央工廠利潤率與公司獲利息息相關。儘管公司可以透過計畫性採購、與國內農民簽訂契作合約或對加盟主調漲產品售價來減緩成本波動對毛利的壓力,但為兼顧加盟主的獲利,公司往往對價格更動審慎以對,因此物料成本上漲為影響公司利潤率主要風險之一。去年以來,國內豬肉價格受飼料上漲、豬隻疫病影響而持續高漲,可能拖累八方雲集今年毛利率表現。圖 25:國內豬肉價格上漲豬肉價格,元/公斤60708090100110Nov-21 Feb-22 May-22 Aug-22 Nov-22 Feb-23 May-23資料來源:主計處;凱基加盟店管理攸關公司成功與否八方雲集營運模式從開直營店開始,品牌獲利穩定後開放加盟,因此如何管理加盟店、建立與加盟主共存共榮的思維、打造穩定連鎖加盟體系為公司能否永續經營成長的關鍵。落實加盟店人員的培訓、相關物料銷售與物流體系的建立與確保加盟店餐食的一致性等營運規範管理至關重要,否則產生加盟主對食物烹煮流程不熟悉造成顧客滿意度下降將影響加盟店獲利與品牌形象。

台灣最大連鎖餐飲業者創立於 1998 年,八方雲集在台灣開設首家八方雲集水餃,並陸續推出新品牌包括梁社漢排骨、百芳池上便當、芳珍蔬食等,公司經營模式主要以加盟店為主,截至 1Q23 底台灣有四大品牌,共 1,245 家門市。公司在 2008 年將旗艦品牌八方雲集擴展到海外市場,陸續進入香港及中國,2022 年 3 月更將營運觸角擴展至亞洲以外,在美國南加州開立第一家八方雲集門市及中央工廠。台灣主要餐飲業者展店均以直營店為主,因此往往資金需求較大且擴點速度較慢,八方營運則有別於同業模式,公司創立品牌初期先開直營店,待品牌獲利穩定後即轉為加盟方式擴大經營規模,並透過中央工廠大規模採購、自動化生產來降低物料成本,供應半成品予加盟門市,以標準化烹飪方式迅速複製展店。目前台灣為八方的主力市場,2022 年營收占比達 80%,香港貢獻 18%,美國營收則佔 2%,至於中國市場公司已於去年結束當地營運。以品牌來看,八方雲集水餃家數最多,佔營收比重為 72%,其次為梁社漢排骨(25%),芳珍及 2020 年收購的台灣咖啡品牌丹堤合計占 3%。六大品牌介紹如下(1) 八方雲集水餃:主力產品為水餃、鍋貼及麵類,1Q23 底門市共 1,059間,包含台灣及香港各 1,001、56 家,美國則在 1Q22、4Q22 開出第一、二家。兩岸八方雲集絕大多數以加盟形式經營,其中台灣加盟佔比高達 98%,而美國門市初期以直營為主,待各種店型穩定獲利後公司將開放加盟。美國八方雲集首家門市日均營收為 1.3-1.4 萬美元,客單價約 27 美元,對比台灣八方雲集日均營收為 2.5 萬台幣,客單價約 150台幣。(2) 梁社漢排骨:產品以米飯便當類為主,1Q22 底門市共 196 間,全部位於台灣,管理層已規畫將此品牌以加盟方式引入香港。梁社漢初期以直營店為主,近期新開店則轉向加盟,目前加盟比重逾 6 成。梁社漢投資成本、單店營收皆約為八方雲集之兩倍,客單價則約 175-200 元。此品牌透過舒適的用餐環境與其他便當店作出區隔,並已全面導入自助點餐系統及行動支付,以改善用餐時間排隊人潮之問題。(3) 百芳池上便當:產品包含飯類、小食 (點心) 及飲品,1Q23 底門市共 11間,全部位於香港,且皆為直營。門市主要位於購物商場,客單價約270-305 台幣。(4) 八方台式麵屋:產品涵蓋飯類、麵類,搭配各式台式小食,1Q23 底門市共 5 間,全部位於香港,且皆為直營。門市主要位於購物商場,客單價約 300-325 台幣。(5) 丹堤咖啡:主要產品為咖啡及西式早餐,1Q23 底門市共 22 間,全部位於台灣。公司接手後即持續關閉營運不善的直營門市,或轉給旗下員工以加盟店方式經營,加盟比重超過六成。

(6) 芳珍蔬食:產品主打平價素食,包含鍋貼、水餃及麵食等,為八方旗下最新品牌,1Q23 底門市共 26 間,全部位於台灣。芳珍去年下半年開放加盟,目前加盟比重逾 60%。目前日均營收約 2.5-3.0 萬元,客單價約200-220 元。

連鎖餐飲業者大者恆大根據 Euromonitor,台灣前十大連鎖餐飲服務業者主要可分為:(1) 便利超商:統一超 (2912 TT, NT$279.5, 增加持股)、全家 (5903 TT, NT$210.0, 未評等);(2) 速食:台灣麥當勞 (未上市)、百勝餐飲 (美)、安心食品 (1259 TT,NT$76.8, 未評等);(3) 其他:台灣星巴克 (未上市)、王品 (2727 TT, NT$333,增加持股)、八方雲集、美而美 (台;未上市)、三商集團 (2905 TT, NT$15.0, 未評等)。2021 年前十大業者合計市佔率約 48%,整體餐飲服務市場集中度並不高,惟對比 2012 年前十大市佔率為 41%,顯示連鎖餐飲業者大者恆大之態勢。歸納原因主要是連鎖業者具集團採購優勢,擴店資金來源較多元且容易,另外在行銷資源與消費者關係經營上也較單點的餐飲品牌有優勢。2018-22 年台灣連鎖餐飲品牌數下滑 37%,惟門店總家數僅減少 15%,顯示連鎖品牌的集中度進一步提高,而其中每品牌平均門店家數則自 34 家上升 35%至 46 家,國內連鎖餐飲品牌更趨集中可見一斑。其中八方雲集市佔率自 2012 年之 0.9%上升至 2021 年的 2.3%,動能來自持續展店及新品牌的推出。2022 年國內連鎖餐飲服務市場規模預估將年增 8%至接近 2020 年新高之2,784 億元,扭轉 2021 年的 8%衰退,係因防疫措施放寬帶動人流復甦,而 2022-26 年預估將年複合成長 3%。美國連鎖餐飲服務市場規模龐大 (台灣之 40 倍),香港則小於台灣 (台灣之 70%) ,兩地市場結構則與台灣相似,前十大業者市佔率約 50%,且前十大市佔率在過去十年間持續擴張。八方雲集憑藉台灣成功的多品牌經營經驗,加上美國在地合作夥伴的協助,將能整合集團資源與品牌管理知識在香港與美國市場佔有一席之地。

營收成長動能延續受惠梁社漢積極展店逾 150 家,2018-21 年八方雲集營收年均複合成長 10%。2022 年營收進一步成長 14%,主因梁社漢、芳珍分別展店 47、20 家,而台灣八方雲集同店營收成長 3%,其中價格上升 2.5% (2021 年底調漲終端售價約 5%)。展望未來,八方雲集今年將持續在台灣擴點芳珍蔬食、在香港展店百芳池上便當並引進梁社漢排骨,管理層目標今年美國以外業務營收年增雙位數,加上公司於美國加速展店,將助攻公司未來三年營收年均複合成長15%,延續過往的雙位數增長。營利率逐季復甦,2024 年獲利躍升 33%受到成本上漲及過去兩三年主力擴點品牌梁社漢之利潤率較低,八方毛利率自 2018 年之 42.1%下滑至 2021 年之 37.5%。有鑑於 1H23 原物料價格持續維持在高檔,將拖累公司今年毛利率年減 2.7 個百分點,管理層計畫嚴格控管費用,目標營業費用率僅 25%,低於過去五年平均之 26%。考量公司於國內外持續展店,將擴大其營運規模,我們認為八方營業利潤率將於2Q23 落底後逐季復甦,並於 2024 年重返年增走勢。我們現估 2024 年營利率將反轉為年增 1.5 個百分點,推動獲利躍升 33%,加速自前三年平均之4%衰退。

現金股利配發穩定八方雲集台灣展店主要以加盟店為主,因此資金需求不大,雖然目前美國開店以直營店為主,但我們預期公司在手現金與營運現金流將可因應,因此現金股利配發將可維持過往水準 (過去五年現金股利配發率平均為 69%)。八方雲集自2021 年起每半年發放股利一次,我們預期全年發放率將維持往年水準,管理層表示未來股利配發將以現金為主。

圖 41:公司概況 圖 42:台灣市場貢獻主要營收八方雲集成立於 2000 年,為多品牌連鎖餐飲業者,截至1Q23 底在大中華區擁有 1,317 家營運門市,在美國則有 2家。旗艦品牌八方雲集為營收大宗,營收佔比為 72%,其次是梁社漢排骨 (排骨飯品牌) 達 25%。公司絕大多數的門市都採加盟形式經營。2022 年台灣市場貢獻整體營收的 80%,香港佔比為 18%,其餘則主要來自美國市場。

|

|