|

|

汽車零組件產業

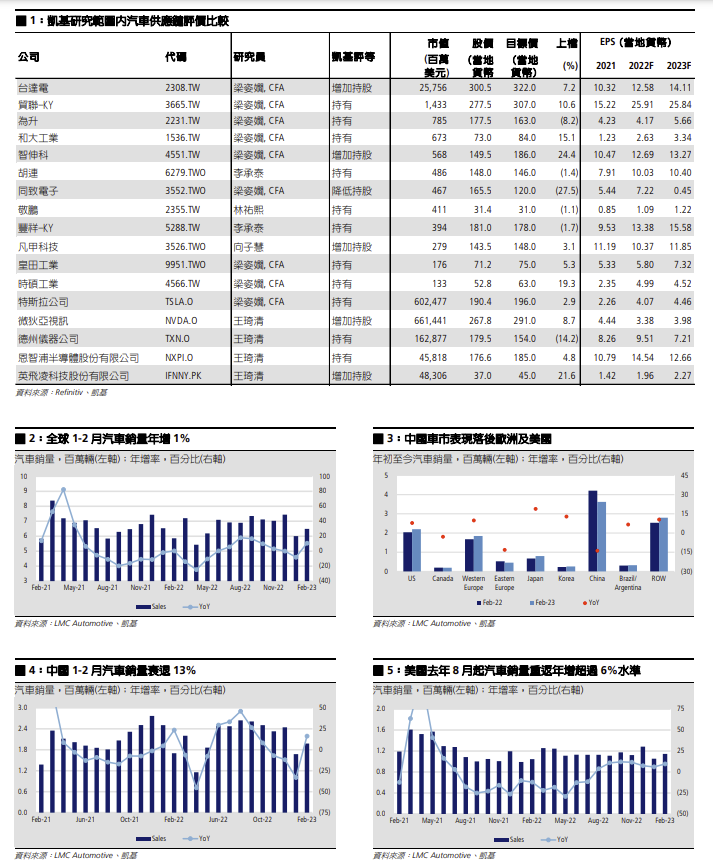

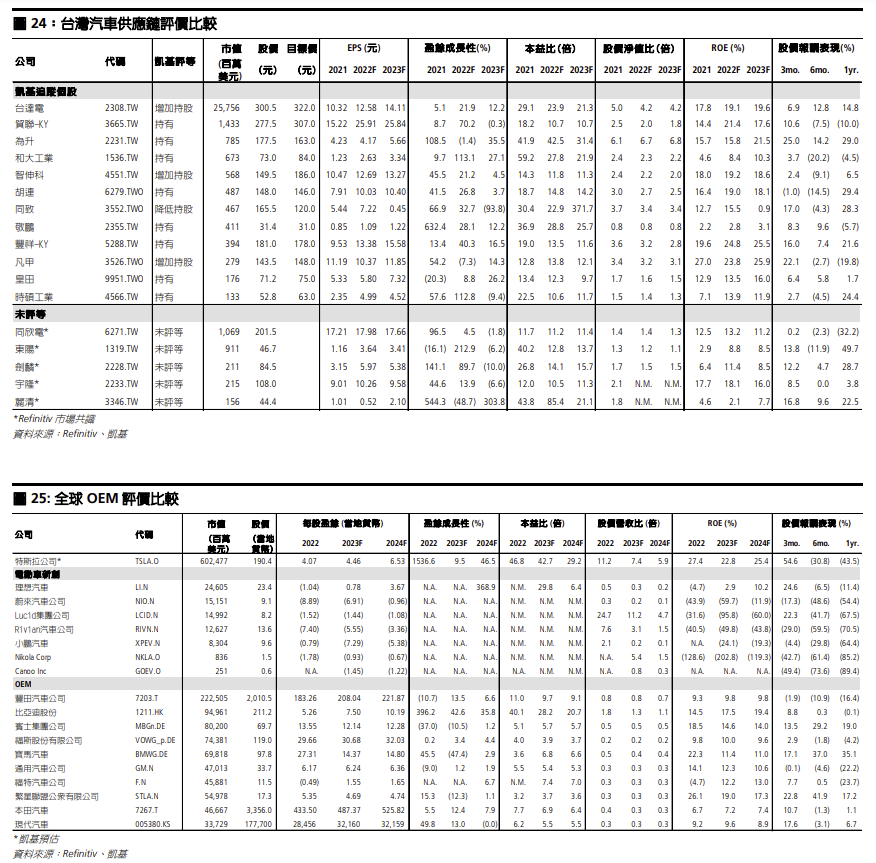

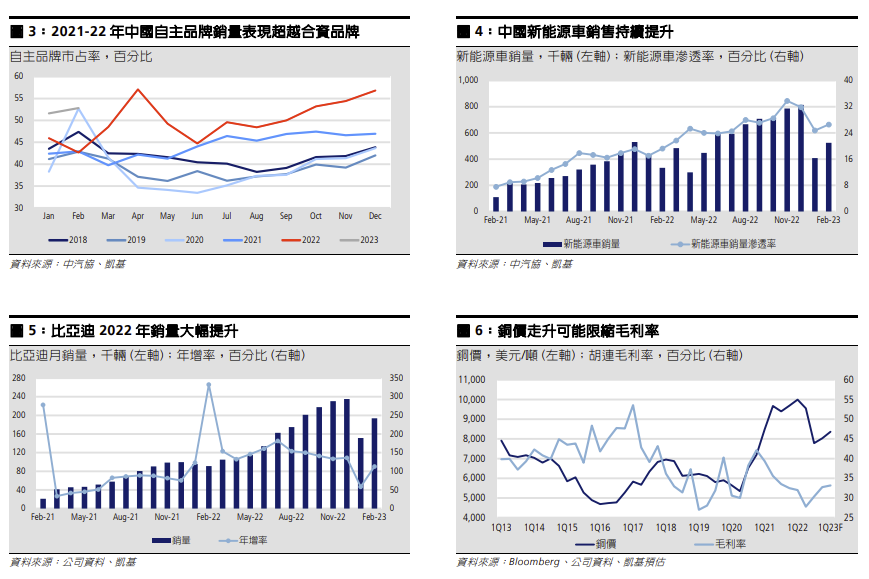

中國汽車供應鏈價格壓力攀升重要訊息2023 年前兩月全球汽車銷量年增 1% 而中國銷量在補貼退場後年減 13%。評論與分析美國與西歐復甦中,中國則受諸多支持方案退場而衰退。1-2 月全球汽車銷量復甦 1%但區域表現分歧。中國與東歐分別年減 13% 與 17%,美國、西歐與其餘市場則年增逾 7%。東歐尚未走出俄烏戰爭影響,而中國面臨提前採購 (2022 年底新能源車 (NEV)補貼退場與終止乘用車購置稅減半) 的餘波。IC 供應轉佳與疫後供應鏈復甦使其餘主要市場銷量回溫。美國與西歐銷量年增 8%與 9%。

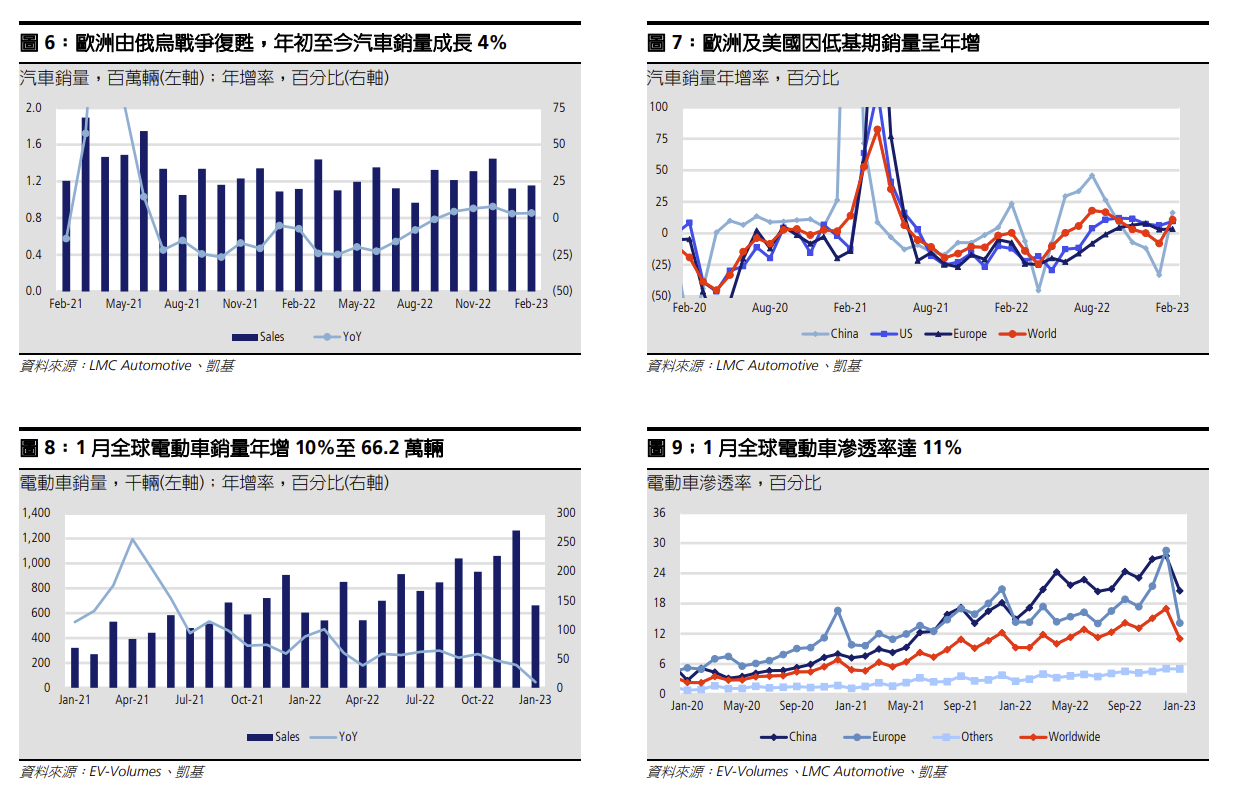

全球 1 月電動車(EV)銷量年增 10%但月減 42% 至 66.2萬輛,滲透率 11%。補貼退場與春節使中國 1 月 NEV 銷量月減 49%,對比整體汽車銷量月減 31%。1 月 EV 滲透率下滑至 21%,全球佔比 52%。維持 2023 年全球汽車銷量成長 3% 與 EV 市場成長 32%預估,但預期供應鏈獲利承壓。儘管總經環境不利 (尤其是利率上揚)以及部分市場的政策支持減少,我們認為全球汽車銷量在 2022 微幅下滑 1%後,2023 年將成長3%。疫後復甦的供應鏈與 IC 供應轉佳將推升除中國外所有主要市場銷售。

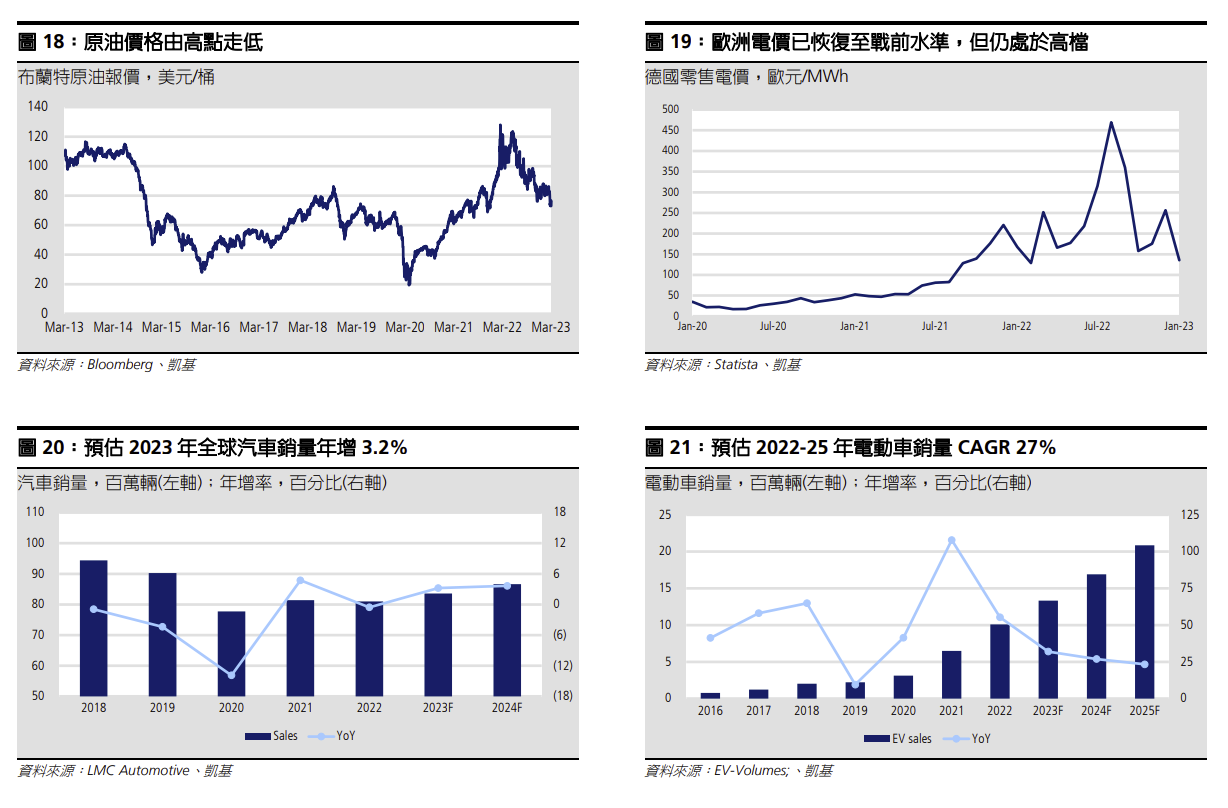

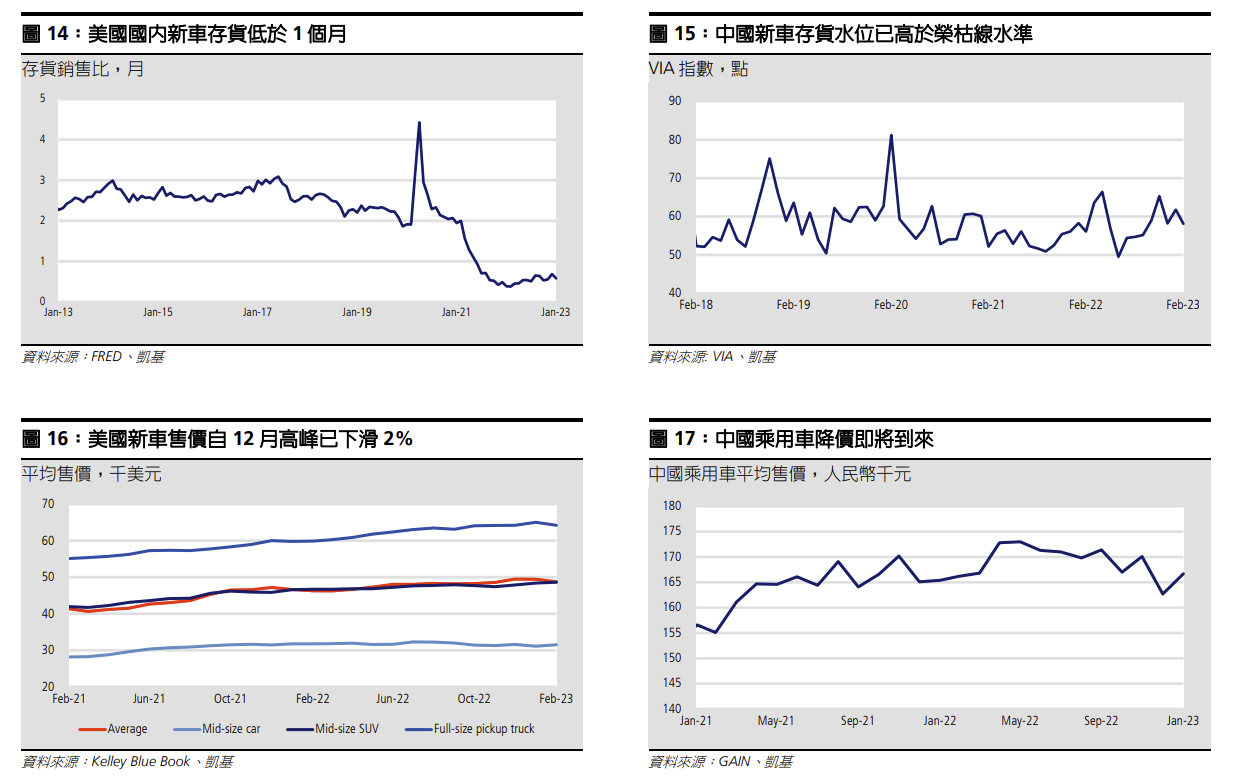

全球許多 OEM 都預期今年產量與交車輛將成長,表示需求遭壓抑。Volkswagen (德) 展望 2023 年銷量目標 950 萬輛,年增 14%,而 Toyota(日) 則預期 2023 年產量成長 3-15%。我們預估中國今年車輛銷售衰退3%。部分中國 OEM 仍展望強勁銷售成長目標 (尤其是 NEV),而已見車廠於1Q23 大幅降價以推升銷量、消化庫存與擴增市佔率。佔中國汽車與 NEV 市場 7%與 27% 的比亞迪 (中) 目標在 2023 年銷售 350-400 萬輛,年增 87-114%。2022 年全球 EV 銷量年增 55%,達到 1,000 萬輛里程碑;凱基預估2023 年將年增 32%至 1,330 萬輛,歸因於可負擔性與車款選擇增加,且OEM 將焦點轉至 EV。我們認為中國仍會是最大的 EV 市場,2023 年市佔率58%,但因高基期與補助降低,成長幅度將不及美國與幾個較小市場。儘管銷量具韌性,中國汽車供應鏈將面臨價格壓力,隱含利潤率逆風。我們近期產業訪談顯示,供應中國市場的車用供應鏈在 OEM 廠大幅降價 (尤其是對燃油車款) 後,於 1Q23 中面臨價格壓力攀升。某車用電子供應商表示,中系 OEM 客戶要求降價達 20%,否則恐會失去贏得客戶未來車型的設計機會。Tesla (美) 於 4Q22 在中國大幅降價 6-14%導致了連鎖反映,觸發 OEM廠在競爭加劇與利率逆風環境下,對許多品牌的 EV 與 ICE 車款進行價格折扣。儘管上述議價仍在商議中,凱基認為 OEM 與供應鏈將在 2023 年無可避免地面臨售價與利潤率下滑走勢。我們認為 Tesla 將維持彈性價格策略。由於當前需求遭遇逆風,為了讓上海超級工廠之產量最大化,2023 年價格仍可能呈現下行趨勢。據此,我們認為其他車廠的訂價降持續承壓。

投資建議我們對中國汽車市場佔比偏高的零組件供應商轉趨謹慎,但持續樂觀看待於全球電動車市場擁有 多 元 非中國客戶組合的廠商。台達電 (2308 TT,NT$300.5, 增加持股) 為我們首選。我們調降同致 (3552 TT, NT$165.5, 降低持股) 與胡連 (6279 TT, NT$148, 持有) 評等。

投資風險景氣不確定性壓抑需求。

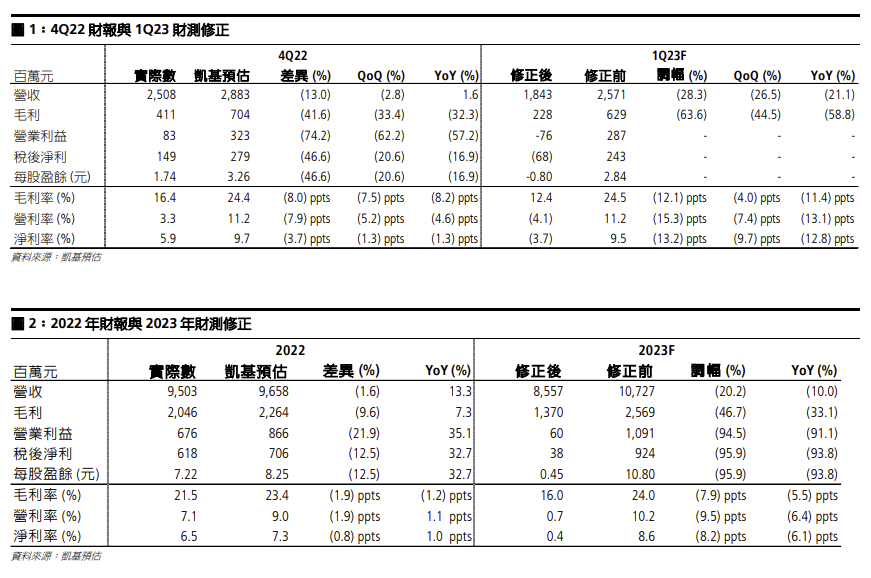

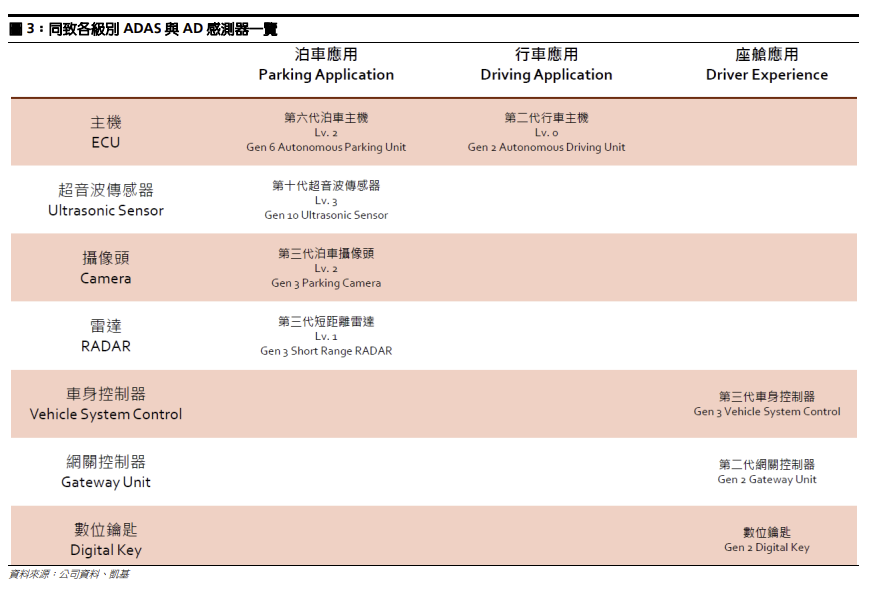

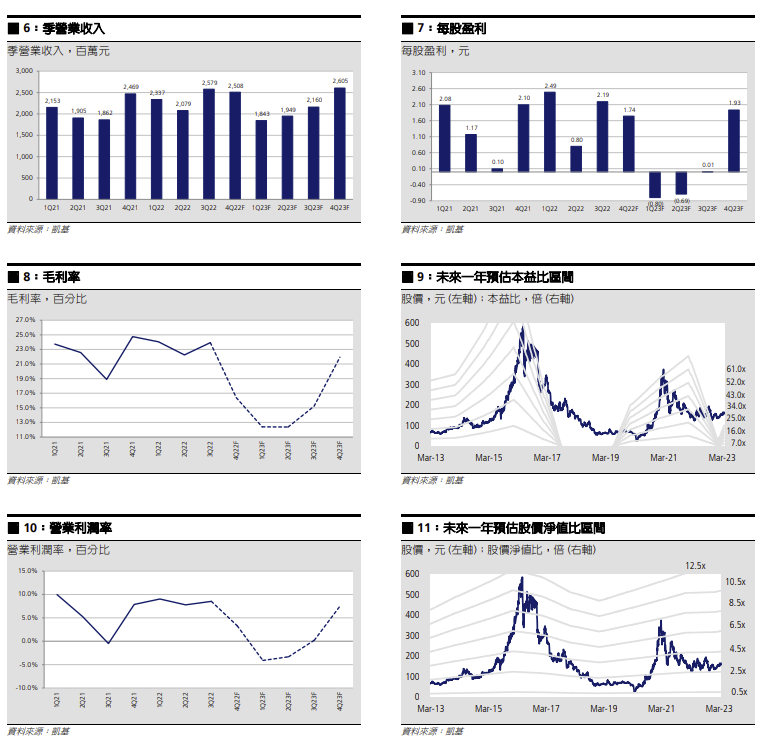

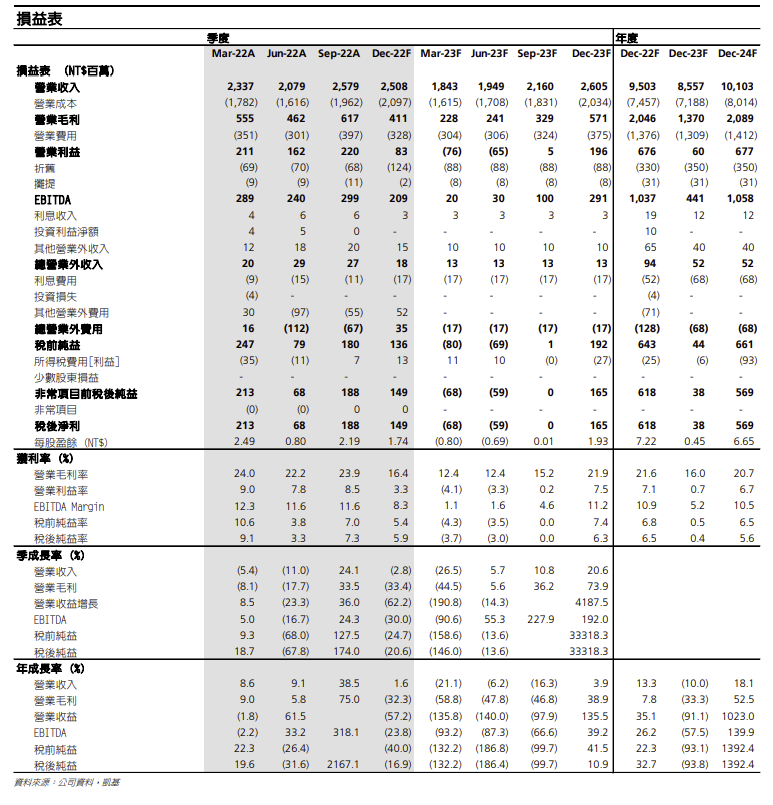

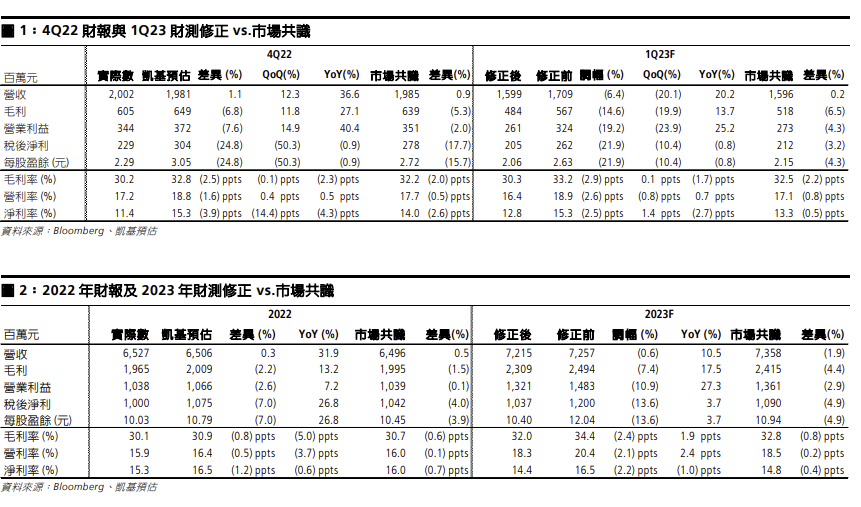

同致(3552.TWO/3552 TT)產品售價和利潤率壓力攀升重要訊息同致公告 2022 年 EPS 7.22 元,年增 33%。評論及分析2022 年以單季最低 EPS 1.74 元落幕,旺季不旺。4Q22 營收季減 3%至25.1 億元,EPS 衰退 21% 至 1.74 元,主因毛利率季減 7.5 個百分點至16.4%,但有匯兌利益挹注。我們將公司 4Q22 表現平淡歸因於若干 OEM客戶需求下滑及生產成本居高不下。我們注意到占營收比重逾 35%的最大客戶 (中國 OEM 廠) 4Q22 市占率下跌至 3.6%,對比 3Q22 的 3.8%和4Q21 的 5.2%。全年營收年增 13% 至 95 億元,EPS 年增 33%至 7.22 元。市場逆風及售價壓力攀升令近期前景無光。同致 1 月營收月減 38%、年減51%至 4.61 億元,2 月營收則月增 48%、年增 14%至 6.81 億元。單月營收震盪係反映1月農曆春節與工作天數較少;年初迄今營收僅達凱基預估44%。需求黯淡下 OEM 廠積極訂價以推升營收、去化庫存並搶食中國市占率,凱基通路調查顯示,中國汽車供應鏈配合客戶要求調降零組件價格之壓力高漲,部分降幅要求達 20%。據我們瞭解,包括同致在內的一些零組件供應商正面臨兩難,如不配合降價恐會失去贏得客戶未來車型的設計機會。我們下修 2023 年 EPS 至 0.45 元,隱含年減 94%。雖然汽車電子含量提升為持續性趨勢,我們仍預期售價逆風及當地主要 OEM 客戶擴大競爭將導致同致今年營收和獲利分別衰退 10%、94% 至 85.6 億元、3,811 萬元。公司擬於美加設立研發辦公室,惟我們估計未來數年非中國 OEM 廠之潛在貢獻仍低於 20%。近期而言,我們預估 1Q-2Q23 將轉盈為虧,每股虧損分別達0.80 元、0.69 元。投資建議我們將投資評等從「持有」調降至「降低持股」,並根據 2024 年 EPS 預估的18 倍,將 12 個月目標價自 194 元下修至 120 元。我們建議投資人在同致利潤率和獲利下滑趨勢完全反映於股價之前暫且觀望。投資風險在不犧牲客戶關係下,公司仍可維持售價和利潤率水準。

主要財務數據及估值Dec-20A Dec-21A Dec-22F Dec-23F Dec-24F營業收入 (NT$百萬) 7,092 8,389 9,503 8,557 10,103營業毛利 (NT$百萬) 1,373 1,907 2,046 1,370 2,089營業利益 (NT$百萬) 151 501 676 60 677稅後淨利 (NT$百萬) 279 466 618 38 569每股盈餘 (NT$) 3.26 5.44 7.22 0.45 6.65每股現金股利 (NT$) 1.50 2.50 3.50 - 3.00每股盈餘成長率 (%) 0.0 66.9 32.7 (93.8) 1392.4本益比 (x) 50.8 30.4 22.9 371.7 24.9股價淨值比 (x) 4.0 3.7 3.4 3.4 3.2EV/EBITDA (x) 31.8 17.8 14.0 32.2 13.4淨負債比率 (%) 28.5 23.6 20.5 11.6 9.9殖利率 (%) 0.9 1.5 2.1 0.0 1.8股東權益報酬率 (%) 8.3 12.7 15.5 0.9 13.1

圖 4:公司概況 圖 5:影像及超聲波為公司主要產品成立於 1979 年,同致為亞洲主要的倒車雷達供應商,全球市占率排名僅次於 Bosch(德)與 Valeo(法)。影像系統為公司2021 年主力產品類別,佔營收約 53%,其他產品項目類別為超聲波系統(40%)、射頻系統(5%)。中國占比 2021 年營收達 83%,其餘市場包括印度(7%)、南美(3%)、亞洲其他區域(3%)、北美(2%)及歐洲(2%)。

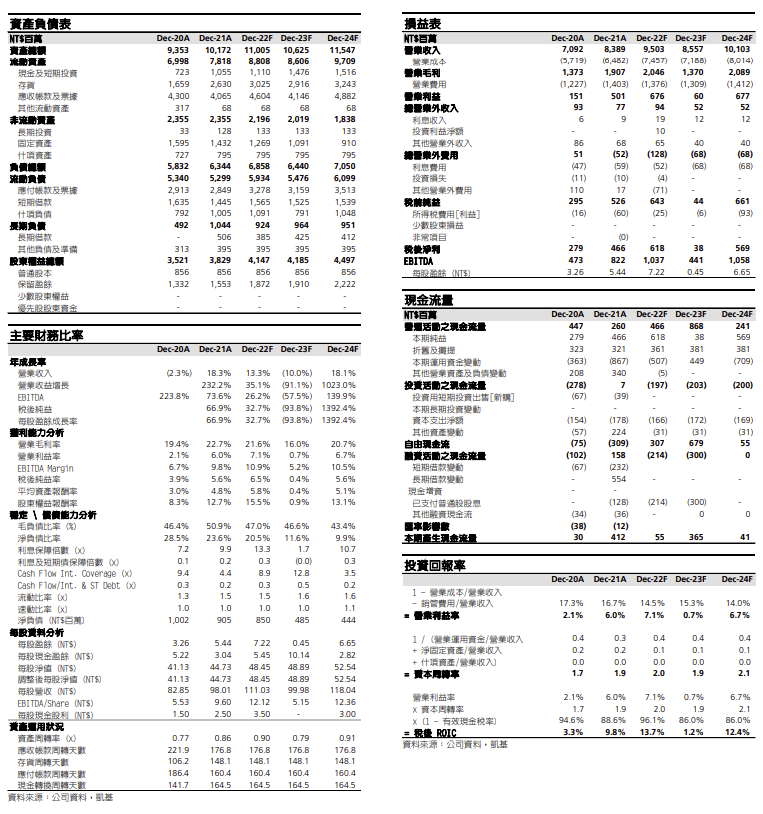

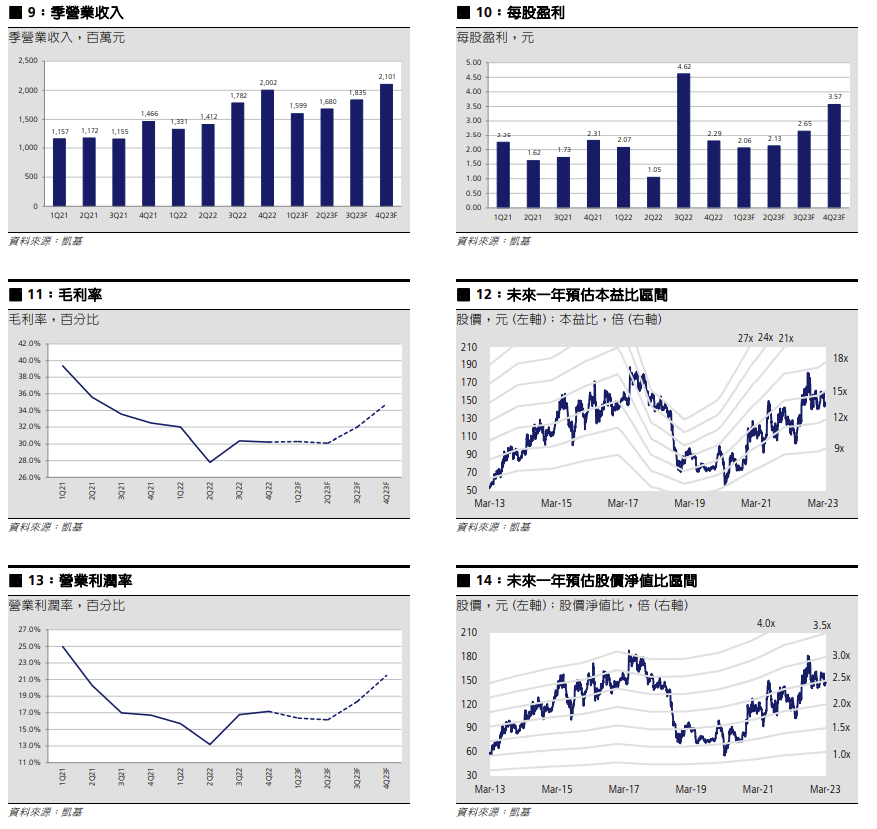

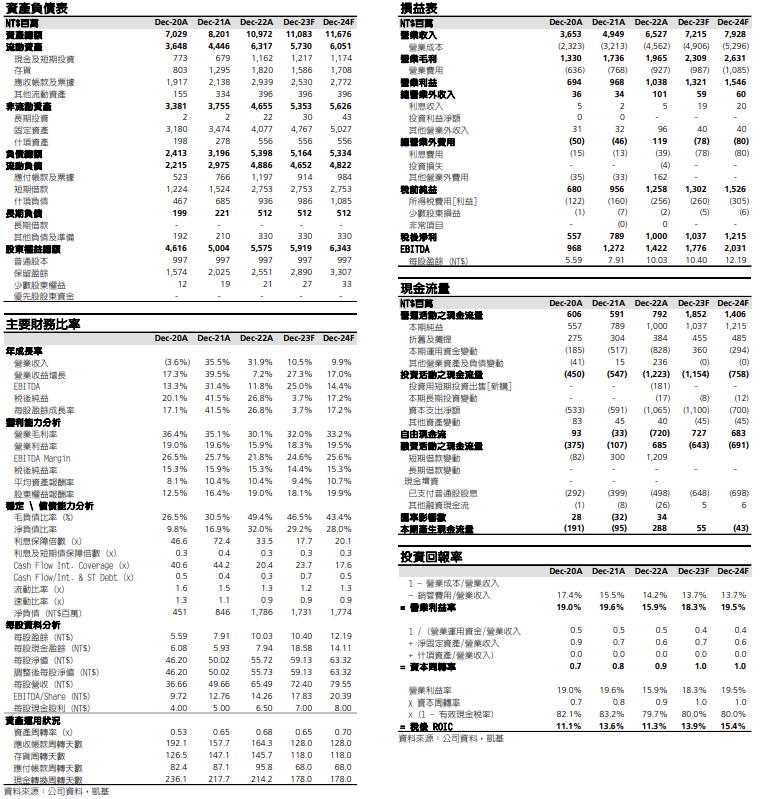

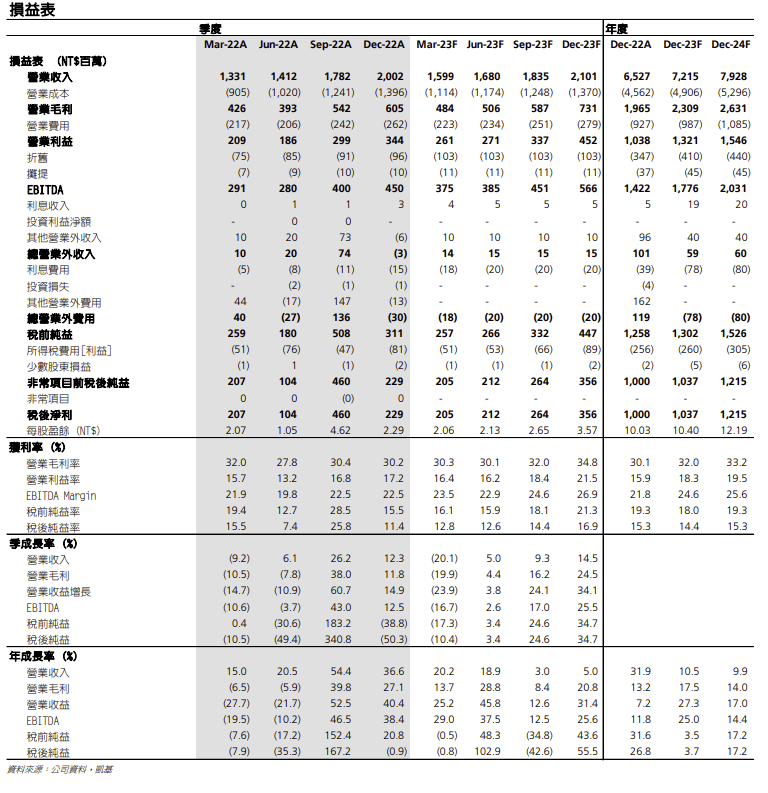

胡連(6279.TWO/6279 TT)4Q22 獲利落後;利潤率展望不明重要訊息胡連公告 2022 年 EPS 10.03 元。評論及分析4Q22 獲利不如預期。4Q22 毛利率 30.2%,低於凱基預估的 32.8%,而儘管營業費用率較低 (僅 13.1%,全年為 14.2%),但營業利益 3.44 億元仍落後凱基預期 8%。業外虧損 (主要為匯損 2,200 萬元) 導致 4Q22 EPS 僅 2.29 元,較凱基預期低 25%。去年全年公司營收成長 32%,但獲利攀升 27%主要係由業外利益挹注,本業獲利僅年增 7%,表現落後,係因銅價壓力拖累。市場過於擔憂中國市場需求。1-2 月營收年增 15%至 10.1 億元,表現不如預期,係因去年底各項補貼退場後中國市場需求放緩。然而,我們認為近期市場過度憂慮中國本土品牌業者的需求,尤其是比亞迪 (中;佔 2022 年營收的 10%),而公司亦持相同看法,表示目前接單未見改變,並重申未來幾個月中國市場營收年增率應可維持在 20%以上,2Q23 合併營收則可望季增。凱基將 1Q23 預估營收下修 6%,反映 1-2 月營收動能不佳;另外基於中國營收將成長 12%,我們微調 2023 年營收至年增 11%。預期胡連表現將超越中國整體車市 (年減 3%),係因新能源車占比增加及市占率提升。價格壓力漸增可能壓縮獲利能力。管理層預估 1Q-2Q23 獲利率將維持在30%,係考量營收規模與銅價變動的效應將兩相抵消。然而,我們認為公司毛利率存在下檔風險,因多家 OEM 積極降價 (尤其針對燃油車款),供應鏈不免將共同分擔;以胡連而言,儘管銅價維持在每噸 8,000 美元以上的高檔讓公司得以擁有些許議價能力,但也無法完全抗拒客戶的降價壓力。我們下修 2023 年毛利率 2.4 個百分點至 32.0%,藉此下調 EPS 預估 14%至 10.4 元,年增 4%。投資建議我們將 12 個月目標價降為 146 元,相當於 14 倍 2023 年 EPS 預估 (目標本益比不變),並將胡連的投資評等降至「持有」,考量公司獲利成長前景平淡,且公司宣佈發行 15 億元 CB 有稀釋股本之虞 (比例約 10%),進而抑制股價表現。投資風險執行風險、原料 (尤其銅) 成本上升、總經疲弱。

主要財務數據及估值Dec-20A Dec-21A Dec-22A Dec-23F Dec-24F營業收入 (NT$百萬) 3,653 4,949 6,527 7,215 7,928營業毛利 (NT$百萬) 1,330 1,736 1,965 2,309 2,631營業利益 (NT$百萬) 694 968 1,038 1,321 1,546稅後淨利 (NT$百萬) 557 789 1,000 1,037 1,215每股盈餘 (NT$) 5.59 7.91 10.03 10.40 12.19每股現金股利 (NT$) 4.00 5.00 6.50 7.00 8.00每股盈餘成長率 (%) 17.1 41.5 26.8 3.7 17.2本益比 (x) 26.5 18.7 14.8 14.2 12.1股價淨值比 (x) 3.2 3.0 2.7 2.5 2.3EV/EBITDA (x) 15.7 12.3 11.6 9.3 8.1淨負債比率 (%) 9.8 16.9 32.0 29.2 28.0殖利率 (%) 2.7 3.4 4.4 4.7 5.4股東權益報酬率 (%) 12.5 16.4 19.0 18.1 19.9

圖 7:公司概況 圖 8:中國營收占比高胡連為台灣最大的汽車與機車端子產品廠商,專注於研發代工業務, 2022 年 營收中 , 塑膠構件 (housing) 、 端子連接器(terminal)分別占比 39%及 32%。市場為中國 (2022 年營收占比 73%)、台灣(8%)、美國(7%)、越南(3%)、印尼(3%)、歐洲(2%) 及其他。目前有 1 座工廠位於台灣,2 座位於中國(南京、東莞),1 座位於越南。

|

|