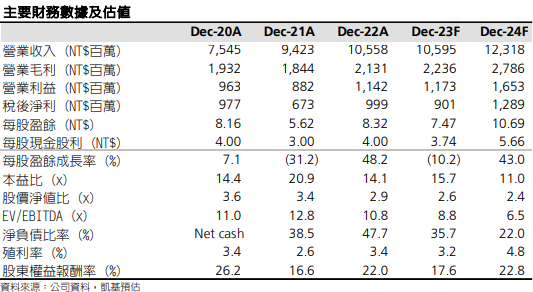

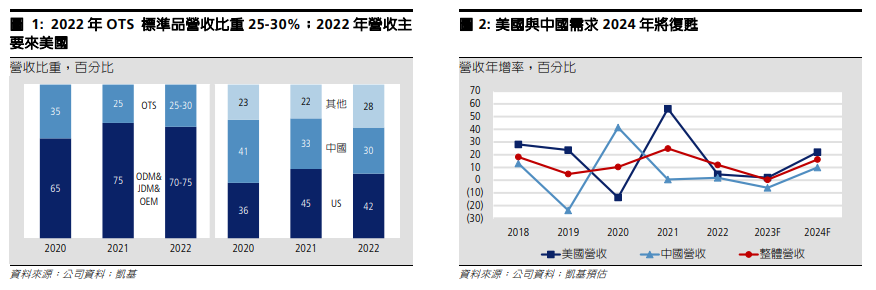

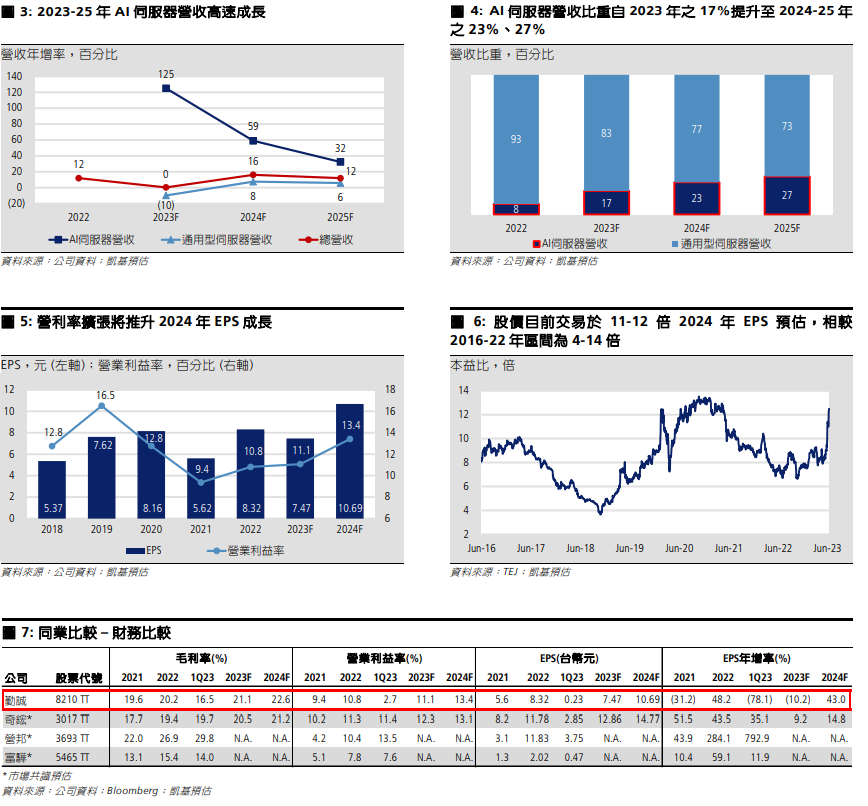

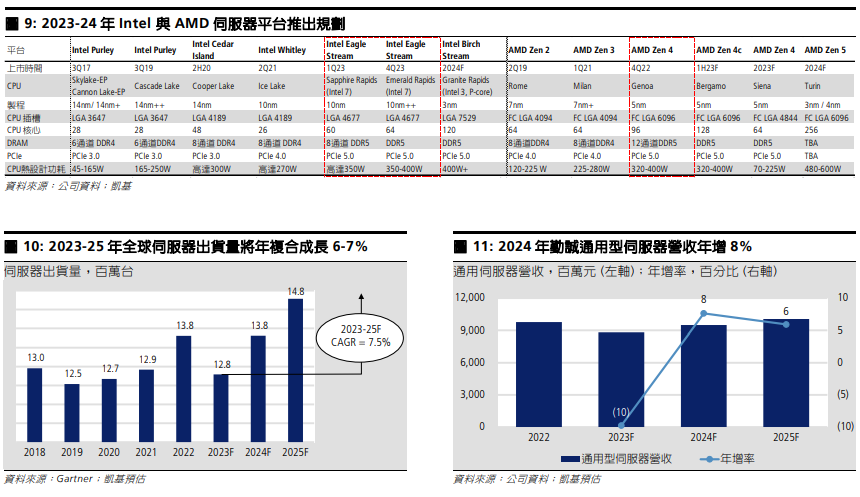

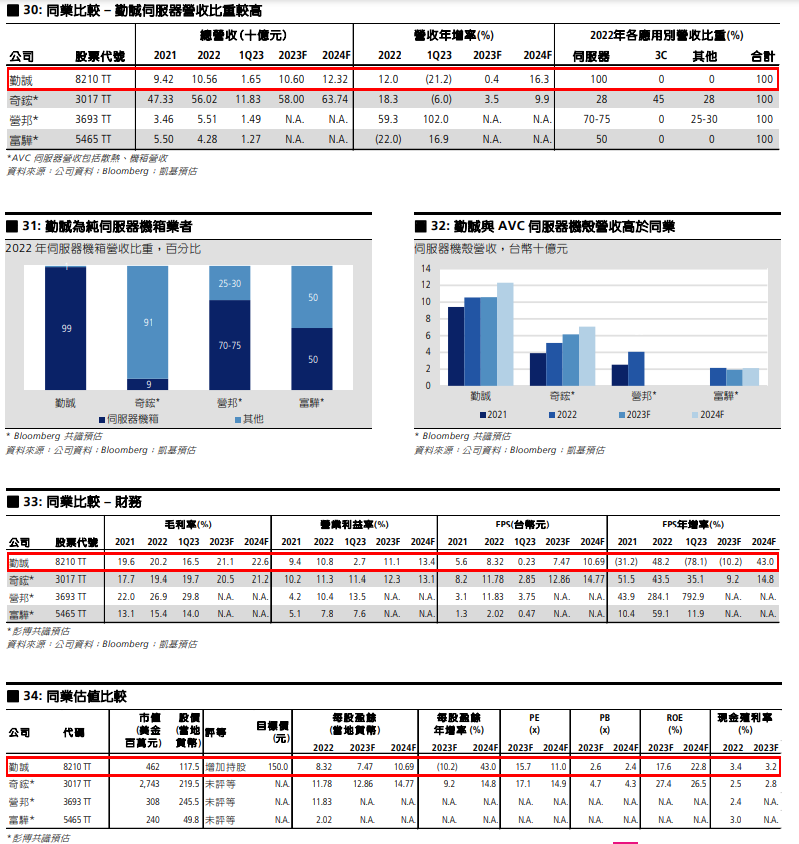

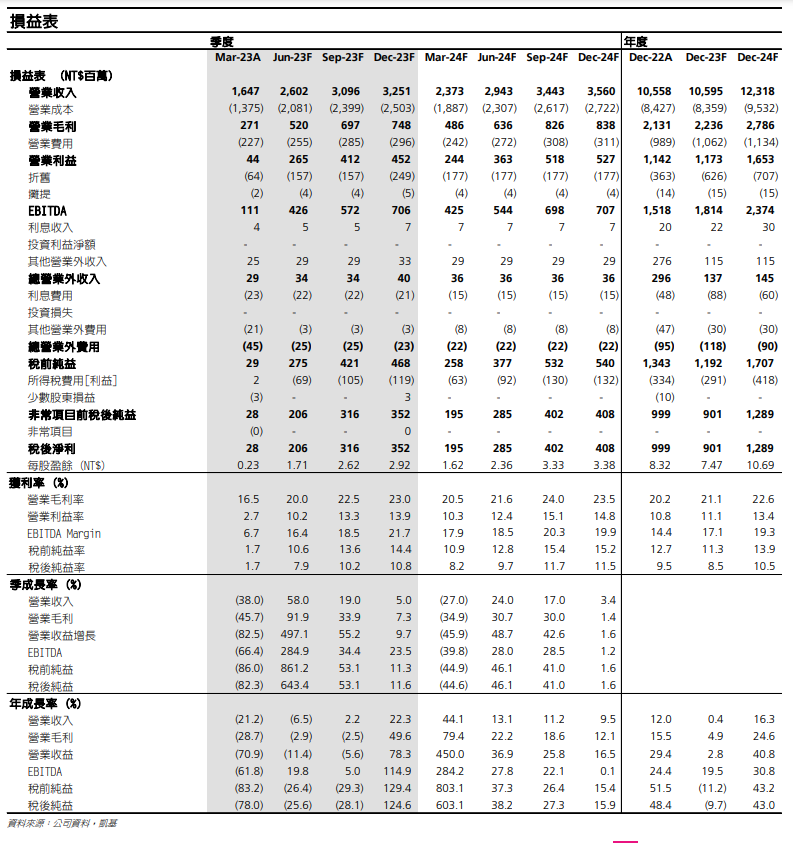

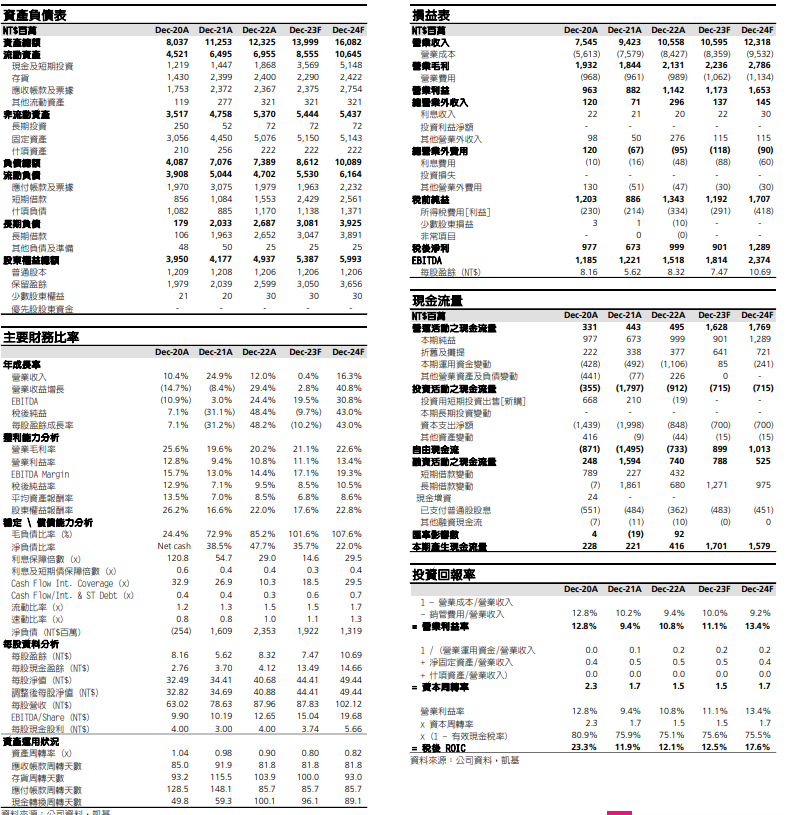

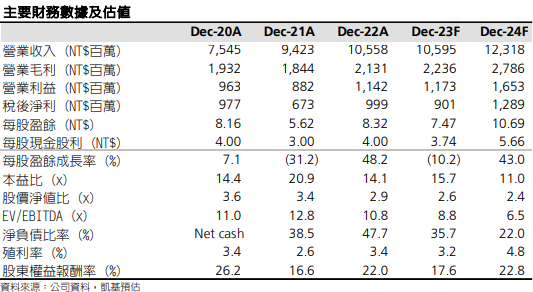

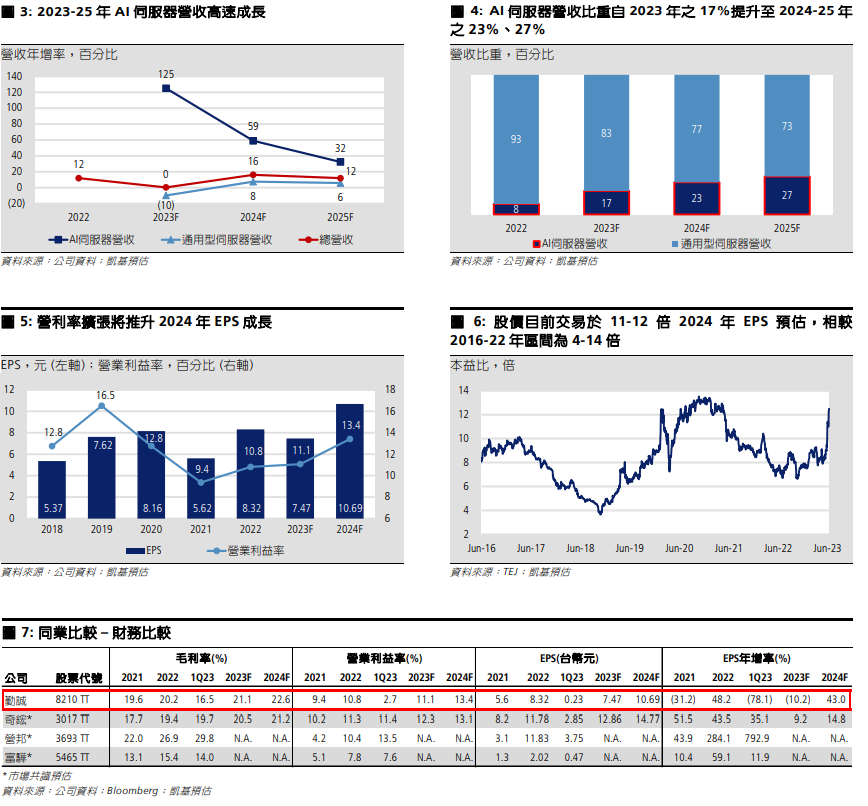

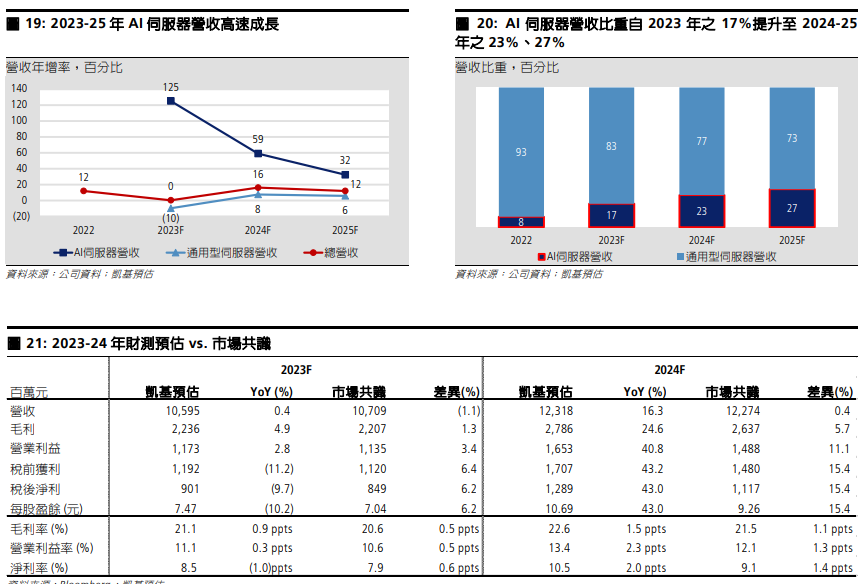

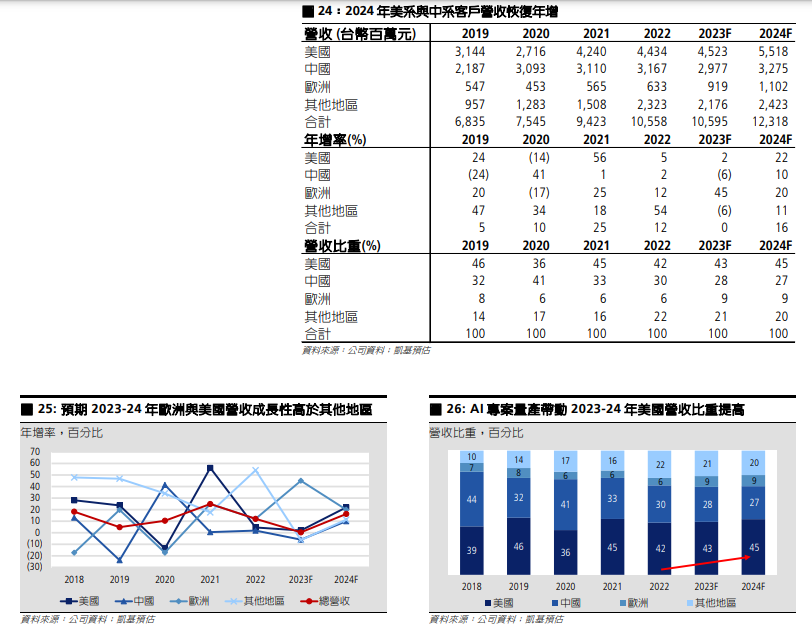

勤誠(8210.TW/8210 TT)AI 伺服器趨勢中之隱藏瑰寶重要訊息勤誠為伺服器機箱領導廠商,提供 L3-L6 產品與全方位解決方案,2022 年地區別營收比重為美國 42%、中國 30%、歐洲 6%、其他地區 22%。我們認為 AI 伺服器與新 CSP 專案將帶動 2H23-2024 年營收成長與利潤率擴大。評論及分析2H23-2024 年伺服器需求復甦。客戶存貨修正使 1H23 營收平淡,但我們預期 2H23 營收將較上半年成長,主因 3 個 CSP 專案開始量產,且 Intel (美)Sapphire Rapids CPU (Eagle Stream) 與 AMD (美) Zen 4 CPU (Genoa)新平台產品開始出貨。新 CPU 平台將刺激 2H23-2024 年換機需求並帶動 2024 年全球伺服器出貨量恢復年增。隨機箱設計趨於複雜以因應新伺服器 CPU 熱設計功率(TDP)提高,機箱單價將較前代提升 20-30%,有利 2024 年一般伺服器營收(佔整體營收 77%)轉為年增 8% (相較 2023 年為年減 10%)。我們預期2023 年公司整體營收將年持平,其中美國營收將優於中國。隨需求復甦與新平台滲透率提升,2024 年整體營收將明顯年增 16%。AI 伺服器貢獻提高。勤誠三月起開始出貨 AI 伺服器(7U)專案給美系主要客戶,並於 2H23 開始量產。公司觀察到 AI 伺服器專案需求增加,1H23 有數個專案進入 NPI,預計 2H23-2024 年貢獻營收。因 AI 產品單價較高(同 U 數下,較一般伺服器高 20-30%),我們預估其 AI 伺服器營收比重將自 2022 年的 5-10%擴張至 2023 年的 17%,其中 5-10%來自高 U 數專案 (7U; 訓練型AI 伺服器)、5-10%為 OTS 標準品(1-2U; 推論型 AI 伺服器)。此外,2024 年至少有 3-4 個美系與中系客戶新 AI 專案(6U 以上; AI 訓練伺服器)開始量產,此將進一步推升其 AI 營收比重至 2024-25 年之 23%、27%。2024 年利潤率擴張。公司持續擴大 OTS 產品(利潤率較高)營收,預計 OTS 營收比重將自 2022 年 25-30%提高為 2023 年 30-35%,有利毛利率攀升,加上 AI 營收貢獻提升,我們預估公司毛利率自 2022 年 20.1%上揚至 2023-24年 21.1%、22.6%,並推升營利率,2024 年 EPS 將年增 43%至 2024 年10.69 元,相較 2023 年為 7.47 元(年減 10%,因 2022 年匯兌收益較高)。投資建議我們預期公司營收與利潤率將於 2H23-2024 年回升,且 AI 伺服器營收比重提高將推升其投資評價。我們首評勤誠,給予「增加持股」評等,目標價為150 元,基於 14 倍 2024 年 EPS 預估。投資風險伺服器需求低迷、新伺服器平台遞延、經濟成長不確定性。

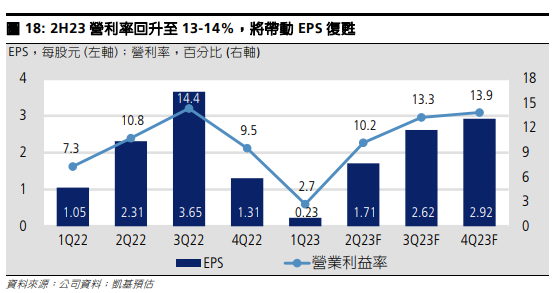

增加持股‧首次評等收盤價 June 13 (NT$) 117.512 個月目標價 (NT$) 150.0前次目標價 (NT$) N/A維持 / 調升 / 調降 (%) N/A上漲空間 (%) 27.7焦點內容受惠伺服器新平台量產與新專案,我們預期公司營收與利潤率將於 2H23-2024 年復甦,且 AI 伺服器營收比重提高將推升評價。我們首評勤誠,目標價 150 元 (14x2024F EPS),評等為「增加持股」。交易資料表市值 : (NT$bn/US$mn) 14.17 / 462.2流通在外股數 (百萬股 ) : 120.6外資持有股數 (百萬股) : 9.743M 平均成交量 (百萬股) : 2.4052 週股價 (低 \ 高) (NT$): 60.00 –125.5股價表現 3M 6M 12M絕對表現 (%) 34.3 62.1 68.1相對表現 (%) 23.7 43.6 61每股盈餘NT$ 1Q 2Q 3Q 4Q2022 1.05A 2.31A 3.65A 1.31A2023 0.23A 1.71F 2.62F 2.92F2024 1.62F 2.36F 3.33F 3.38F

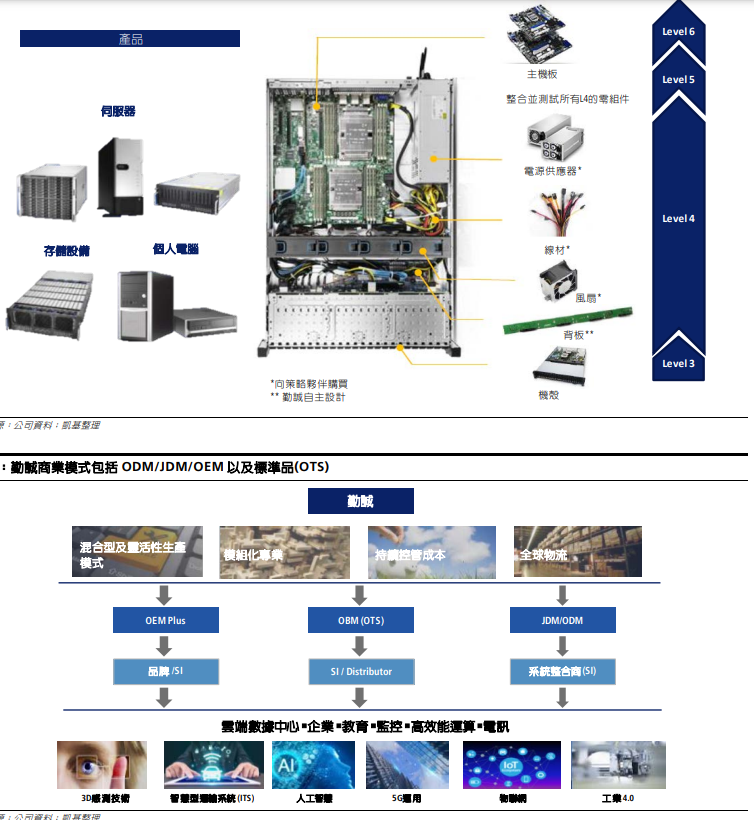

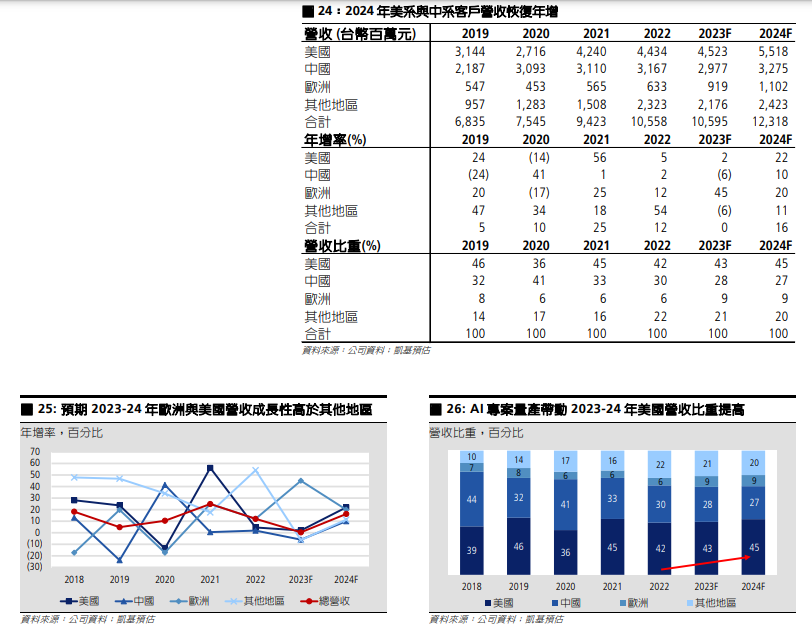

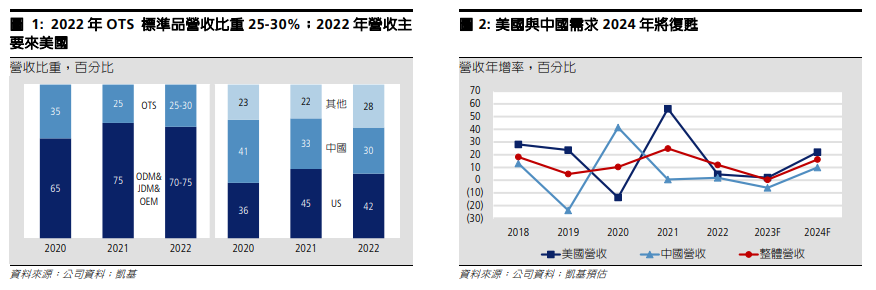

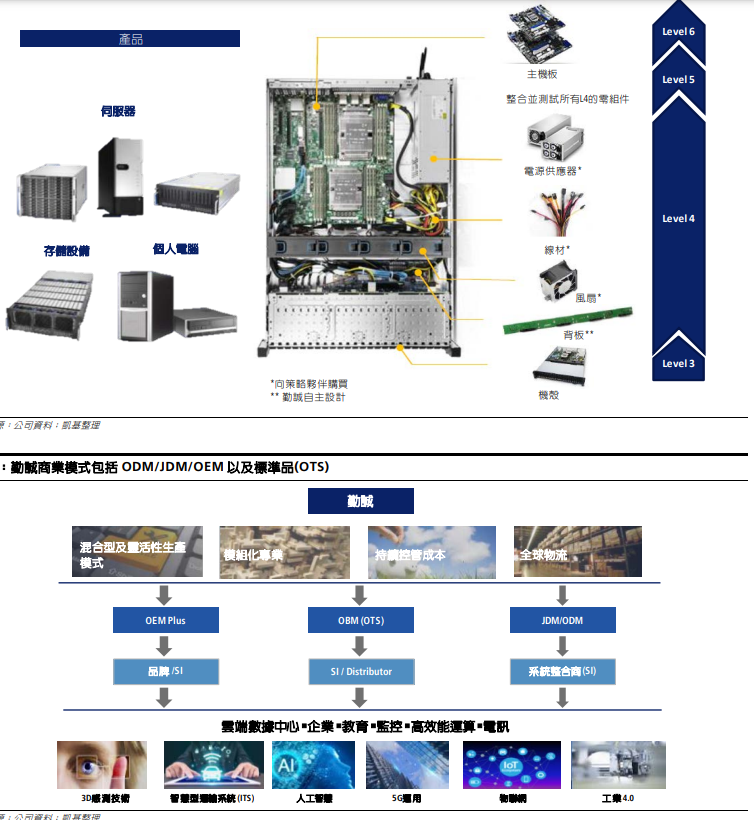

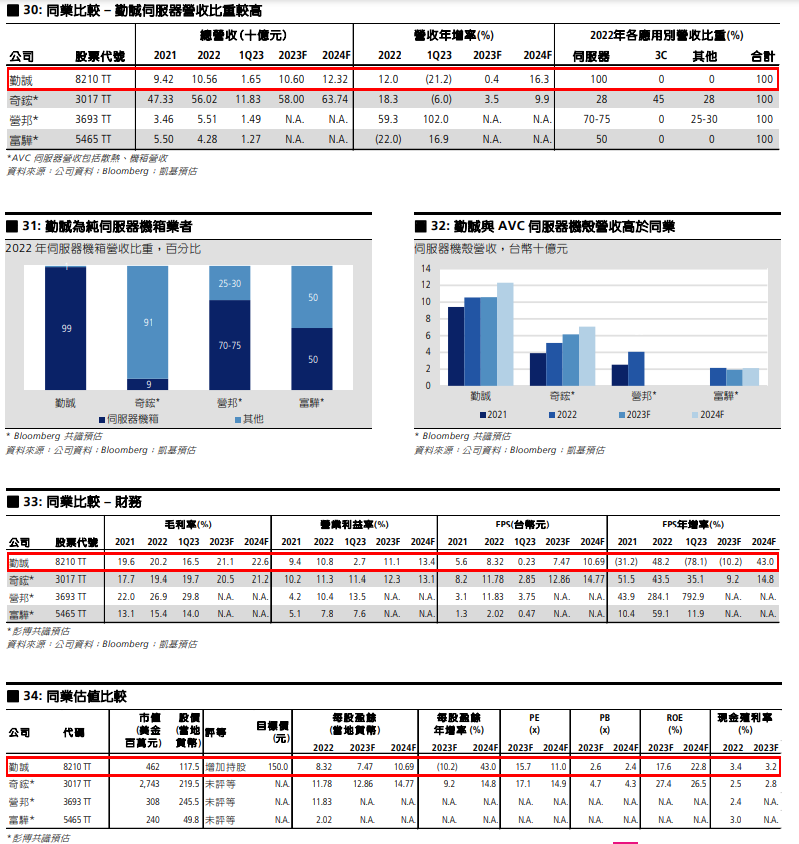

個股評價我們首次評等勤誠,給予「增加持股」評等,目標價為 150 元,基於 14 倍 2024 年EPS 預估 10.69 元,隱含上檔空間 28%。AI 伺服器營收推升 2024 年營收與獲利率擴張我們首次評等勤誠,給予「增加持股」評等,目標價為 150 元,基於 14 倍2024 年 EPS 預估 10.69 元,隱含上檔空間 28%。勤誠主要生產伺服器機殼,提供 L3-L6 產品與全方位解決方案,營運模式包括:(1) ODM、JDM (共同開發設計)、OEM 服務 (2022 年合計營收比重 70-75%):主要提供 CSP 客戶;(2) 標準品產品 (over-the-shelf (OTS); 25-30%):提供企業客戶與數百家通路客戶。Amazon (美)為公司主要客戶(2022 年營收比重 40-50%),3 家中系 CSP (合計 10%),另有一家美系 CSP客戶 (個位數)。2022 年全球市占率 14-15%,出貨量 199 萬組 (整機;不含機構件及零組件)。

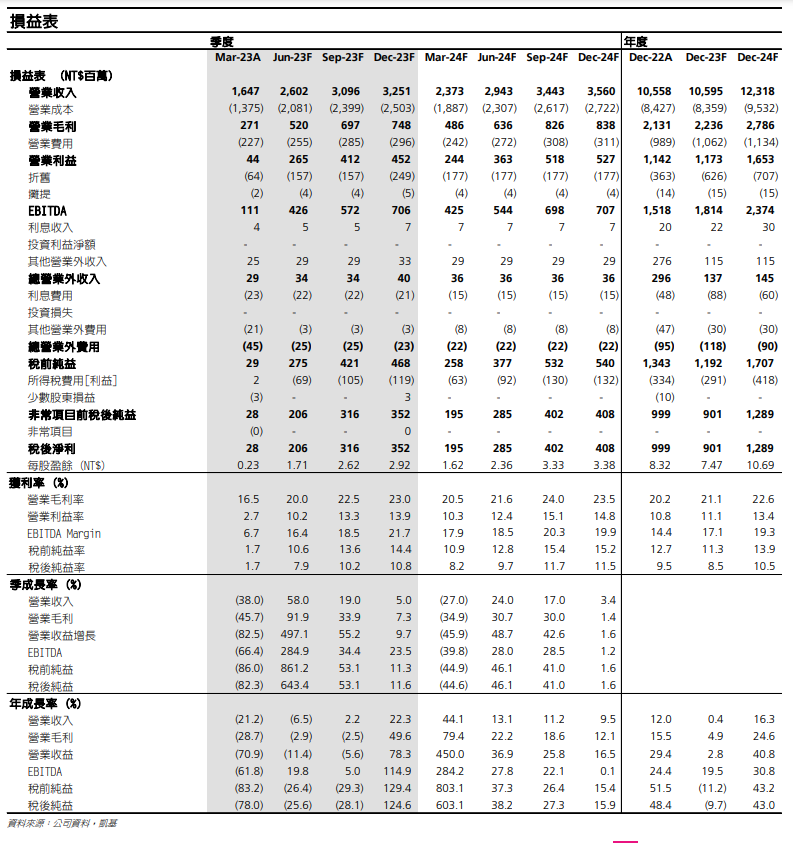

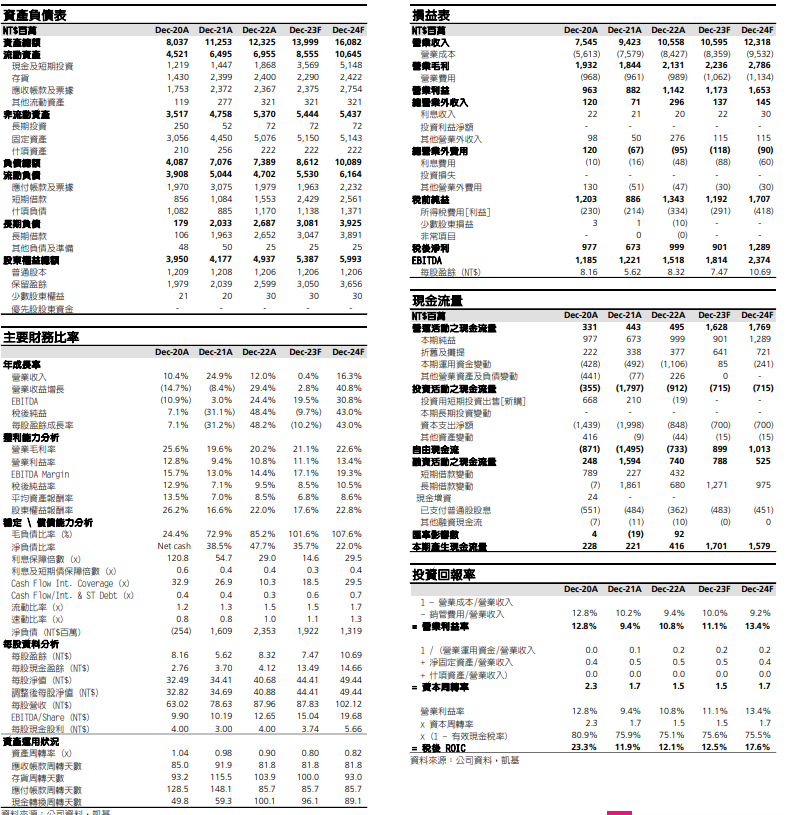

儘管總經疲軟與伺服器庫存調整拖累一般伺服器需求,1H23 營收與獲利較弱,但預期 2H23 營收將較上半年成長,主因 Intel 的 Sapphire Rapids CPU(Eagle Steam) 與 AMD 的 Zen 4 CPU (Genoa)將進入量產。此外,公司預計2H23 將交付 3 個新 ODM 與 JDM 專案予 CSP 客戶,且美系客戶 AI 專案進入量產。AI 伺服器營收與新 CSP 專案將為 2023 年營收主要成長動能,抵消一般伺服器需求衰退之影響。因 1H23 營收較弱,我們預估 2023 年整體營收僅年持平,而美國地區營收成長性將優於中國。2024 年營收將明顯年增16%,係因通用型伺服器營收復甦(年增 8%)、AI 伺服器營收貢獻提高(金額年增 59%;營收比重自 2023 年之 17%提高為 2024 年之 23%、2025 年之27%)。再加上 OTS 營收加速成長(營收比重由 2022 年之 25-30%提升至2023-24 年之 33-35%),我們預估公司毛利率將自 2022 年的 20.1%年增至2023-24 年的 21.1%、22.6%,帶動營利率擴張,2024 年 EPS 將年增 43%至 10.69 元,自 2023 年之 7.47 元復甦(年減 10%,係因 2022 年匯兌收益較高)。股價目前交易於 11-12 倍 2024 年 EPS 預估,相較過去七年股價交易在 4-14倍 PE。我們預期公司將受惠於 AI 伺服器成長趨勢,帶動單價與利潤率擴大,此有利於未來評價走高。我們的目標本益比為 14 倍。

投資理由新伺服器 CPU 平台進入量產且 3 個新 CSP專案開始交付,將帶動 2H23-2024 年營收復甦。AI 伺服器將為 2024 年主要營收成長動能,且一般伺服器需求復甦。

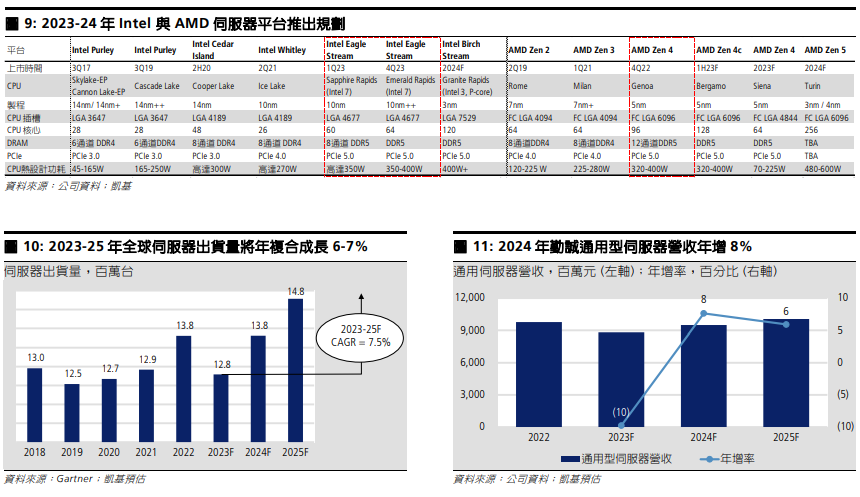

2H23 伺服器營收復甦;AI 伺服器為 2H23-2024 年亮點據 Gartner 統計,1Q23 全球伺服器出貨量年減 21%至 260 萬台,主因景氣不振及伺服器 CPU 新舊平台轉換期。儘管存貨修正將拖累 1H23 伺服器市場,但我們預期隨 Intel 的 Sapphire Rapids CPU (Eagle Stream) 與 AMD 的Zen 4 CPU (Genoa)開始量產,伺服器需求將於 2H23-2024 年反彈。新 CPU平台將刺激 2H23-2024 年伺服器換機需求,帶動 2024 年全球伺服器出貨量年增 8%,相較 2023 年年減 7%。此外,因應新伺服器 CPU 熱設計功率(TDP)提高,機箱設計趨於複雜,新 CPU 平台之機箱單價將較前一代提升20-30%,有利勤誠 2024 年通用型伺服器營收年增 8%,自 2023 年之年減10%復甦。長期而言,隨資料流量增加、運算能力提高、5G 與高效能運算等應用成長,2023-25 年全球伺服器需求將年複合成長 7-8%。

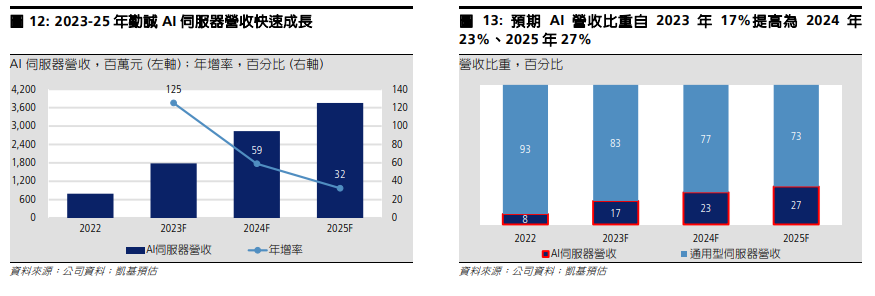

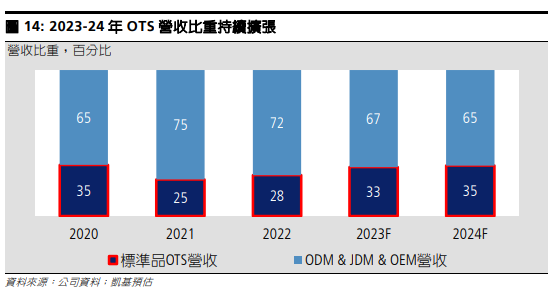

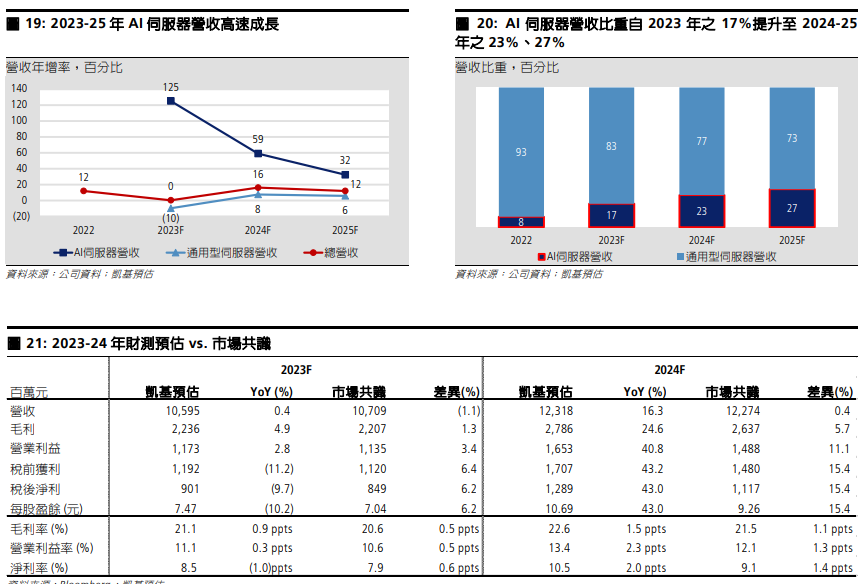

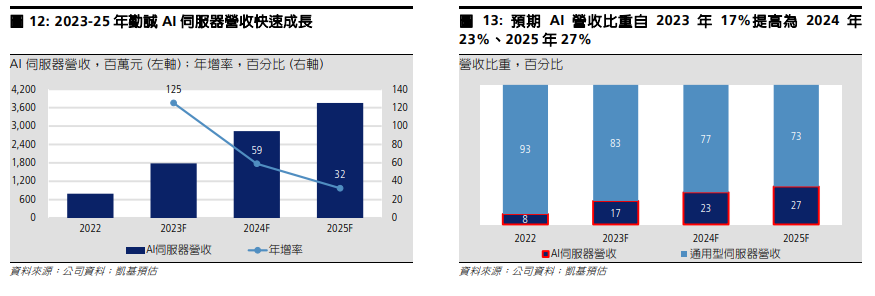

2022 年勤誠 AI 營收比重為 5-10%,主要來自 OTS 產品(1U/2U)。公司今年三月起出貨 AI 伺服器(高 U 數)給美國主要客戶,並將於 2H23 量產。公司已見 AI 伺服器專案(GPU box)需求增加,且 1H23 數個專案進入新產品導入階段(NPI),並預計於 2H23-2024 年貢獻營收。公司目標其 2023 年高 U 數專案 (7U; 訓練型 AI 伺服器)佔總營收 5-10%,OTS 產品(1-2U; 推論型 AI 伺服器)則佔 5-10%。因此,我們預估其 2023 年 AI 伺服器營收倍增,營收比重達 17%。2024 年至少有 3-4 個高 U 數 AI 專案(6U 以上; 訓練型 AI 伺服器)進入量產,將出貨給美系與中系客戶。相同 U 數下,AI 伺服器機箱單價高於一般伺服器 20-30%,我們預估勤誠 AI 伺服器營收比重將進一步提高為2024 年 23%及 2025 年的 27%。

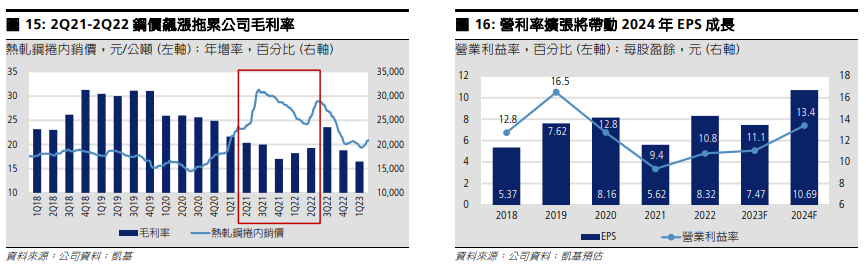

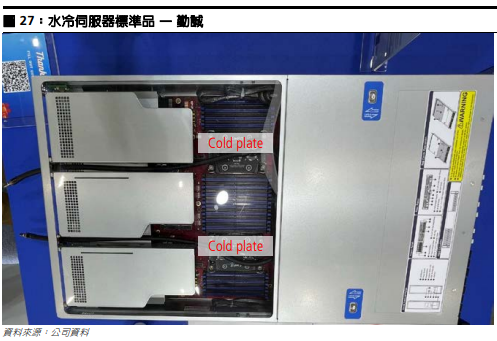

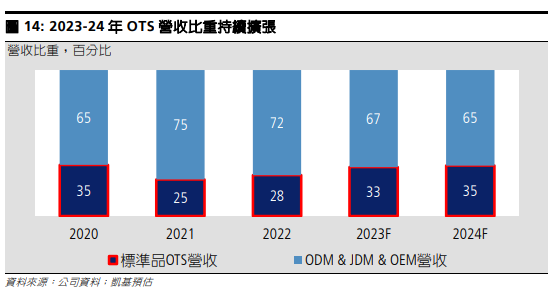

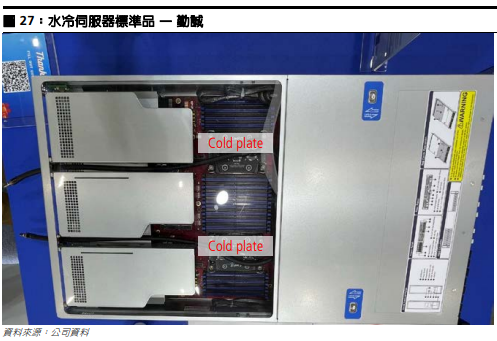

2023-24 年 OTS 營收強勁成長公司營運模式包括(1) ODM、JDM、OEM 服務:提供 CSP 客戶 (2022 年營收比重 60-75%);(2) OTS 標準品(25-30%):提供企業客戶與數百個通路客戶產品。OTS 產品為標準化的伺服器機箱產品,公司發展 AI 伺服器、儲存、邊緣運算、雲端運算等四大應用領域。2022 年 OTS 產品營收比重 25-30%,而多數歐洲客戶採用 OTS 產品 (2022 年歐洲營收比重 6%)。1Q23OTS 營收表現優於 ODM 與 JDM 業務,營收比重進一步提高至接近 30%。跟隨 CPU 與 GPU 平台升級,勤誠持續研發新技術與產品。其標準品符合OCP 的 DC-MSH 標準,且產品持續升級。此外,公司目前有搭載 2-4 個GPU (RTX 系列) 的 OTS 產品,未來將提供配備 Nvidia (美) A100/H100 GPU的 OTS 產品,以滿足客戶需求。公司於 Computex 2023 展示配備水冷板的液冷式伺服器標準品,預計 2H24 開始出貨,因平均售價較高,2025 年液冷相關產品營收貢獻較明顯。管理層目標持續提升 OTS 營收比重,凱基預估OTS 比重將自 2022 年 25-30%上升至 2023 年 33%,隱含營收金額年增20%。此外,受惠於嘉義廠 2023 年產能放量,公司可將中國廠產能轉為支援 OTS 需求,此將帶動 2023-24 年 OTS 營收成長,使其 2024 年 OTS 營收比重進一步提高至 35%,亦將推升毛利率趨勢。

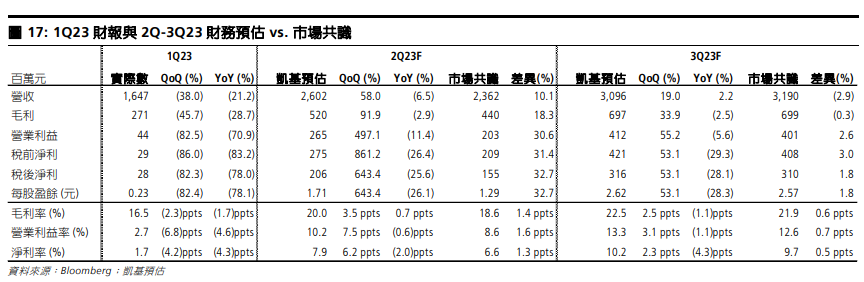

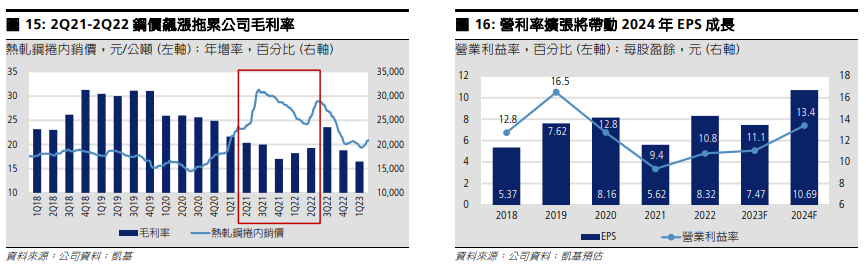

2H23-2024 年利潤率擴增2017-20 年勤誠毛利率超過 25%,2021-22 年下滑至約 20%,主因中國封控影響,且鋼價飆漲(約佔機箱成本 30-40%)。3Q22 起鋼價開始下滑,目前回到每公噸 20,000 元,但因伺服器產業庫存調整、CPU 新舊平台交替期使營收規模較小,導致 1Q23 毛利率仍低於 20%。隨利潤率較高的高 U 數專案營收貢獻明顯(凱基預估佔 2Q23 營收比重雙位數),我們預期 2Q23 毛利率將回升至 20%。公司預期新伺服器 CPU 平台量產與 AI 專案增加將帶動2H23 營收較上半年擴張。此外,我們預估公司 AI 營收比重將自 2022 年 5-10%躍升為 2023 年 17%、2024 年 23%、2025 年 27%,營收規模擴張與AI 比重提高將有利 2H23-2024 年利潤率維持上升趨勢。OTS 營收比重擴張將是 2023-24 年另一利潤率催化劑。公司專注發展 AI、邊緣運算、儲存、雲端運算等四大領域產品,我們預估其 OTS 營收比重將自2022 年 25-30%提高為 2023 年 33%、2024 年 35%,動能來自產能擴增將可以滿足客戶需求。此外,公司將增加自製件比重(如部分固定件、PSU 支架等),此亦將優化利潤率與獲利,因此,我們預估公司毛利率將自 2022 年20.2%擴大為 2023 年 21.1%、2024 年 22.6%。同時,營收規模放大將帶動營利率自 2022 年 10.8%提高為 2023 年之 11.1%、2024 年 13.4%。由於 2024 年營收強勁成長 (年增 16%), 2024 年 EPS 預估將大幅年增 43%至10.69 元。

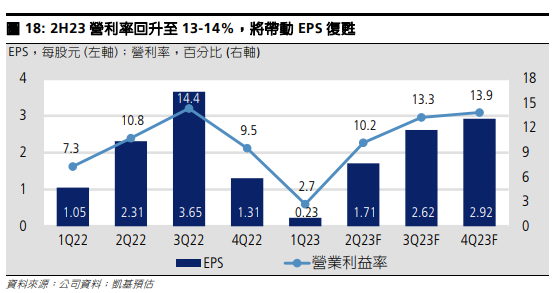

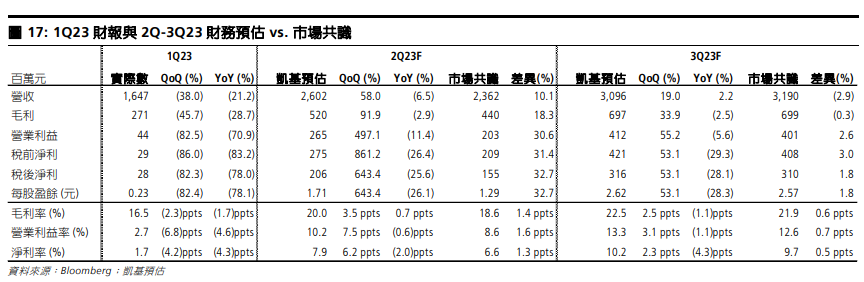

財務分析2Q23 獲利將優於市場預期由於高 U 數伺服器專案拉貨強勁,5 月營收月增 19%至 9.15 億元,帶動 4-5 月營收累計年增 15%,高於市場預估。隨美系客戶高 U 數專案持續貢獻營收,我們預估 2Q23 營收將季增 58%但年減 7%至 26.02 億元,高於市場預估 10%。我們預估高 U 數專案佔 2Q23 營收達雙位數,再加上營收規模擴大,將使 2Q23 毛利率回升至 20%、營利率季增至 10.2%,2Q23 EPS 預估為 1.71 元,季增 643%但年減 26%。

2H23 營收與利潤率反彈儘管客戶庫存修正使 1H23 營收較弱,但我們預估 2H23 營收將較上半年成長,主因 Intel 與 AMD 新伺服器 CPU 平台量產,加上 3 個 CSP 專案開始出貨。AI 伺服器將為另一營收成長動能,2H23 美系客戶 GPU box 將進入量產,此將抵消一般伺服器需求趨緩。因此,我們預估公司 2023 年營收將年持平,相較 1H23 為年減 13%。2023 年來自美國地區營收成長性將優於中國。此外,隨 OTS 營收比重由 2022 年 25-30%上升為 2023 年 33%,AI 營收比重由 2022 年之 5-10%提高至 2023 年之 17%,兩者業務毛利率皆高於公司平均,將帶動毛利率與營利率自 2022 年之 20.2%與 10.8%擴大為2023 年 21.1%與 11.1%。惟因去年匯兌收益較高,我們預估 2023 年 EPS年減 10%至 7.47 元。

AI 伺服器為 2024 年亮點,將刺激 EPS 成長AI 伺服器將為 2024 年營收主要動能。我們預估 2023 年 AI 營收比重達17%(金額年增兩倍),其中 5-10%來自高 U 數專案(7U;訓練型 AI 伺服器)、5-10%來自 OTS 產品(1-2U; 推論型 AI 伺服器)。管理層見到 AI 伺服器需求提高,1H23 有數個專案進入 NPI 階段,2H23-2024 年將開始交貨。2024 年至少有 3-4 個高 U 數 AI 專案(6U 以上; 訓練型 AI 伺服器)進入量產,將出貨給美系與中系客戶。由於 AI 伺服器機箱平均售價較高(相同 U 數下,較一般伺服器高 20-30%),我們預估 AI 營收比重將進一步提高,2024 年達23%(金額年增 59%)、2025 年 27%(金額年增 32%)。此外,2024 年勤誠通用型伺服器營收將年增 8%(營收比重 77%),相較 2023 年為年減 10%(因總經疲弱)。綜上所述,我們預估其 2024 年整體營收年增 16%。隨 AI 伺服器與 OTS 產品營收比重上升,2024 年毛利率、營利率將擴增至 22.6%與13.4%,2024 年 EPS 預估為 10.69 元,年增 43%。

公司簡介勤誠主要生產伺服器機殼,提供客戶 Level 3 至 Level 6 產品,2022 年整機出貨量為 199 萬組(年減 5%;不含機構件及零組件)。營運模式包括:(1)ODM、JDM (共同開發設計)、OEM 服務 (2022 年合計營收比重 70-75%):主要提供 CSP 客戶;(2) 標準品產品 (OTS; 25-30%):提供企業客戶與數百家通路客戶。Amazon (美)為公司主要客戶 (2022 年營收比重 40-50%),3家中系 CSP (合計 10%),另有一家美系 CSP 客戶 (個位數)。2022 年全球市占率 14-15%,出貨量 199 萬組 (整機;不含機構件及零組件)。

2024 年美國地區營收復甦;2023-24 年 AI 營收快速擴增2022 年各區域營收比重為:美國 42%、中國 30%、歐洲 6%、其他地區22%。2018-22 年美國地區營收成長幅度持續高於整體營收,主因 CSP 需求強勁。公司策略性減少利潤率較低的業務,因此,中國營收比重自 2020年之 41%降至 2022 年約 30%,此外,近年歐洲需求強勁 (多為 OTS 產品),預期歐洲地區營收比重自 2020-22 年之 6%上升為 2023 年之 9%。由於庫存調整與伺服器需求不振,2023 年整體營收預估年持平,但美國地區營收成長性將優於中國。然而,我們預估 2024 年勤誠通用型伺服器營收年增 8% (2024 年營收比重 77%),而 AI 伺服器營收將年增 59%(比重23%),動能來自數個新 AI 專案量產。凱基預估勤誠 2024 年整體營收將年增 16%,而 AI 專案將帶動美國地區營收成長優於公司平均。

持續發展新技術跟隨 CPU 與 GPU 平台升級,勤誠持續研發新技術與產品。其標準品符合OCP 的 DC-MSH 標準,且產品持續升級。此外,公司亦發展 AI 伺服器與液冷等新產品,目前已有搭載 2-4 個 GPU (RTX 系列) 的 OTS 產品,未來將提供配備 Nvidia (美) A100/H100 GPU 的 OTS 產品,以滿足客戶需求。公司於Computex 2023 展示配備水冷板的液冷式伺服器,預計 2H24 開始出貨。由於 CPU 與 GPU 的 TDP 提高,加上 AI 伺服器需求強勁成長,單台 AI 伺服器的 TDP 擴增至 4000W 以上,對比一般 2U 伺服器的 2000W。因此,勤誠亦與伺服器 ODM 廠商合作發展浸沒式冷卻,最快於 2H24-2025 年開始出貨。整體而言,持續發展新技術將有助勤誠掌握未來商機。

嘉義廠產能擴充,2024-25 年美國將設立 NCT 打樣廠勤誠擁有四處生產基地,包括中國兩座工廠 (崑山、東莞;每廠單月產能約10 萬) 、嘉義新廠 (目前單月產能 8-10 萬)、台灣五股一座 NCT 廠(打樣),整體月產能合計 28-30 萬。為了滿足美國客戶需求,勤誠 2024-25 年將在美國增設一座 NCT 廠,進行打樣與客戶服務。2023 年資本支出將達 5-10億元。

股利政策穩定勤誠 2022 年度盈餘配發每股 4 元現金股利,配息率 48%。2015-2019 年配息率多數為 60-80%,但因新建嘉義廠投資,2020-2022 年配息率降至50%。公司表示未來配息率有望回升至 50-60%,依目前收盤價換算現金殖利率在 3-5%之間。

圖 35: 公司概況 圖 36: 2022 年 OTS 標準品營收比重上揚至 25-30%;2022 年美系客戶營收比重 42%勤誠興業創立於 1983 年,為機架式、塔式伺服器及個人電腦機構方案設計製造商。2022 年營收比重為:OTS 標準品 25-30%、JDM 業務(客戶為美國一線 CSP 業者) 70-75%,客戶別營收比重則為美國客戶 42%、中國客戶 30%。勤誠近年成功擴展業務至資料中心與工業解決方案,並持續提高市佔率以及提升營收。

勤誠(8210.TW/8210 TT)初露鋒芒重要訊息勤誠公告五月自結 EPS 0.69 元 (年增 35%),高於我們及市場預期。2H23CSP 專案量產及 AI 營收持續提升將為 2H23-2024 年主要成長動能。評論及分析五月獲利優於預期。五月自結 EPS 為 0.69 元 (年增 35%),達我們 2Q23 EPS 預估之 38%。稅前利潤率為 14.6%,自 1Q23 的 1.7%、2Q22 的 13.4%回溫。五月營收月增 19%但年減 3%至 9.15 億元,其中高 U 數專案營收強勁,抵銷一般伺服器需求疲弱。我們認為 AI 伺服器營收提升推升五月毛利率至逾20%。因此,我們上修 2Q23 EPS 6%至 1.8 元,並預估毛利率及營利率季增至20.5%、10.6%,主因高 U 數專案營收貢獻增加 (佔 2Q23 營收比重雙位數)。AI 伺服器為 2023-24 年焦點。勤誠為 AI 伺服器趨勢中的主要受惠者。公司自三月開始出貨 AI 伺服器專案,並將於 2H23 量產,帶動 2H23-2024 年營收成長。此外,2024 年至少有 3-4 個高 ASP 之新 AI 專案(6U 以上;為 AI 訓練伺服器)。反映 2023 年高 U 數專案營收較強勁且 2024 年將有更多 AI 專案,我們預估其 AI 伺服器營收比重將從 2022 年之 5-10%提升至 2023 年的19% (營收年增 154%) 及 2024 年之 29% (年增 87%),此將有利毛利率。因 2Q23 獲利預估上修,我們調整 2023 年 EPS 預估至 7.55 元,年減 9%。2024 年浸沒式液冷開始貢獻營收。目前伺服器 CPU 熱設計功耗(TDP)約為350-400 瓦,GPU (Nvidia (美) H100 / AMD (美) MI300)則高達 700-750 瓦,兩者均將隨平台升級而持續上升。再加上 AI 伺服器滲透率提高,散熱需求將提升。勤誠搭載水冷板的液冷伺服器將自 2H24 開始出貨。隨 CPU 與 GPU 之TDP 提升及 AI 伺服器需求擴增,公司與 ODM 廠共同開發浸沒式液冷產品,並可望於 2H24 開始出貨。我們將浸沒式液冷貢獻納入預估,預估佔 2024 年營收比重 2-3%。AI 伺服器及浸沒式液冷均將為 2024 年營收成長動能,且因獲利率擴張,我們上修 2024 年 EPS 5%至 11.23 元(年增 49%) 。投資建議自 6/14 首評報告後(勤誠:AI 伺服器趨勢中之隱藏瑰寶),股價已上漲 30%。除 AI 伺服器外,我們認為浸沒式液冷將為評價上升的另一動能,目標價調升至 180 元,基於 16x 2024F EPS (原 14x),維持「增加持股」評等。投資風險伺服器需求低迷、新伺服器平台遞延、經濟成長不確定性。

勤誠 (7).pdf (288.76 KB)

勤誠 (7).pdf (288.76 KB)  勤誠.pdf (1.45 MB)

勤誠.pdf (1.45 MB)  勤誠 (5).pdf (961.43 KB)

勤誠 (5).pdf (961.43 KB)  勤誠 (2).pdf (939.08 KB)

勤誠 (2).pdf (939.08 KB)  勤誠 (3).pdf (889.3 KB)

勤誠 (3).pdf (889.3 KB)  勤誠 (4).pdf (947.51 KB)

勤誠 (4).pdf (947.51 KB)  8210勤誠08142023.pdf (1.09 MB)

8210勤誠08142023.pdf (1.09 MB)  勤誠 (6).pdf (830.15 KB)

勤誠 (6).pdf (830.15 KB)