是方電訊(6561.TWO/6561 TT)雲端產業中的軍火商

重要訊息

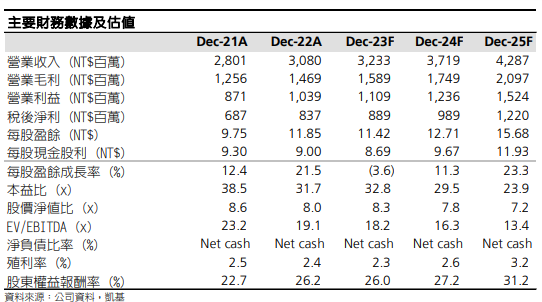

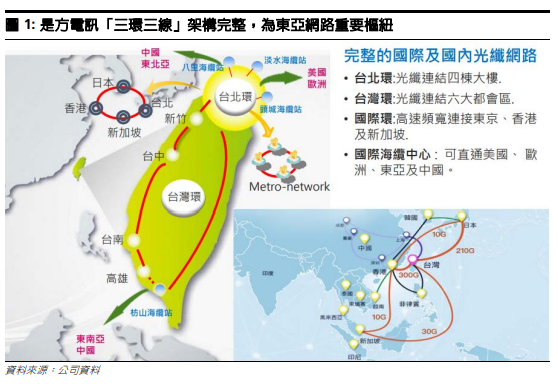

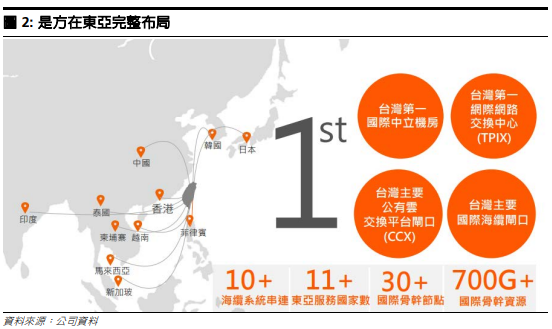

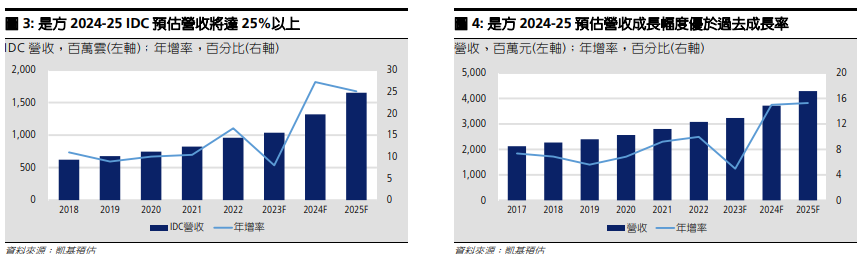

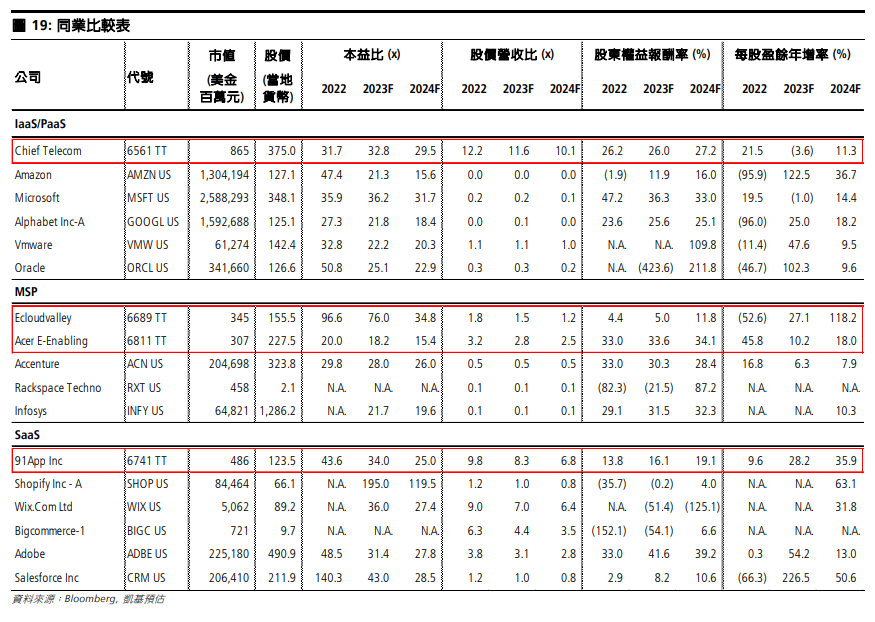

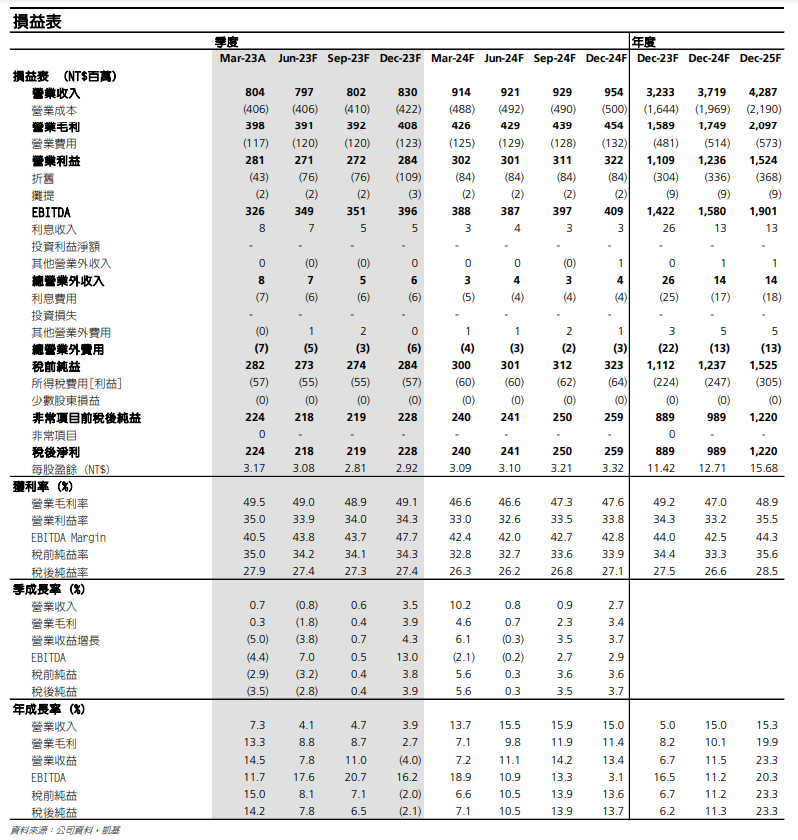

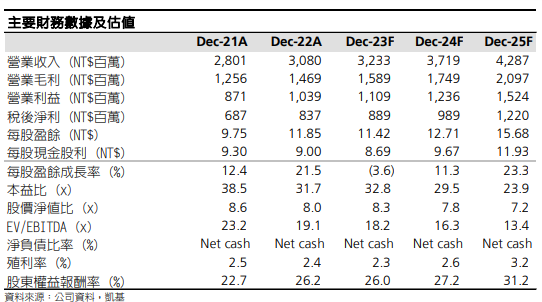

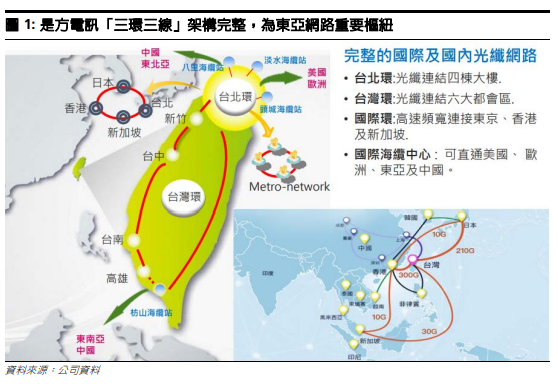

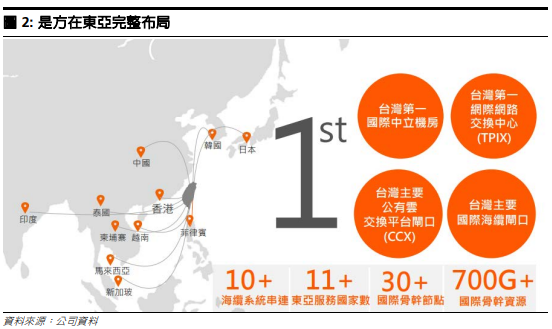

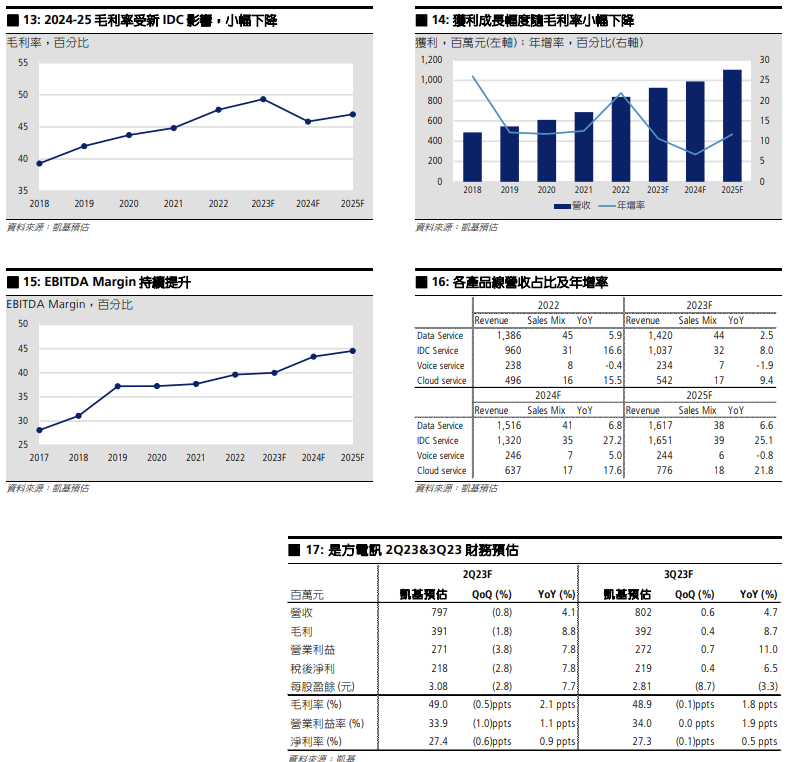

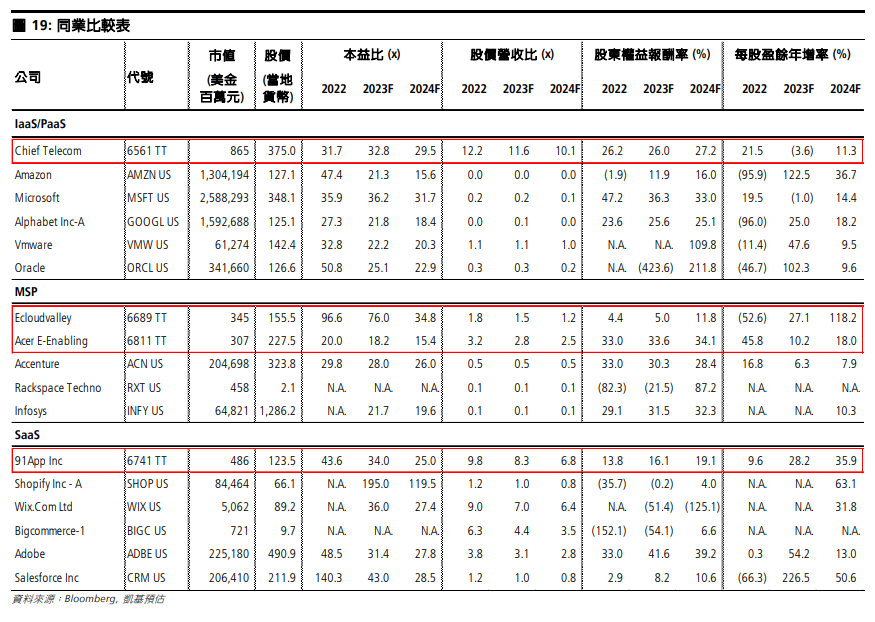

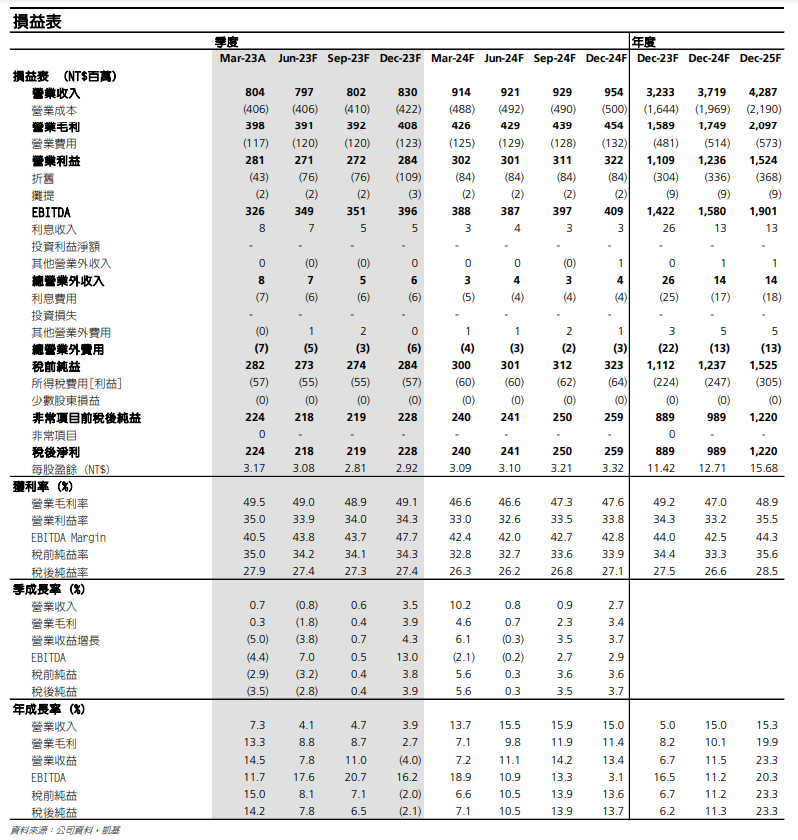

是方電訊為台灣最大國際中立機房、網際網路交換中心以及主要公有雲交換平台業者,亦是主要的國際海纜閘口,競爭優勢無可取代。接下來台灣雲端及數據需求將進入高速成長期,是方 IDC 機房亦將擴產因應強勁需求。評論及分析無可取代的東亞網路樞紐。台灣位於東亞島鏈中心的地理優勢使得亞洲超過90%的海底電纜在台登陸,並吸引海纜服務提供業者進駐。是方電訊擁有台灣最大的國際中立機房、網際網路交換中心及公有雲交換平台,提供全方位的雲端服務,是雲端浪潮主要受惠者,亦為東亞無可取代的網路樞紐。IDC 擴產 130%因應未來 3-5 年強勁需求。IDC 佔是方 2022 年營收 31%,為未來 3-5 年重要成長動力。第四棟 IDC 大樓即將於 1Q24 啟用,電力容量設計為 20MW,相較現有三棟相加共 15MW,增加幅度達 130%。凱基預估,產能滿載將帶來每年至少 NT$900mn 營收 (不含客戶進駐初期之一次性建置費),約當現有 IDC 業務成長將近 100%。我們預估 IDC 2024-25 年營收至少每年成長 25% 以上。頻寬及速度需求增高,數據服務業務受惠。隨著多雲及混和雲為主流趨勢,台灣企業使用混和雲的比例預估將由 2021 年的 36%增至 2023 年的69%,是方雲端及數據服務受惠,預計 2024 年分別成長 17.6% 及 6.8%。2023-25 營收成長加速。在台灣雲端及數據需求進入高速成長期,且是方電訊增加 IDC 產能的情況下,我們預估公司 2023-25 營收 CAGR 達 15%,高於 2017-22 的 7.7%。2024 年獲利將短暫受到折舊影響,EPS 僅成長11.3%,然毛利率有望於 2025 年恢復至 49%,EPS 成長 23%至 15.68。公司 EBITDA 2023-25 CAGR 為 21%, 較 2018-23 的 13%加速增長。惟須注意 2023 年因股票股利發放使得股本膨脹 10%,稀釋前 EPS 為 12.6 元。投資建議凱基首評是方電訊「增加持股」投資評等,目標價 NT$497,基於 35 倍2024-25 EPS 得出。考慮是方在東亞的網路樞紐地位不可取代,加上公司穩健的獲利增長,我們預期公司的 PE 將持續提升。投資風險地緣政治、數據業務價格競爭。

增加持股‧首次評等收盤價 June 16 (NT$) 375.012 個月目標價 (NT$) 497.0前次目標價 (NT$) N/A維持 / 調升 / 調降 (%) N/A上漲空間 (%) 32.5焦點內容凱基首評是方電訊「增加持股」投資評等,目標價 NT$497,基於 35 倍 2024-25 EPS 得出。考慮是方在東亞的網路樞紐地位不可取代,及台灣未來雲端需求的快速增長,加上公司穩健的獲利增長,我們預期公司的 PE 將持續提升。交易資料表市值 : (NT$bn/US$mn) 26.53 / 858流通在外股數 (百萬股 ) : 70.74外資持有股數 (百萬股) : 9.023M 平均成交量 (百萬股) : 0.1152 週股價 (低 \ 高) (NT$): 262.0 –411.0

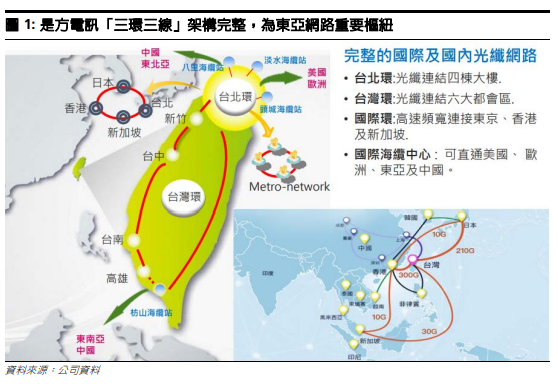

台灣位於東亞島鏈中心,成為東亞海纜理想匯聚點,並在中美緊張關係及香港國安法下,變成香港的替代節點,吸引超九成亞洲海底電纜在此登陸。在這背景下,是方電訊積極發展「三環三線」網路架構,提供客戶一站式的網路及雲端服務,成為東南亞無可取代的網路樞紐。

是方在台灣雲端產業中扮演重要軍火商角色無可取代的東亞網路樞紐台灣位於東亞島鏈中心,處於東亞海纜最佳匯聚點,尤其在中美關係日趨緊張及香港國安法通過後,台灣成為替代香港的最佳節點,吸引亞洲超過90%海底電纜在台登陸,以及海纜服務提供業者進駐是方機房。在此基礎上,是方積極發展「三環三線」架構。三個環狀節點包括:1.台北環,透過光纖網路連接四座是方機房;2.台灣環,串聯各大城市的主要工業區和科技園區;3.國際環,透過海底纜線連接香港、日本、新加坡和東南亞國家。三條服務線則包括:1.雲端服務線,直接連接國際五大公有雲服務( Amazon AWS, Microsoft Azure, Google GCP, IBM Cloud, OracleCloud);2.數據服務線,集結寬頻網路與數據交換;3.國際海纜線,透過國內外海纜將數據服務延伸至亞洲周邊國家。此完整的網路布建為全台唯一,使得是方電訊擁有台灣最大國際中立機房(IDC)、網際網路交換中心 (TPIX) 及公有雲交換平台 (CCX),能夠提供客戶優質、快速且穩定的網路,一站式滿足客戶在數據網路及雲端服務上的需求,是企業進行數位轉型的最佳幫手。

是方電訊在雲端服務上的競爭優勢反映在其強大的 IDC 和頻寬。該公司透過建設全台最大的網路交換中心,吸引全球公有雲服務提供商租用其 IDC。隨著企業對雲服務需求的提升,是方電訊計劃新增一座IDC 機房(LY2),此舉將使其電力容量供應提升 130%,並有望在五年內到達滿載,貢獻營為現有 IDC 業務將近一倍。

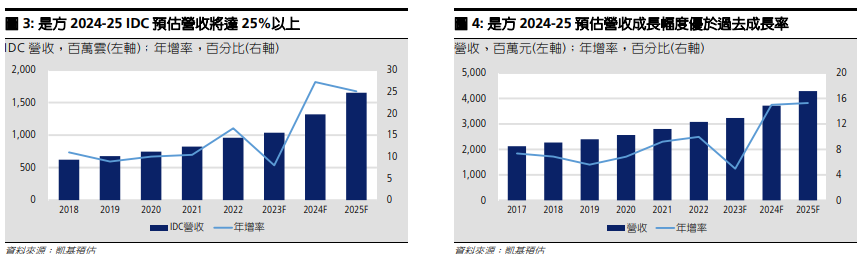

IDC 擴產將帶來近 100%營收成長是方電訊在雲端服務的競爭優勢體現在其 IDC 和頻寬上,前者更為未來 3-5年主要成長動能。無論對於企業地端、私有雲還是公有雲,IDC 都扮演著不可替代的角色。要有效地傳遞雲服務,首先需要有穩定的 IDC,再經由網路交換中心進行數據傳輸。是方電訊匯集了國內國外優質網路資源,擁有全台最大網路交換中心,吸引國際公有雲租用是方 IDC,並運用是方電訊的網路交換中心 (TPIX) 及雲端交換平台 (CCX) 將服務遞送給台灣企業,顯見是方電訊在雲端產業中的獨特地位。隨著企業對雲需求的提升,是方電訊規畫建置第四棟 IDC 機房 (LY2),預計將於 1Q24 開始商用。LY2 機房擁有 5,000 坪樓地板面積 (地上七層) 及20MW 電力容量設計,而原有三棟 IDC 機房樓地板總面積為 10,000 坪,總電力容量設計約 15MW,LY2 啟用後可供電力提升 130%,2022 年是方IDC 營收貢獻約 9.6 億元 (占總營收 31%),我們預估若 LY2 滿租,將帶來約9 億營收 (不含客戶初期進駐之一次性建置費),IDC 營收貢獻幾乎翻倍。我們認為公司將在 2-3 年內達到 LY2 80%以上滿租率,以此推估 IDC 營收2024-25 至少每年成長 25%以上。且是方電訊因企業對雲端及網路的需求而新建 IDC 機房,商用後必定帶來雲端服務及數據服務業務同步成長,我們預估是方電訊整體營收在 2024-25 都將達 15%以上成長,成長幅度優於2017-22 營收 CAGR 7.7%。

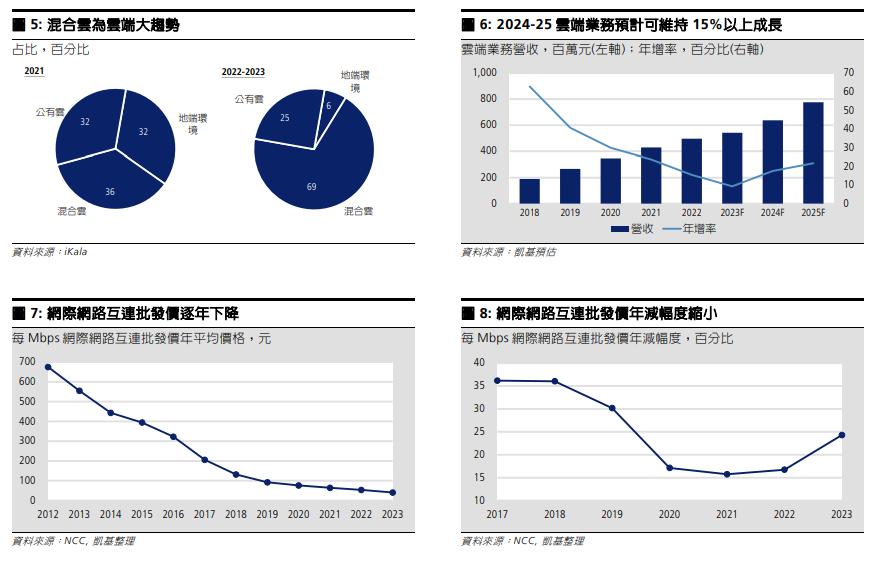

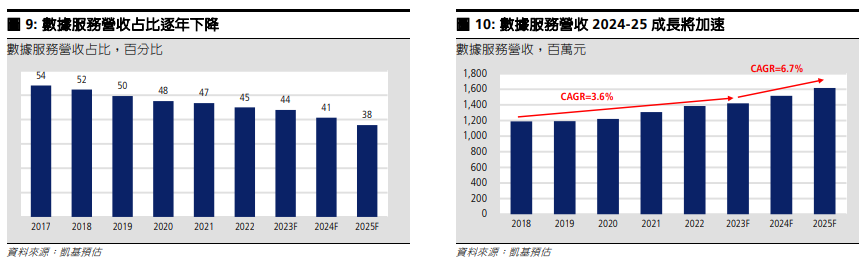

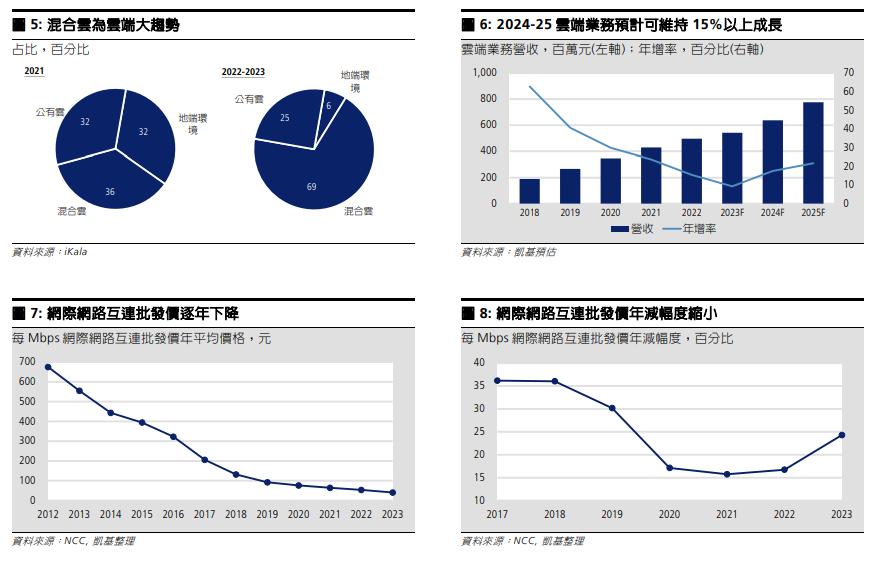

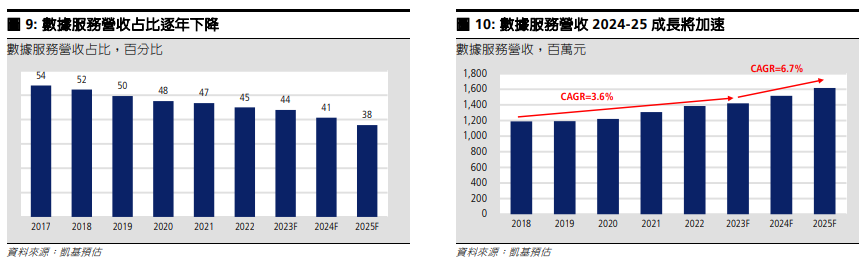

多雲及混和雲趨勢和速度頻寬需求提升多雲及混和雲為現今企業用雲最大趨勢,前者可讓企業使用到來自各商用雲端供應商各自的優勢,並建立更靈活的應用程式,且避免受限於單一雲端,維持彈性,降低風險;後者則可讓企業針對特定應用程式和資料選擇最適合的地端及雲端環境。根據 iKala 預估,台灣企業使用混和雲比例將從 2021年的 36%提升至 2023 年的 69%,且未來將持續提高。是方電訊網路資源豐富,吸引各大公有雲合作,台灣僅是方電訊能夠提供各大公有雲直連服務,避免網路塞車及資安問題,且客戶只須連到是方電訊機房即可滿足多雲及混和雲需求,一站式服務為客戶節省成本及時間。我們認為此趨勢將帶動是方電訊雲端業務營收 2024-25 維持 15%以上成長。隨著多雲環境的興起和對高速網路的需求增加,數據服務業務有望受益,頻寬需求也將增加。數據服務業務 2022 年占營收比重為 45%,為是方電訊所有業務中最大宗,然網際網路互連批發價逐年下降,2018-23 下降幅度CAGR 達 21%,雖網際網路互連批發價僅占服務的一部分,另外仍有收取電路費、維運費等,仍使得是方電訊數據服務同期營收 CAGR 仍達 3.1%成長。我們認為在 (1) 頻寬需求提高、(2) 新 IDC 落成、(3) 網際網路互連批發價年減幅度縮小,以及 (4) 多雲/混和雲以及上雲的趨勢下,2024-25 數據相關營收達到將近 7%的成長。

根據 iKala 預估,台灣企業使用混和雲比例將從 2021 年的 36%提升至 2023 年的69%,且未來將持續提高,顯示多雲及混和雲為未來雲端主要趨勢。是方電訊的豐富網路資源使其成為公有雲服務的首選合作夥伴。是方能提供直接與各大公有雲連接的服務,從而避免網路擁塞和資安問題,廣受客戶歡迎。我們預測,是方電訊的雲端業務營收在 2024-25年保持 15%以上的增長。

隨著多雲環境的崛起和對網速的需求增加,是方電訊的數據服務業務有望獲得益處。儘管網際網路互連批發價格持續下降,我們預期新的 IDC 落成和頻寬需求增長將平穩頻寬價格,營收 2023-25 CAGR將達 15%,成長率高於過去成長幅度

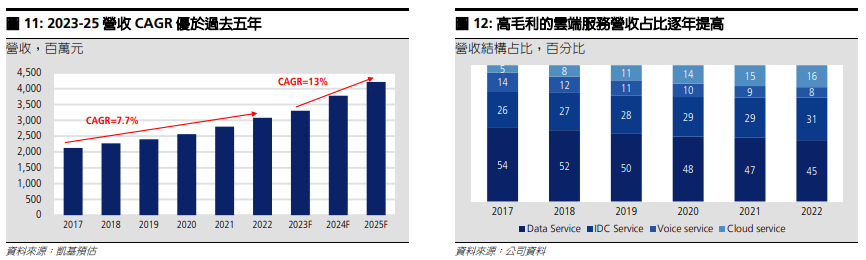

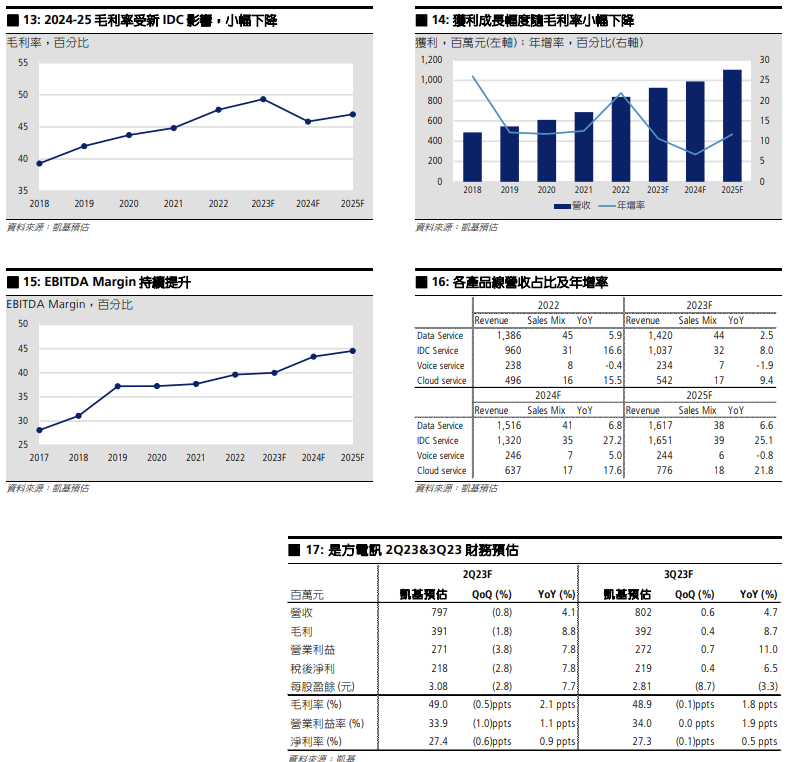

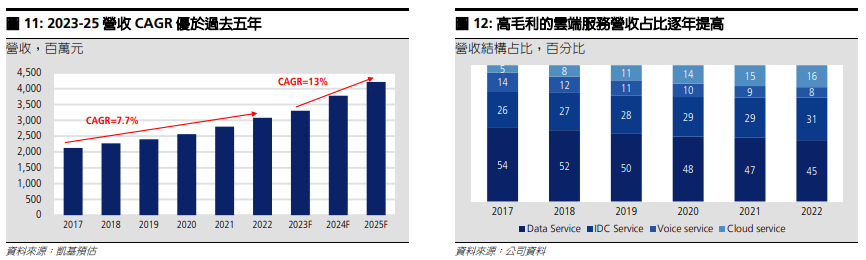

2023-25 營收 CAGR 優於過去五年是方電訊於過去營收皆維持個位數穩定成長,2017-2022 營收 CAGR 為7.7%。然而,隨著 LY2 機房的商業化,我們預測 2024 年將帶來大約 2 億元的營收 (不含客戶進駐初期一次性建置費用)。2024-25 IDC 業務營收年增預計達 25%以上。而新 IDC 機房也能一併帶來雲端及數據業務成長,在企業積極上雲及多雲和混合雲趨勢下,我們預估 2024-25 雲端及數據業務營收年增分別達 15%以上及近 7%。整體是方電訊營收 2023-25 CAGR 達15%,成長率高於過去成長幅度。是方持續改善產品組合,將有利於毛利逐年往上。雲端業務毛利率最高 (預估達 60%以上),且營收占比由 2015 年的 1%逐步提升至 2022 年的16%,而毛利率最低的語音服務營收占比降至 2022 年的 8%。產品組合上的改變帶動是方電訊毛利率持續提升,由 2015 年的 30.2%提升至 2022 年的 47.7%,我們預計此上升趨勢將持續。然而,由於客戶訂單增長快速,公司新落成之第四棟 IDC 大樓有機會在2024 年達到損益兩平,折舊費用將在 2024 年產能剛開始起步之下,造成短期毛利壓力。我們預估新的 IDC 大樓每年折舊費用 NT$200mn, 對毛利造成影響 2-3 個百分點,預估 2024-25 毛利率分別為 47%及 49%。若不考慮折舊,公司 EBITDA 2023-25 CAGR 為 21%, 較 2018-23 的 13%加速增長,EBITDA margin 將由 2022 年的 39.6% 成長到 2025 年的 44.5%。獲利預計2024-25 分別年增 11.3%及 23.4%, EPS 分別為 12.7 及 15.7 元。

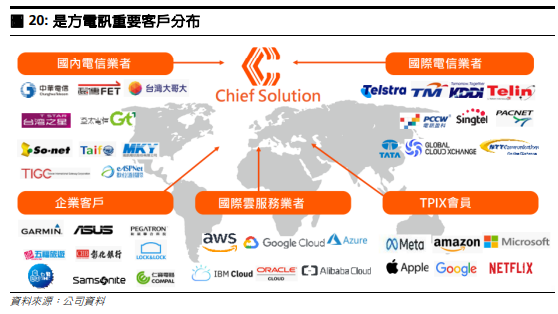

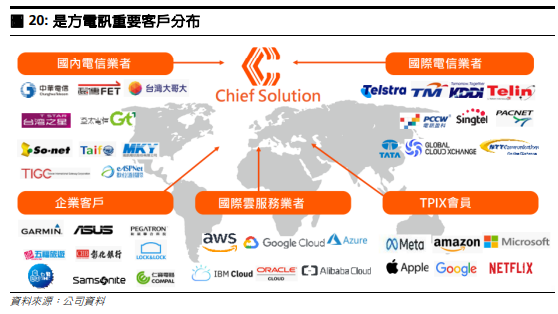

是方電訊提供多元化的電信網路及應用服務,包括國際 IDC 機房服務、雲端應用服務、數據網路服務等。公司聚集本地及國際電信業者,產生客戶群的磁吸效應。客戶群廣泛分佈於國內外,包括國際電信/電纜業者如 KDDI、TATA ,以及雲服務業者如 AWS 、 GCP等,且客戶組成分散,降低風險,最大客戶為中華電信,卻只佔 2022 年營收的約7%。

公司概況是方電訊為一專業的電信網路及應用服務公司,成立於 1991 年,總部位於台灣。該公司的主要業務包括國際 IDC 機房服務、雲端應用服務、數據網路服務、語音通信服務、交換中心等。此外,該公司還持有電信營運執照,提供 ISP、網際網路接取、VPN、ISR、電路轉售、070 網路電話等業務。是方電訊以中立的國際電信中心聚集本地及國際電信業者、海纜業者、內容訊息業者、雲端應用業者,完整服務形成客戶群聚磁吸效應。是方電訊的國際與國內客戶比重約為 50:50,主要客戶包括國內電信業者(中華電信、遠傳、台灣大等)、企業客戶 (華碩、仁寶、晶碩、彰銀等)、國際電信/電纜業者 (KDDI、TATA、Telstra、PCCW 等)、國際雲服務業者(AWS、GCP、Azure、Oracle、Alibaba Cloud 等) 以及 TPIX 會員 (Meta、Apple、Microsoft、Amazon、Netflix 等)。最大的客戶為中華電信,僅佔2022 年營收約 7%,客戶組成相當健全分散。

是方電訊業務主要分為以下幾大類:1. IDC 機房服務 (佔 2022 營收的 31%,預計 2024-25 成長 25%以上)除了在台北內湖地區的麗源大樓 L.Y.、騰富大樓 T.F.、宏鼎大樓 H.D. 以及第四棟大樓 L.Y.2 提供超高速頻寬外,亦為國際海纜介接中心及提供最豐富的本地電路接入服務。是方電訊與各地的電信業者緊密合作,持續增加各地的電信機房服務據點,包含:日本、新加坡、香港、中國與東南亞地區。除了在國內建立了強大的基礎設施之外,是方電訊 IDC 還與東亞各國業者合作,通過海纜系統串連東亞國家,擴大國際網路。是方電訊 IDC 的第四棟新大樓 L.Y.2 即將在 1Q24 啟用,擁有 5,000 坪樓地板面積及 20MW 電力容量設計 (約為現有電力容量增加 130%),並已開始接受客戶預約產能。

是方電訊作為亞洲的電信樞紐,不僅提供超過一萬坪的中立電信及電腦機房,同時也是國際海纜介接中心,提供全球高速頻寬服務。其第四棟 IDC 大樓 L.Y.2 將在 1Q24 啟用,將增加 50%的產能。此外,是方電訊還與日本、新加坡、香港、中國及東南亞地區的電信業者緊密合作,持續拓展其全球服務網絡。

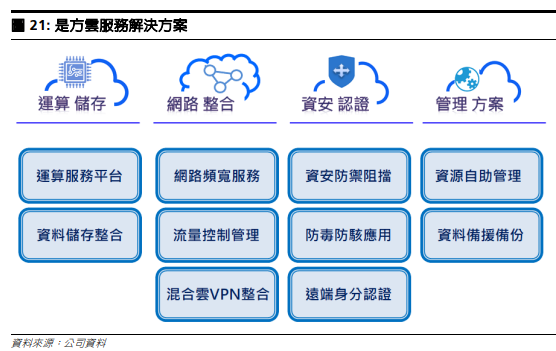

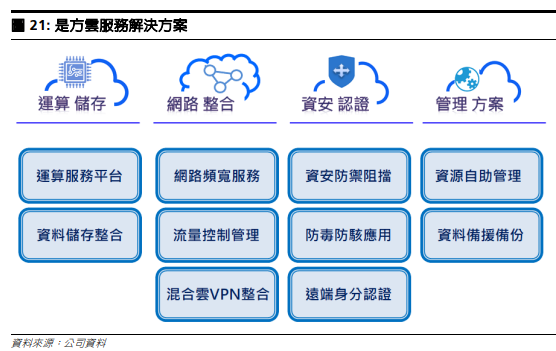

2. 雲服務解決方案 (佔 2022 營收的 16%,預計 2023 成長 15-20%)是方電訊提供全方位服務解決方案,包括 Iaas, Paas, Saas, 企業跨雲/CCX(雲端交換中心) 混和雲應用、儲存雲、備援備份、資安及客戶自助管理介面等。在 Iaas 方面,是方電訊提供虛擬主機運算服務平台,包括雲端虛擬主機 VDS(Virtual Dedicated Server) 、虛擬私有雲服務 VPC ( Virtual PrivateCloud)、以及雲端資料中心 CDC(Cloud Data Center)。雲端虛擬主機 (VDS, Virtual Dedicated Server) 專屬主機服務是指把一台虛擬主機租給一個客戶為單位,讓客戶能充分掌握並利用該虛擬主機的完全運算能力與權限管理。VDS 讓客戶掌握該虛擬主機作業系統的最高管理權限(root/administrator),同時享有該主機完整的虛擬硬體和頻寬資源,客戶可以根據主機應用特性,隨時調整主機環境以滿足需求。虛擬私有雲服務(VPC, Virtual Private Cloud 包含多個 cCPU 運算效能資源池,主要服務的客戶群包括中型網路加值服務商、SaaS(軟體即服務)服務提供商、中小型企業以及私有雲應用的企業客戶。它提供一個一站式的雲端服務解決方案,能夠一次滿足大量 VM(虛擬機器)虛擬主機群運算架構的需求。透過 VPC,客戶可以快速而靈活地部署和管理自己的虛擬資源,使其業務運營更為高效。雲端資料中心 (CDC, Cloud Data Center) 是位於 IDC ( Internet DataCenter)的雲端資料中心租賃服務。這種服務主要為網路遊戲、娛樂產業、大型網路入口、電子商務服務提供商,以及中大型企業(遠端備援機房)等產業提供解決方案,尤其適合希望自行建立自主私有雲或混合雲環境的企業。透過 CDC 的專業服務,客戶能夠大幅降低 IT 設備採購的初期投資和後期維護成本。另外,CDC 還提供的加值服務內容,例如「是方雲端運算平臺」的優質服務,使之區別於一般的 IDC。SaaS 方面,是方電訊推出”是方 i 健康”雲服務健康平台,包括智慧穿戴設備的整合、AI 和大數據的分析應用、健康管理的 APP 功能,以及來自專業合作夥伴的服務。3. 數據網路及語音通信 (佔 2022 營收的 45%,預計 2023 成長 5-10%)是方電訊擁有超過 30 個以上國際網路機房節點,協助企業建構全球數據網路服務,提供包括企業私有網路服務/VPN、語音整合、設備代管、機房租用、網際網路連接、資料儲存與資安服務等。公司為台灣最大的國際中立機房、網際網路交換中心(TPIX), 以及主要的公有雲交換平台 (CCX),亦是主要的國際海纜閘口,對於台灣網路通信的重要性不言可喻。5G 及 AI 時代下,頻寬及速度要求增高,將持續促進是方電訊的數據網路業務成長。目前,在台三大公有雲用到的頻寬就要跟是方電訊租用,未來的資料中心亦然。

是方電訊擁有 30 多個國際網路機房節點,協助企業建立全球數據網路,提供多元服務如 VPN、語音整合等。為台灣最大國際中立機房、網路交換中心與公有雲交換平台,且為重要海纜閘口,對台灣網路通信極重要。5G 與 AI 時代加速業務成長,目前三大公有雲及未來資料中心皆需租用其頻寬。

4. 交換中心業務是方雲端交換平台(CCX, Chief Cloud eXchange) 位於是方電訊台北內湖的國際級 IDC 機房內,擁有 ISO 27001/27011/27017/27018 四重資安認證,是企業在選擇連接國內外公有雲服務時安全的選擇。透過 CCX 與國際公有雲直連,可協助企業客戶享有更穩定的連線品質,CCX 已成為台灣公有雲最主要的交換平台閘口,其客戶包括 Azure, AWS, GCP, Oracle, IBM 等。隨著雲端技術的崛起,許多企業選擇公有雲方案以靈活擴充資料容量並降低高風險資本支出。然而,通過互聯網連接公有雲引發了一個新的挑戰,那就是如何確保網路連線品質的穩定性和資訊安全。這已經成為企業在使用雲應用時必須要面對的關鍵問題。企業必須確保穩定安全與高品質的網路連線,才能安心移轉資料至雲端並有效運用雲端服務。是方電訊的雲端交換中心(CCX)提供連接到各大雲平台如 AWS、Azure 和Google 的雲端直接連線服務,不走公用網際網路,讓客戶能以私有連線方式,享有高可靠度和最高達 10Gbps 的連線速度,解決雲服務使用疑慮。雲端直連的服務讓客戶直接上公有雲,在更安全、高遞送效率的環境下使用雲服務。台北網際網路交換中心 (TPIX, (Taipei Internet eXchange) 是台灣最大的網路交換樞紐,,會員總數超過 80 家,訊務交換量超過 200 Gb/s,提供中立且開放的網際網路數據交換服務平台,以供國內外的網路和內容服務供應商使用。這個平台匯聚了大量的國內外網路服務業者、海底光纜業者和固網業者,並提供給成員們多方互連與雙方互連的基礎,構成了國際級的網際網路交換樞紐,為資訊傳輸帶來極高的效率和便利。台北海纜交換中心 (Taipei Cable eXchange,TPCX) 匯集了亞太區內主要的海底光纜系統,包括 GCX 的「FNAL」、Reach 的「RNAL」、Telstra 的「EAC & C2C」及其他共構海纜系統如 TPE、TSE、Faster、APCN2、JapanUS、China-US、SWM3、SWM4 等。這些海底光纜在各地海岸登陸後,透過骨幹網路連接至位於是方電訊內湖的機房大樓,再接入客戶的網路系統。

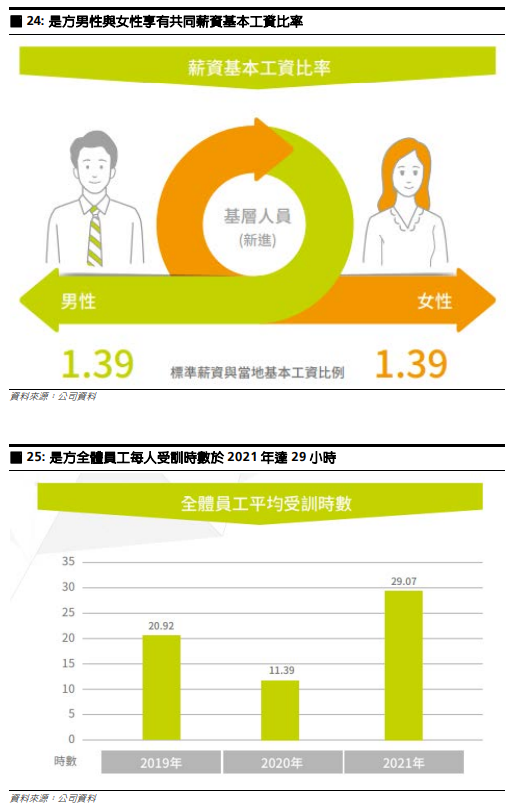

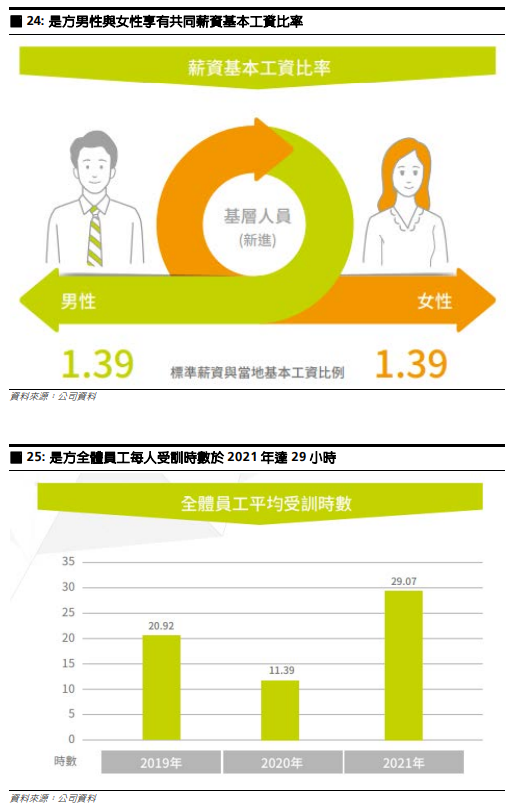

是方電訊聚集亞太地區主要私有海纜系統以及各大共構海纜系統,已成為台灣連接國內外頻寬的重要閘口。是方機房大樓為企業用戶及其他通訊與網路業者可將其設備放於是方機房大樓以便與這些光纜系統介接。藉由樓內的跳線系統,用戶可與各大海纜系統進行接口。在亞太區範疇內,是方機房大樓是少數可以在單一閘口提供如此多海纜系統連接的機房設施。當海纜系統出現問題時,是方電訊的 TPCX 就可以迅速、高品質的切換至其他海纜系統,保障客戶傳輸品質、速度與安全性。台北語音交換中心(Taipei Voice Exchange Center;TPVX)為國內外的語音通信服務供應商的話務通訊交換中心。它的主要客戶包括國際知名電信業者、國內固網及手機服務業者、以及 ISR 業者等。TPVX 提供了一個相互連接的環境,業者可以直接與是方電訊的專業交換機介接進行訊務交換,或自行進行話務交換。傑出 ESG 治理是方電訊在 ESG 方面的表現相當突出,公司已設置公司治理主管,成立永續發展委員,並於 2022 年設置風險管理委員會。公司於 2021 年已完成 ISO14064-1 溫室氣體盤查及驗證、ESG 永續報告書驗證並上傳至公開資訊觀測站,且成功於 2023 年將公司治理評鑑由第三級距提升至第一級距(TOP 5%);即將啟用的第四棟 IDC 機房,也是智慧建築與綠建築設計。在 2022 年 3 月 3 日,金管會發布了「上市櫃公司永續發展路徑圖」,該方案旨在分階段鼓勵所有上市櫃公司在 2027 年之前完成溫室氣體排放盤查,並在 2029 年之前完成對溫室氣體排放盤查的確認。為持續強化非財務性之資訊揭露,金管會資本額 20 億以下的公司,將推動自 2025 年起 20 億元以下上市櫃公司編製永續報告書,是方電訊提早四年編制,在 ESG 的作為積極,是為公司在 ESG 領域及公司治理的一大加分。根據公司 2021 首份永續報告書,是方電訊的能源消耗量逐年減少,且已完成碳排放範疇 1-3 的盤查,2015-2021 三棟大樓平均年節電率高達 1.4%,並詳述 TCFD (Task Force on Climate-related Financial Disclosures)內容; 員工比例及薪資/福利部分,因主要業務為機房營運,所以男性比例較高,約為 2:1, 但全公司 31 位主管中由女性擔任重要主管職務共計 8 位,比例尚屬合理。員工訓練時數每年達 29 小時,較 2019 年成長 17%。

公司在 ESG 方面表現突出,已設立公司治理主管及永續發展委員,並於 2022 年成立風險管理委員會。在 2021 年完成 ISO14064-1 溫室氣體盤查及驗證、ESG 永續報告驗證並成功提升公司治理評鑑至 TOP5%。即將啟用的新 IDC 機房也符合智慧建築與綠建築設計。根據 2021 首份永續報告,是方電訊能源消耗量逐年減少,已完成碳排放範疇 1-3 的盤查,三棟大樓平均年節電率達 1.4%。在員工性別比例上,男女比例為 2:1,但重要主管職務有 8 位由女性擔任。另外,員工訓練時數每年達 29 小時,相較於 2019 年成長了 17%。公司並提早四年編製永續報告,展現在ESG 的積極作為。

圖 26: 公司概況 圖 27: IDC 及數據服務為大宗是方電訊成立於 1991 年,前身為是方資訊,為第二類電信業者。是方電訊為台灣最大的國際中立機房 (IDC)、網際網路交換中心(TPIX) 以及主要的公有雲交換平台 (CCX)業者,亦是主要的國際海纜閘口,對於台灣及東亞網路通信的重要性不言可喻。2022 年營收比重為: IDC 31%、數據服務 45%、語音服務 8%、雲端服務 16%。公司擁有三棟國際 IDC 大樓,包含麗源、宏鼎及騰富三棟大樓,占地約 1 萬坪,即將落成之第四棟大樓將增加130%電力容量設計。目前中華電信持股約 56%。

是方電訊 (2).pdf (523.17 KB)

是方電訊 (2).pdf (523.17 KB)  是方電訊.pdf (1.27 MB)

是方電訊.pdf (1.27 MB)