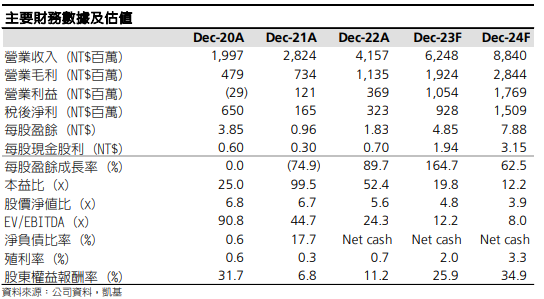

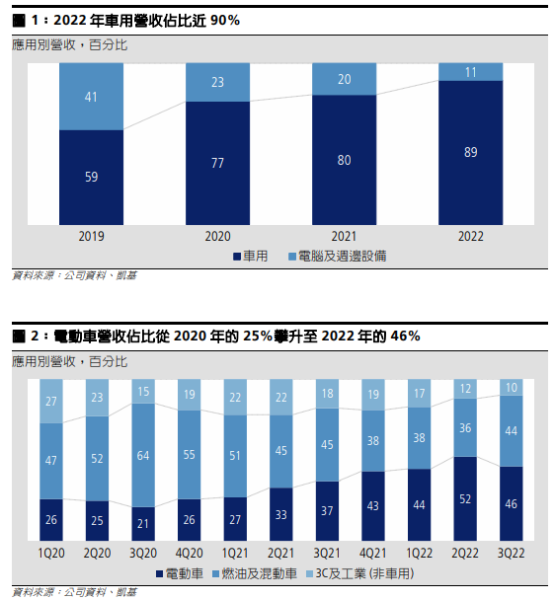

華孚(6235.TW/6235 TT)電動車時代下加速的輕量化趨勢帶動蓬勃發展重要訊息凱基首評華孚,給予「增加持股」評等。我們看好 2022-24 年獲利將強勁成長,CAGR 達 116%,動力來自車用機構件輕量化需求強勁及積極擴產。評論及分析具備受惠汽車輕量化的良好條件;全球車用鎂鋁合金市場 2022-25 年 CAGR將達 26%。全球車廠不斷尋求輕量化零件以提高燃油效率和電動車續航里程。我們預估全球車用鎂鋁合金市場將達到三年 CAGR 26%的成長,亦即2025 年車用鎂鋁合金市場將達 73.1 萬公噸,隱含 2025 年每台車的鎂鋁合金使用量將達 8 公斤。華孚自 2006 年開發汽車業務,車用營收目前佔2022 年總營收的近 90%,並已成功滲透數家歐系與美系車用 OEM,我們認為華孚具備將鎂鋁合金市場穩健成長潛能變現的良好條件。積極擴產將支撐 2025 年營收成長超過 2.3 倍。華孚表示位於中國安徽省含山的新廠將於 3Q23 量產,並公告取得安徽省馬鞍山土地,供進一步擴產之用。管理層自估當含山產能達滿載時,潛在年產值將達人民幣 8 億元 (或約新台幣 35.5 億元)。儘管所提供的細節有限,然根據新公告之馬鞍山土地面積 10.4 萬平方公尺,我們預估年營收貢獻將與現有的馬鞍山廠不相上下、甚至更高,顯示當產能滿載時,月營收可望達目前水準的 2.3 倍以上,最快可能於 2025 年落實。我們預估 2022-24 年營收和獲利 CAGR 分別達 46%、116%。公司公告1Q23 營收創十年新高 13.4 億元,季增 10%、年增 44%,EPS 1.04 元,季增 49%,對比一年前 EPS 0.52 元。考量擴產及產品發展處於正軌上,我們預估 2023-24 年營收分別為 62.5 億元、88.4 億元,EPS 為 4.85 元、7.88元。我們預估中期毛利率上升趨勢,動力來自高複雜度和大尺寸零件。投資建議華孚股價目前交易於 2024 年預估 EPS 7.88 元的 12-13 倍,評價不高。在汽車輕量化、電動化趨勢下,我們認為股價嚴重遭到低估,主因 2022-24 年獲利 CAGR 將達 116%。凱基首評華孚,給予「增加持股」評等,12 個月目標價為 158 元,基於 2024 年預估 EPS 的 20 倍。投資風險總體環境不確定性下車用市場放緩。

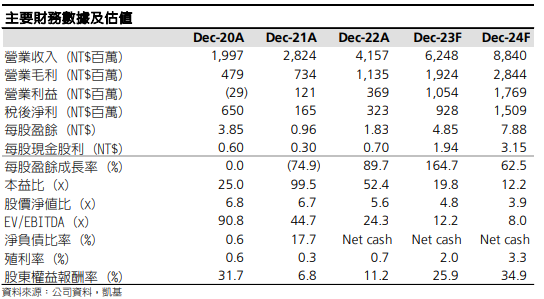

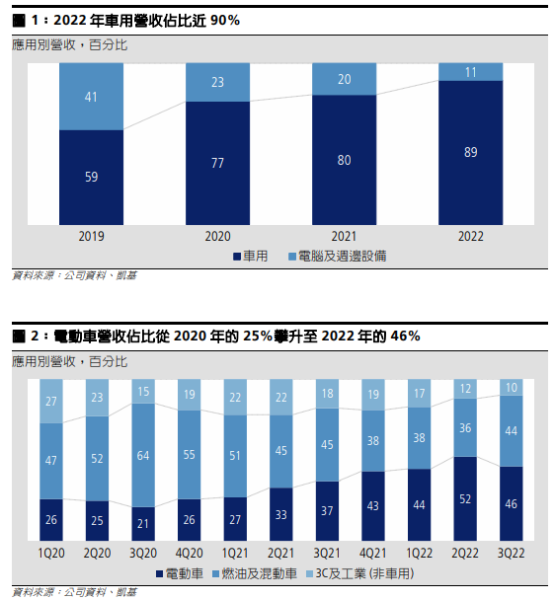

電動車營收比重成長帶動車用成為營運重點車用佔 2022 年營收近 90%,其中電動車佔總營收 46%華孚於 1950 年成立、2004 年上市,提供各式應用之輕量化金屬零件,1997-2017 年期間以 IT 為主軸。公司於 2006 年成立車用事業部後,耕耘十年有成,車用產品 (供應鎂鋁合金汽車零組件予中高階車款) 2019-22 年營收CAGR 達 42%,2022 年車用營收佔比接近 90%。公司可望受惠於電動車時代下輕量化趨勢之加速發展;電動車佔其 2022 年營收 46%,年增 90%。

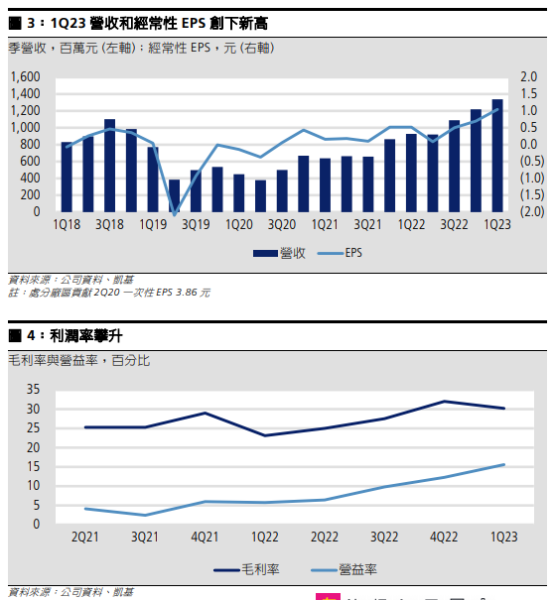

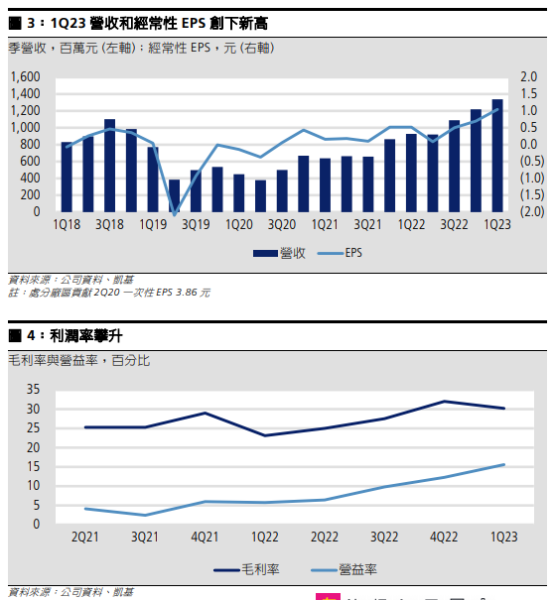

2020-22 年營收 CAGR 44%,1Q23 經常性獲利創十年新高擴產支撐車用業務勁揚,帶動公司 2022 年營收從 2020 年的 20 億元成長逾一倍至 41.6 億元,創十年新高,並助攻本業獲利轉盈。產品組合和產能利用率改善加以經濟規模帶動 2022 年營益率從 2020 年的 -1.5% 提升至8.9%,並於 4Q22 攀抵 12.3% 高點。基於 1Q23 營收創新高達 13.4 億元,營益率進一步季增 3.3 個百分點至 15.6%,EPS 1.04 元同步創下新高。

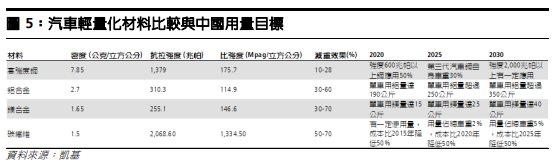

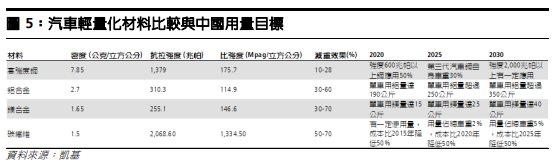

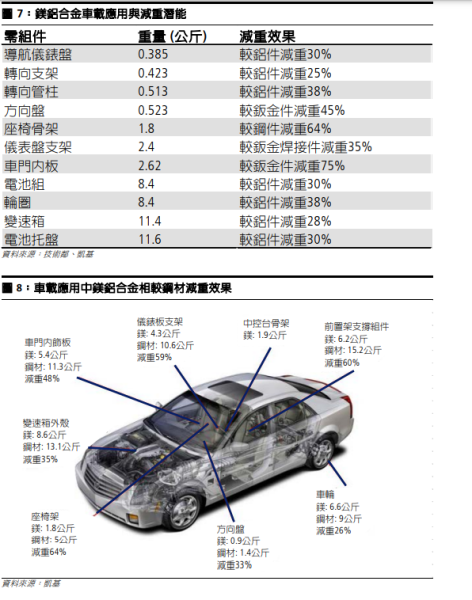

搭上汽車輕量化趨勢電動車時代汽車輕量化趨勢加速發展普遍而言,一台電動車的重量較燃油車 (ICE) 多 25%,主要歸因於電池和額外的電子零組件。因此,為使充電一次的續航里程較長而採取輕量化設計及採用輕量化材質之需求在汽車 OEM 的電動車款之中與日俱增。一般預估燃油車重量每降低 10%可節省 6-8%燃油,或每降低 100 公斤可節省行駛 100公里 0.3-0.5 公升的燃油,而電動車重量每降低 10%可增加 13.7% 續航里程。根據英國汽車協會發佈之《2020 年輕量汽車和動力總成結構發展路線圖》 (Lightweight Vehicle and Powertrain Structures Roadmap 2020),2025 年透過設計優化、選材和減少零組件數量可降低燃油車 2–10%重量,2035 年更可減重 20–25%,純電動車減幅更高,2025 年、2035 年可達到10–15%、20–30%。中國亦於 2020 年出具的《節能與新能源汽車技術路線圖 2.0》當中提出新能源車減重,政府要求純電動車需分別於 2025、2030、2035 年降低重量15%、25%、30%,其中包括車身與電池的輕量化概念,然因電池密度難以快速提升,車身的減重因此成為新能源車輕量化最佳途徑。而在汽車零組件當中,車身與底盤兩者即佔汽車總重超過 50%,使其成為關注重點。就技術角度而言,輕量化又包含結構、材料與生產輕量化,若以傳統鋼材作為主要材料,僅能達到 10-12% 的減重效果,低於政府要求。因此,輕量化材料成為電動車減重的必需品,主流包括高強度鋼、鋁合金、鎂鋁合金與碳纖維,其中高強度鋼已進入成熟發展階段、碳纖維仍處於導入期,而鋁合金和鎂鋁合金正加速其滲透率,成為輕量化材料的首選。

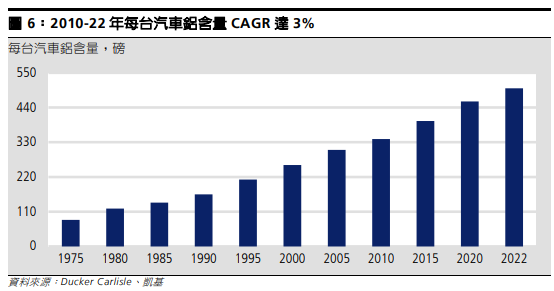

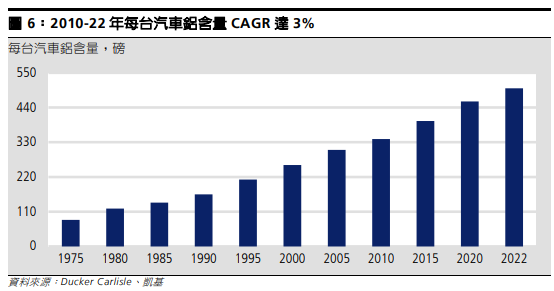

鋁含量將持續提升最新 《 北美輕型車鋁含量及展望 》 (North American Light VehicleAluminum Content and Outlook) 報告顯示,鋁是成長最快速的汽車材料。2022 年鋁在每台汽車的含量(CPV;輕型車領域) 已從 2010 年的 340 磅提高至 501 磅,CAGR 達 3%。2020-22 年期間鋁 CPV 增加 42 磅後,2022 年鋁總需求量達 82 億磅,動力來自產量增加、產品組合朝大型車靠攏,以及電動車加速量產。該研究預估,基本情境下 2030 年鋁 CPV 將進一步成長至556 磅、鋁總需求量達 113 億磅。基於成本考量,鋁的汽車應用主要侷限於引擎、變速系統、輪胎、熱交換器、底盤和懸吊系統,惟鋁普遍應用於電動車以降低總重量。據報導,2022 年每台純電動車平均鋁含量為 885 磅,較非純電動車款高出 85%,亦高於 2020 年的 643 磅。電池外殼採用鋁、車體和閉合裝置之鋁用量增加,以及支援電動車專用外殼和零組件與 ADAS 車載硬體,已遠遠抵銷因電動車沒有引擎且變速箱去規格化所導致鋁用量下滑之影響。汽車電動化與數位化將加速鎂鋁合金採用鎂鋁合金是汽車產業頗具潛力之材料,因其提供輕量、高比強度、良好降噪能力、耐震度、減低刺耳度與可鑄造性等綜合優點。鎂比鋁輕 36%,比鐵輕 78%。綜觀各種合金,鎂鋁合金的比強度居所有結構金屬之冠。不過,汽車產業採用鎂鋁合金之進程緩慢,主因在於成本偏高、原物料價格波動、欠缺供應商系統,以及 OEM 對於鎂的耐腐蝕性信心不足等。

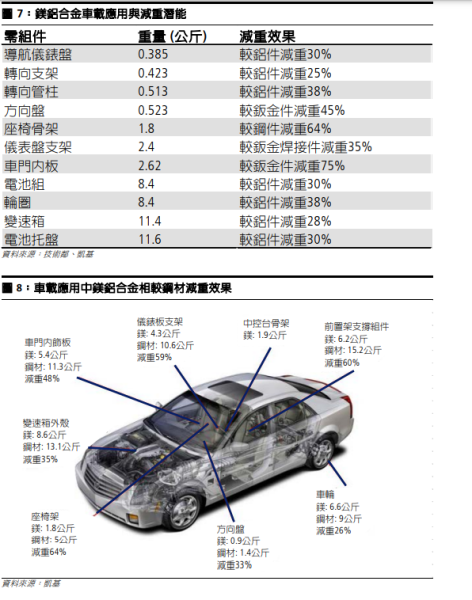

我們認為汽車電動化和數位化將有助提升鎂鋁合金用量。相較於其他金屬,鎂鋁合金具備良好的散熱性,以及在經歷時間和溫度變化後的尺寸穩定性等特質,故被廣泛應用於電子裝置。因此,當 OEM 增加更多電子裝置如多螢幕顯示、ADAS 硬體和 ECU 之際,每台車的鎂鋁合金用量自然跟著提高,係因電子零組件供應商持續採用鎂鋁合金於裝置外殼或內部支撐結構件。除了作為汽車電子裝置外殼與托架外,鎂鋁合金亦應用於不易受到伽凡尼腐蝕影響的零組件,例如塑膠包覆的方向盤支架、儀錶板橫樑及泡棉和皮革包覆的汽車座椅框架。電動車的快速發展更加速了鎂鋁合金零組件的使用,目前已成熟應用鎂鋁合金的為小型零組件 (約 1 公斤/件),例如方向盤支架、轉向柱支架及座椅支架。中型零組件 (約 3-5 公斤/件) 如汽車橫梁則處於加速滲透階段,而較大型的零組件 (約 5-10 公斤/件) 如車門內飾板、後掀背門內飾板則仍處於起步階段。

鎂鋁合金價格下滑並縮小與鋁合金之間價差,我們認為將推升其採用率鎂鋁合金價格在 2H21 經歷劇烈波動,均價分別較 1H21、2H20 大增87%、198%。其價格創新高係受到供需失衡環境下煤炭和矽鐵等上游材料成本高漲之影響。主要製造商於該時期仍在維修階段,而客戶因擔心價格持續上漲而急於採購,鎂鋁合金價格因此維持於每噸 6,000 美元以上約達 8 個月之久,最後於 1Q22 季底才鬆動,鎂鋁合金價格後逐步下跌至每噸 4,000美元水位,因具備前述優勢已來到相對於鋁合金的競爭價格帶。展望未來,我們認為鎂鋁合金將可維持於更有利的價格帶,主因額外產能即將釋出。中國是全球最具影響力的供應市場,2022 年佔全球主要鎂冶煉產能 90%。其目前擁有 50 萬噸鎂鋁合金產能,最大業者雲海金屬 (中) 即掌握了其中 36%。因此,我們認為該公司之積極擴產計畫 (目標 2023 年、2025年產能達 25 萬、50 萬噸) 將有助於避免鎂鋁合金價格再度飆漲。我們看好未來價格走勢更趨穩定,預計隨車用需求能見度明朗化,將有更多供應商加入擴產行列。

性能 描述低密度與高比強度 鎂合金的密度約為鋁合金的2/3倍,且其比強度較鋁合金與鐵都高。此兩項特徵使鎂合金相當適合用於同時對重量與強度敏感的零組件當中散熱性能佳 相較於鋁合金散熱片,鎂合金能在頂部與底部形成更大的溫差,加速熱對流並提升散熱性能,這讓鎂合金適用於車燈散熱支架與變速箱外殼等應用抗震與減噪鎂合金在彈性範圍內受到衝擊可吸收的能量較鋁合金高50%。鎂合金亦有較高的抗震能力,能較好的吸收與消除震動與衝擊,因此轉向系統零組件與座椅支架為鎂合金良好應用良好壓鑄性鎂合金鑄造性佳,具備良好流動性與快速凝固率,能生產表面精細、稜角清晰的零件,並能避免過量收縮以保證尺寸準確度。因其熱容量低,生產效率高於鋁合金40-50%,且鑄件尺寸穩定、精密度高、表面光潔度好切削加工 鎂合金為最容易加工的材料。高切削速度、縮短的切削時間以及接受廉價切削工具能延長工具壽命並減少消耗量,且其不須磨削和拋光,用切削液即可得到光潔的表面資源豐富且易於回收 中國鎂合金資源豐富,佔全球80%以上產量。同時,鎂合金易於回收,在某些情況下回收率高達90%

我們預估全球車用鎂鋁合金市場 2022-25 年 CAGR 達 26%全球單台汽車鎂鋁合金用量為 4-5 公斤,其中中國的 2.5-3 公斤低於全球平均值,北美約相當於全球平均,而歐洲單台汽車的用量則超過 10 公斤。部分歐洲 OEM 車廠的高階車款使用 14-25 公斤的鎂鋁合金。根據預估,當所有使用鎂鋁合金具備明確比較優勢的零組件皆採用鎂鋁合金時,單台車用量可達 100 公斤以上。雖然鎂鋁合金的採用目前低於預期,但全球鎂鋁合金供應商已見到電動車的加速採用。根據中國市場研究,基於單輛燃油車使用 3公斤及單輛電動車使用 16 公斤的預估,鎂鋁合金單台汽車用量可從 2022年的 2.5-3 公斤增加至 2025 年的 8 公斤。在電動車滲透率提升與輕量化目標下,我們預期歐洲與美國將可見到相仿的鎂鋁合金採用趨勢。我們預估全球單台汽車鎂鋁合金用量可在 2025 年從目前的 4-5 公斤成長至 2025 年的 8公斤,隱含 2022-25 年 CAGR 21%。而即使單台汽車鎂鋁合金零組件重量達 10 公斤,仍舊距離其潛在天花板相當遙遠,顯示 2025 年後的持續成長可期。

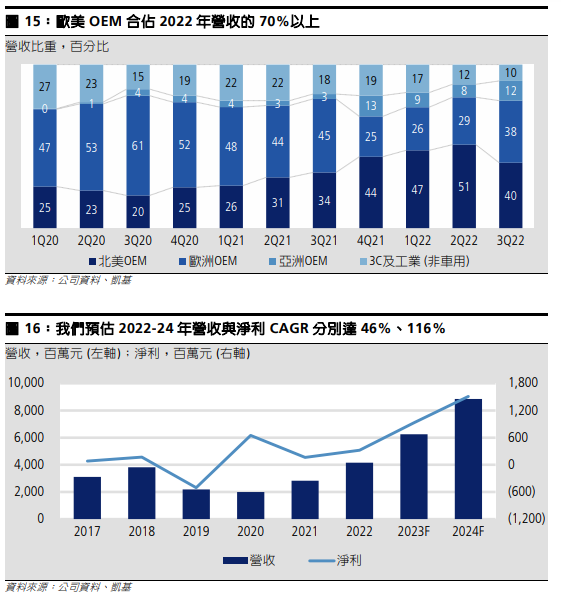

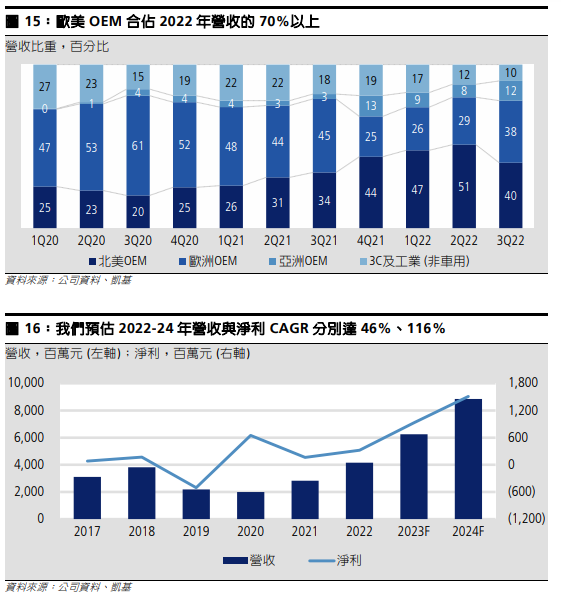

華孚具備將鎂鋁合金市場成長潛能變現的良好條件廣泛的車用鎂鋁合金產品組合華孚開發並生產各式汽車零組件的鎂鋁合金外殼與托架,為汽車數位化和電動化打造多款專門應用。公司出貨用於中控台 (CID)、車載資訊娛樂系統(IVI)、ECU 和抬頭顯示器的鎂鋁合金外殼與托架,且因軟體定義汽車 (SDV)概念日漸風行,汽車 OEM 轉向智慧座艙設計而具備龐大成長潛力。此外,車用鎂鋁合金的尺寸變大將是推升華孚產值和獲利能力的另一項趨勢。公司2021-22 年將產品組合擴大至儀表板顯示器支架、車頂顯示器支架與側門板機構,皆為大尺寸零件。大尺寸機構件貢獻公司 2021 年營收的 30%。公司地區別車用營收佔比顯示其主要以歐系與北美 OEM 為重點,歐系 OEM佔 3Q22 總營收的 38%,北美則佔比 40%。據我們了解,華孚車用客戶組合涵蓋數家歐系 OEM 與美國電動車 OEM。值得注意的是,在美國電動車領導廠商的帶動下,北美 OEM 營收佔比由 2020 年的 23% 成長至 2022 年的超過 45%。我們預估未來兩年歐系與美系 OEM 營收比重將進一步提高,係考量客戶加速推出電動車,且鎂鋁合金機構件在數量和面積的採用率皆呈上升趨勢。

積極擴產以支撐未來成長截至 2022 年,華孚總部和塑膠產品營運設於台灣桃園,鎂鋁合金機構件模具設計和製造則分別由中國江蘇省崑山、安徽省馬鞍山工廠負責。馬鞍山工廠二期於 2021 年完工,支撐 2022 年營收成長 47%。因應強勁的汽車產業需求,公司持續積極擴產。中國含山新廠已接近完工,佔地 6.33 萬平方公尺,建築樓板面積 7.6 萬平方公尺,預計將於 3Q23 進入生產,當產能達滿載時,預估年營收貢獻將達人民幣 8 億元。此外,公司 2023 年4月取得馬鞍山一筆 10.4 萬平方公尺土地,供進一步擴產之用。儘管所提供的細節有限,然其面積與現有馬鞍山廠不相上下,顯示年營收貢獻不會少於 60 億元。換言之,當全部計畫中廠區產能滿載時,公司年營收可望達 2022 年水準的 2.3 倍以上,我們認為此可能發生於 2025 年中。

未來財報呈跳躍式成長凱基預估 2022-24 年營收和獲利 CAGR 達 46%、116%,2023 與 2024 年EPS 為 4.85 元、7.88 元華孚 1Q23 營收 13.4 億元創新高,EPS 達 1.04 元,分別年增 44%與100%。展望近期,我們預估 2Q23 營收 15 億元,季增 12%、年增 63%,EPS 為 1.09 元,季增 5%、年增 1,134%。鑒於汽車電動化和數位化蔚為趨勢、OEM 持續採用輕量化解決方案、公司滲透全球 OEM 和一線供應商且持續擴產,我們預估 2022-24 年營收 CAGR 46%,2024 年營收達 88.4 億元。考量 2022-24 年營益率走升,我們預估華孚 2022-24 年獲利將穩健成長,CAGR 達 116%,帶動 2023 與 2024 年 EPS 分別達 4.85 元、7.88 元。雖然我們預期單季毛利率將反映產品與客戶組合變化而波動,但仍正面看待公司中長期毛利率走勢,預估產品組合將朝更高複雜度和大尺寸零件邁進,分別推升 2023-24 年毛利率 3.5、1.4 個百分點至 30.8%、32.2%,對比2022 年 27.3%。隨經濟規模擴大,我們預估 2023-24 年營益率將增加8.0、3.1 個百分點至 16.9%、20.0%。

營收與利潤率成長優於同業雖然華孚營業規模仍落後部分中國同業,但為最純粹的鎂鋁合金供應商,2022 年鎂鋁合金佔總營收 97%。我們認為公司具備受惠車用鎂鋁合金採用量上升的條件,且能避免其他事業部任何潛在的稀釋性。因此,我們預估華孚 2021-24 年營收 CAGR 將達 46%,明顯高於中國同業,我們認為領先的營收成長性亦為積極產能擴充計畫所帶動,主因預估產值成長將高於產業平均。除跳躍式營收成長之外,華孚利潤率擴張亦為同業中最穩健。即使 2021 年原物料價格波動,我們仍見到公司支撐毛利率上升趨勢的能力,並預期此趨勢將延續,主因產品組合與產能利用率改善,以及經濟規模的效益顯現。基於此,對比同業今年持平或衰退的營益率預估,華孚營益率可能將於今年顯著跳升。

華孚於 1950 年成立、2004 年上市,提供各式應用之輕量化金屬零件,1997-2017 年期間以 IT 為主軸,其後則轉為車用導向。公司供應車用鎂鋁合金零組件予中高階車款,車用營收 2019-22 年CAGR 達 42%,2022 年車用營收比重近 90%。公司主要在中國安徽省馬鞍山生產鎂鋁合金零件,目前正積極擴張產能。

華孚.pdf (1.1 MB)

華孚.pdf (1.1 MB)  華孚 (3).pdf (834.46 KB)

華孚 (3).pdf (834.46 KB)  華孚 (2).pdf (688.91 KB)

華孚 (2).pdf (688.91 KB)