3661.TT 世芯-KY美國成為世芯營運重心 地緣政治風險降低公司簡介世芯-KY 營運模式與創意(3443)、智原(3035)相近。主要為 IC 開發設計(NRE)與量產服務,4Q22 HPC 營收占比 86%,為公司主要的業績來源。若以製程別來看,7nm以下先進製程佔營收占 71%、16/12 nm 占 17%。

買進 1400【前次投資建議】買進,1400【大盤指數/股價】15915 / 1255

重點摘要

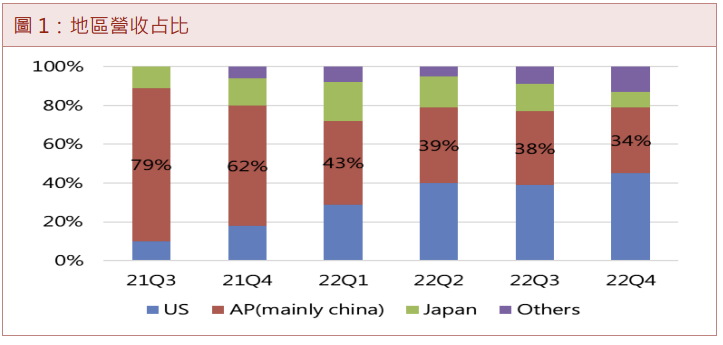

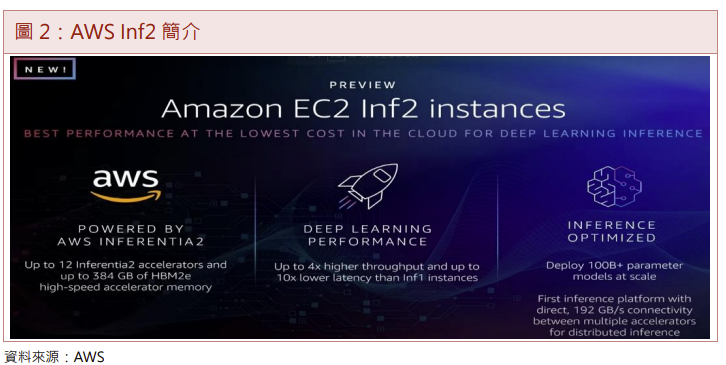

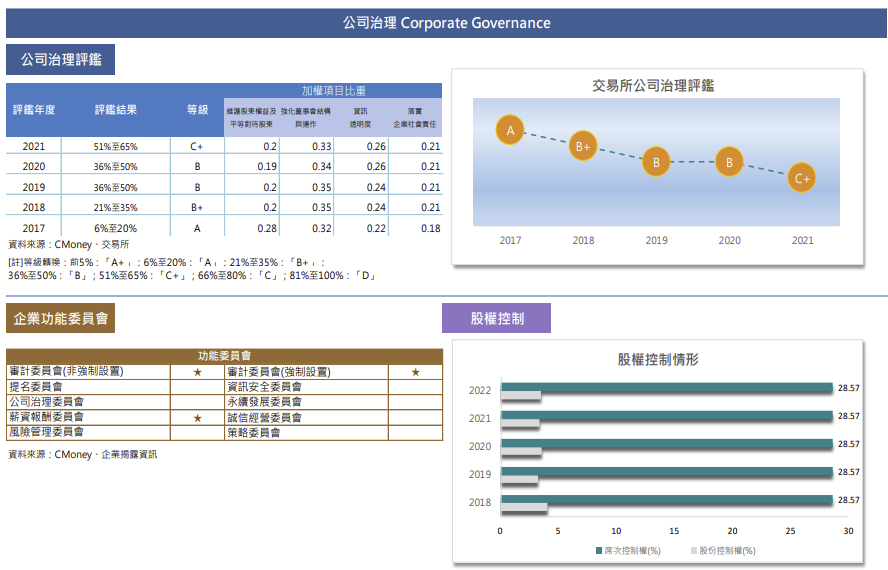

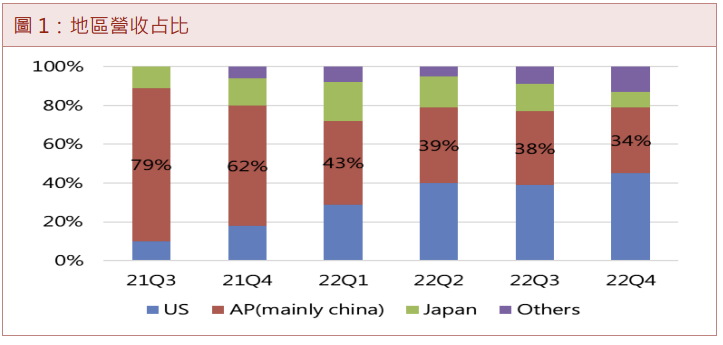

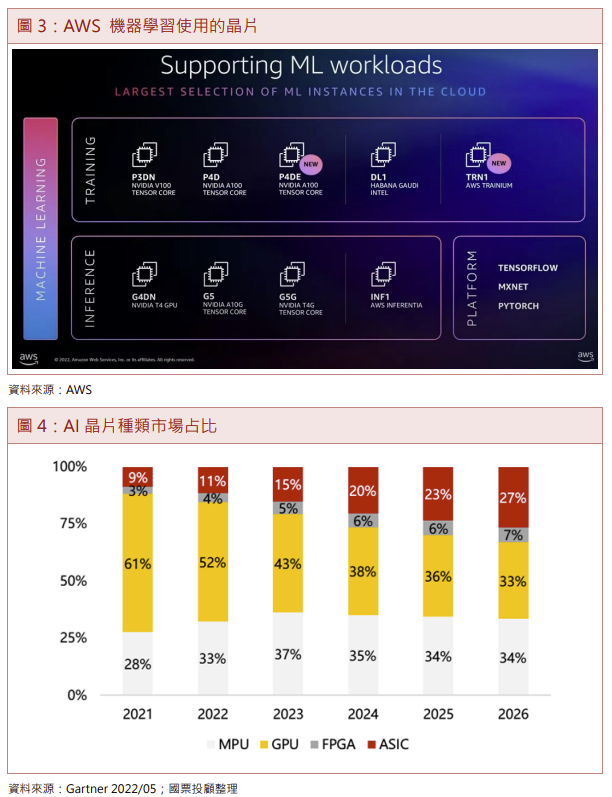

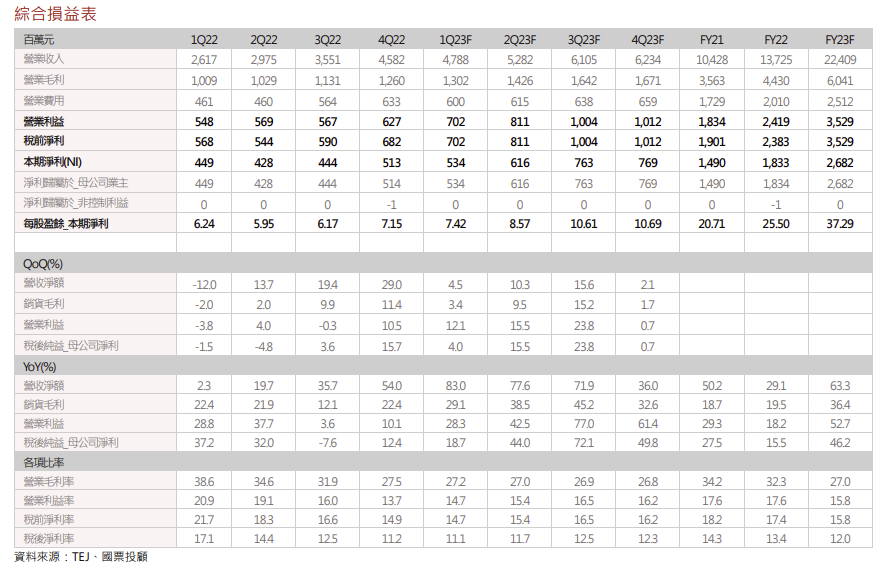

市場高度期待公司取得專案 Inf2市場關注 2023 年世芯-KY 是否取得 AWS 機器學習 AI 加速器(Inf2)vendor selection 預計 2Q23 底確定,3Q23 專案開始。近期 CSP 產業普遍下修資本支出,AWS 可能延長目前世代的產品生命週期,因此預估次世代晶片量產最快要到 2026 年。由 AWS 晶片使用策略可觀察到,公司在 AI 學習及推論皆有自行開發 AISC(TRN 系列及 INF 系列),調研機構 Gartner 預估 AI 晶片中,ASIC 成長性將優於 GPU、FPGA 等其他種類,國票推論主要原因為隨著 AI 演算法逐漸成熟且使用場域固定後,ASIC 的成本及效率將優於通用型功能導向的 GPU。世芯-KY 營運重心轉往美國,地緣政治之營運風險降低國票預估 1Q23 營收 47.9 億元,QoQ+4.5%,YoY+83%,02/2023 月營收月減,係因客戶修改 testing program,出貨將遞延到 03/2023 或04/2023,毛利率 27.2%,稅後 EPS 7.42 元。世芯-KY 公布 02/2023自結,稅前盈餘 1.73 億元,YoY+22.9%,EPS 2.4 元,02/2023 自結EPS 佔全季約 3 成,符合投研部預期。世芯-KY 在手案件中,僅有一件受到美國商務部工業暨安全局(BIS)中國晶片禁令影響,該案件為壁仞科技 GPU,但該案件僅占世芯-KY 4Q22營收 1%~2%,影響甚小。BIS 禁令主要針對 HPC 及軍規產品限制,依據 BIS 出口管制分類號碼 3A090 為傳輸速度 600G/s 以上晶片(對標Nvidia) A100/H100 高階晶片),現階段世芯-KY 客戶的產品規格尚未達禁令標準,但中長期來說,當客戶產品往 5nm 製程發展,就可能遭禁令限制。世芯-KY 2021 年中國營收占比約 71%,2022 年逐季下降,預估2023 年將降至 20%以下,營運重心轉往美國,預估 2023 年美國營收占比>60%。本次未調整財務預估,維持買進投資建議並重申目標價 1,400 元公司營運重心由中國轉往美國,未來公司面臨地緣政治風險可望降低,過去五年世芯-KY PE 區間 20X~45X,目前 PE 34X,位於歷史區間中上緣,市場 AI 商機討論度提升,加上公司營運展望正向,評價仍有上調空間,投研部維持買進投資建議並維持目標價 1,400 元(2023F PE 38X)。

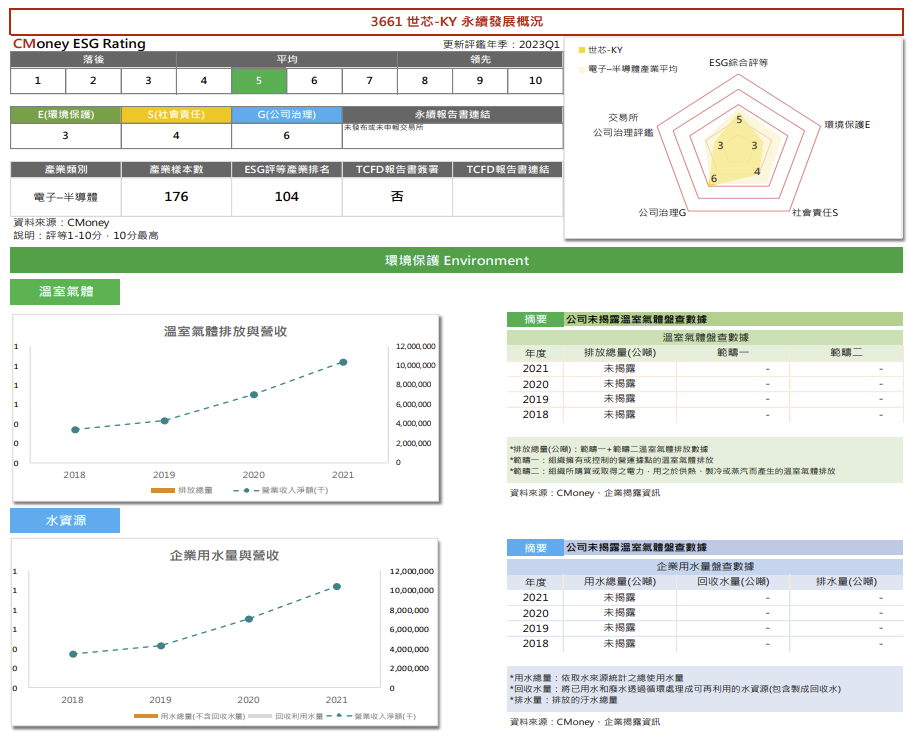

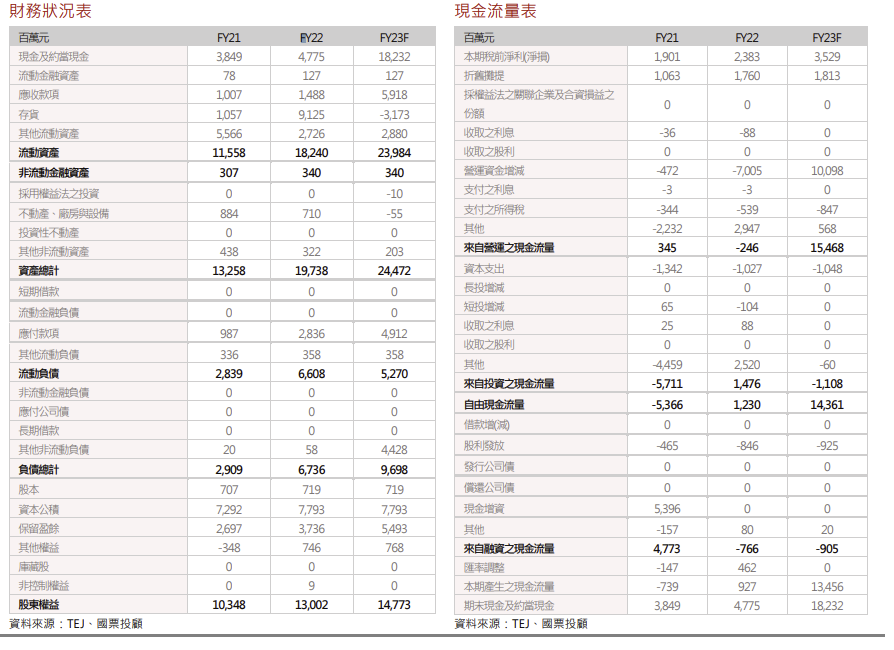

公司基本資料流通在外股數(百萬股) 72市值(百萬元) 90,4573M 平均日成交值(百萬元) 5,101外資持股率(%) 50.28投信持股率(%) 17.53董監持股率(%) 2.98重點財報解析百萬元 FY21 FY22 FY23F營業收入 10,428 13,725 22,409營業利益 1,834 2,311 3,529母公司本期淨利 1,490 1,834 2,682EPS(元) 20.71 25.69 37.29每股現金股利(元) 11.80 12.86 18.65每股淨值(元) 146.39 180.65 205.39本益比(x) 58.81 48.85 33.65本淨比(x) 8.57 6.95 6.11殖利率(%) 0.94 1.02 1.49

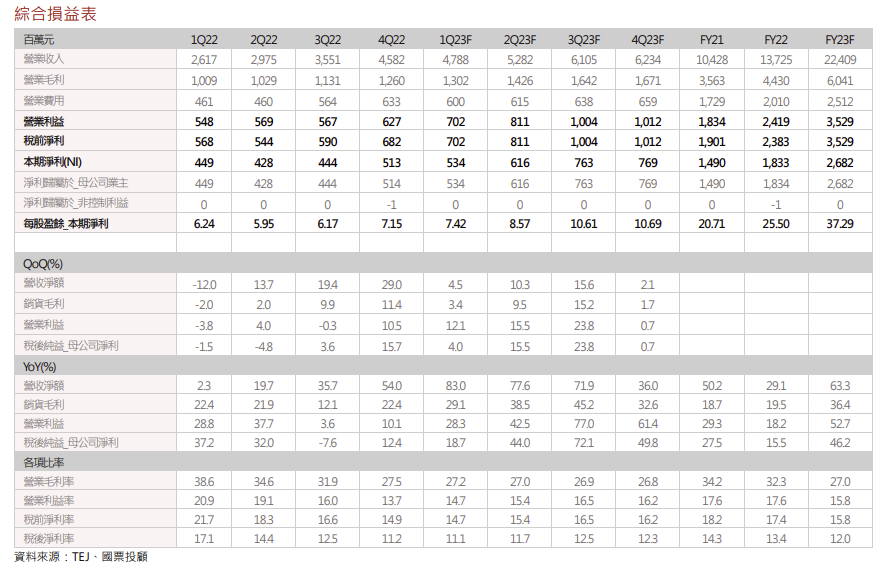

世芯-KY 營運重心轉往美國,地緣政治之營運風險降低國票預估 1Q23 營收 47.9 億元,QoQ+4.5%,YoY+83%,02/2023 月營收月減,係因客戶修改 testing program,出貨將遞延到 03/2023 或 04/2023,毛利率27.2%,稅後 EPS 7.42 元。世芯-KY 公布 02/2023 自結,稅前盈餘 1.73 億元,YoY+22.9%,EPS 2.4 元,02/2023 自結 EPS 佔全季約 3 成,符合投研部預期。世芯-KY 在手案件中,僅有一件受到美國商務部(BIS)中國晶片禁令影響,該案件為壁仞科技 GPU,但該案件僅占世芯-KY 4Q22 營收 1%~2%,影響甚小。BIS 禁令主要針對 HPC 及軍規產品限制,依據 BIS 出口管制分類號碼 3A090 為傳輸速度 600G/s 以上晶片(對標 Nvidia) A100/H100 高階晶片),現階段世芯-KY 客戶的產品規格尚未達禁令標準,但中長期來說,當客戶產品往 5nm 製程發展,就可能遭禁令限制。世芯-KY 2021 年歷經客戶飛騰列入實體清單後,中國地區營收占比逐季下降,2021 年中國營收占比約 71%,2022 年逐季下降,預估 2023 年將降至 20%以下,營運重心轉往美國(圖 1),預估 2023 年美國營收占比>60%,世芯-KY 表示之後仍會持續經營中國客戶,但會留意單一客戶的營收曝險。

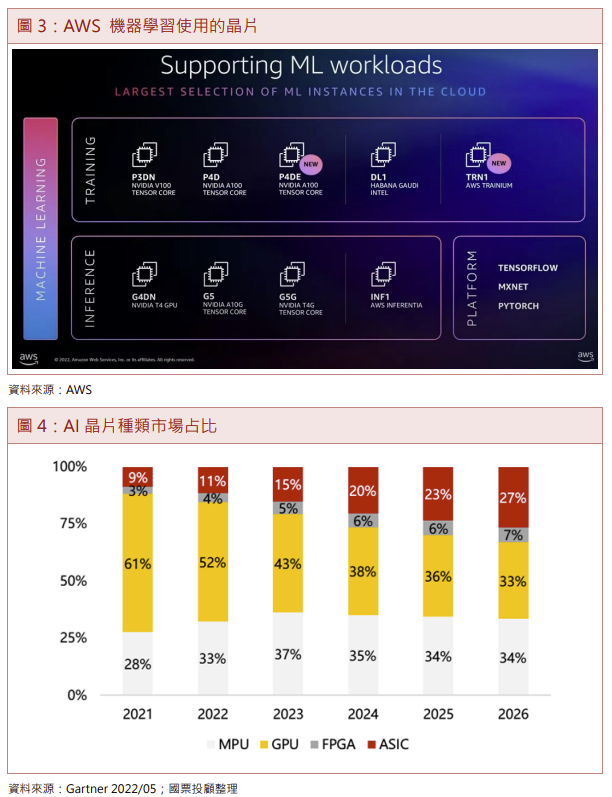

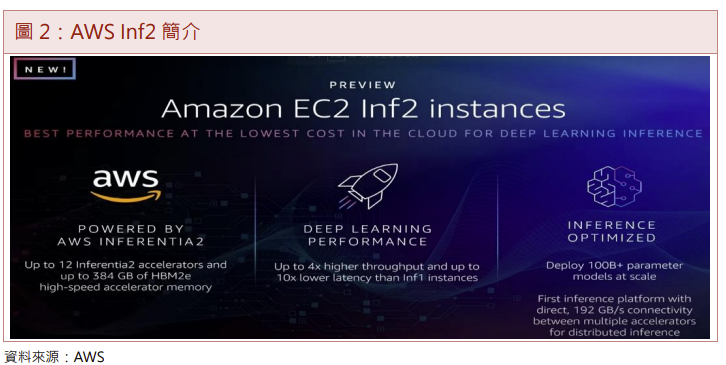

市場關注 2023 年世芯-KY 是否取得 AWS 機器學習 AI 加速器(Inf2,圖 2),Inf2vendor selection 預計 2Q23 底確定,3Q23 專案開始。近期 CSP 產業普遍下修資本支出,AWS 可能延長目前世代的產品生命週期,因此預估次世代晶片量產最快要到 2026 年。由 AWS 晶片使用策略可觀察到,公司在 AI 學習及推論皆有自行開發 AISC (Trn 系列及 Inf 系列,圖 3),調研機構 Gartner 預估 AI 晶片中,ASIC 成長性將優於 GPU、FPGA 等其他種類(圖 4),國票推論主要原因為隨著 AI 演算法逐漸成熟且使用場域固定後,ASIC 的成本及效率將優於通用型功能導向的 GPU。

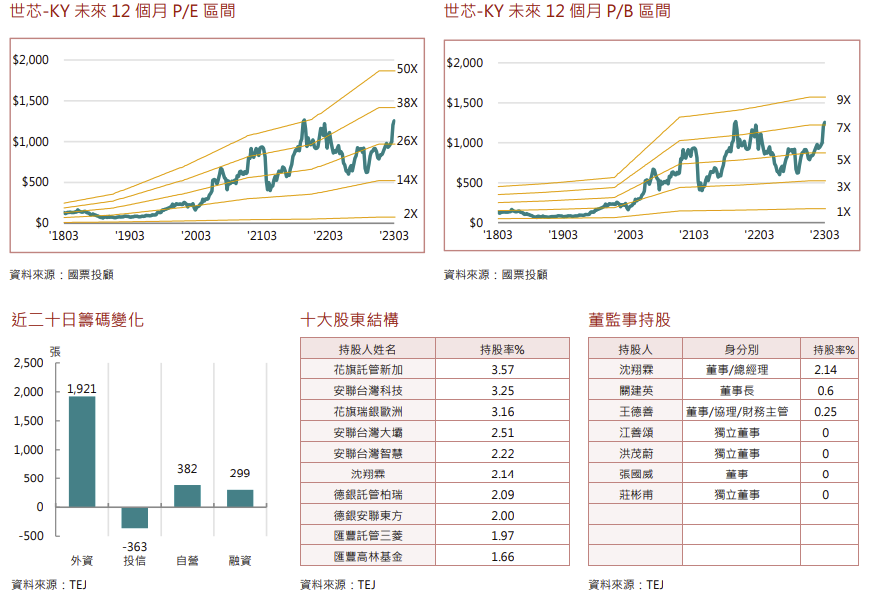

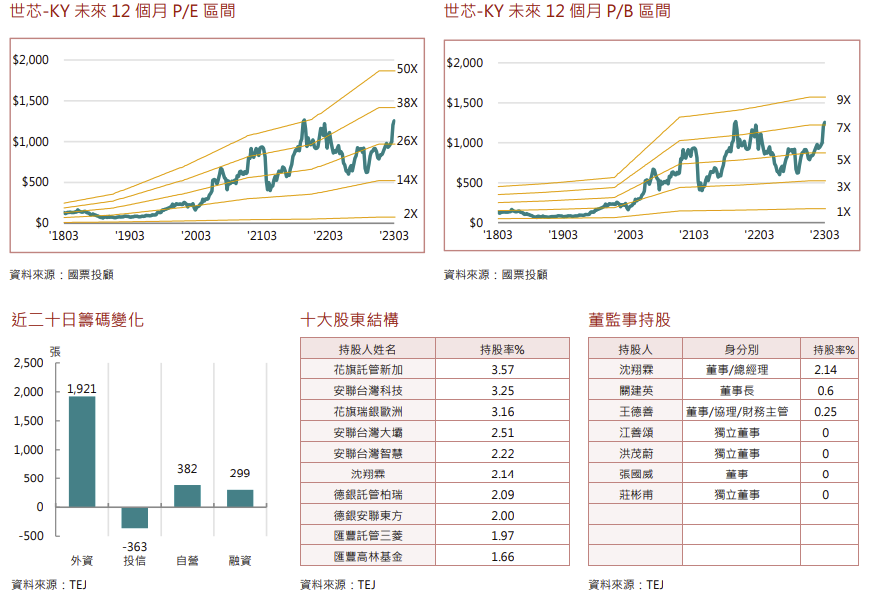

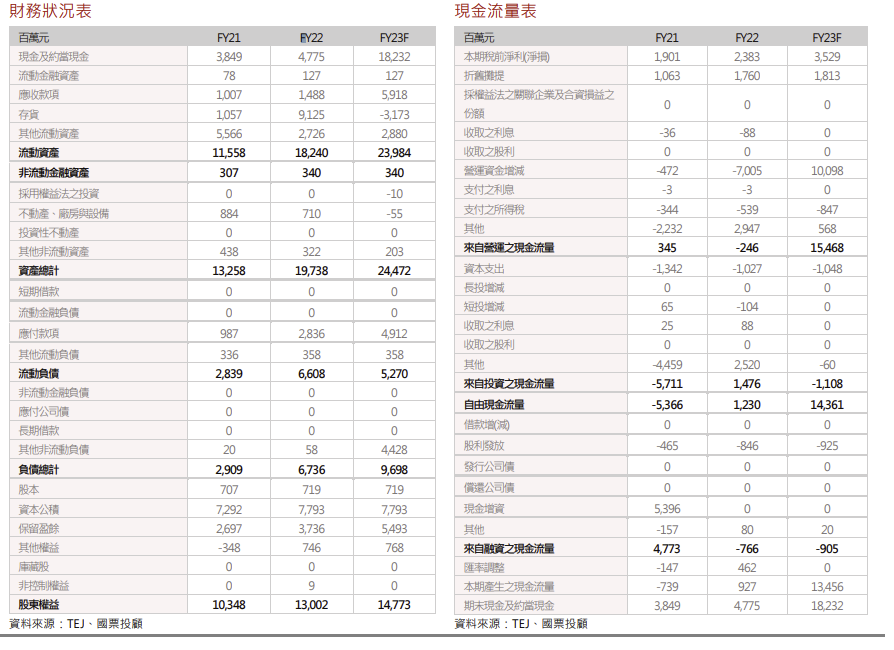

2023 年成長動能強勁目前世芯-KY 新開案 NRE 營收以 7nm 以下為主,需求維持穩定,Turnkey 方面,HPC 相關產品需求強勁可延續至 2025 年,由於 ABF 載板供應商由南電(8046)一家,增加欣興(3037)等供應商,產能將可充分支持,且良率已趨穩。投研部預估2023 年營收 224.1 億元(約 7.5 億美元,稍低於市場預期的 8 億美元),YoY+63.3%,由於量產營收貢獻增加,預估毛利率 27%,YoY-5.3ptts,因人力持續擴編,預估營業費用 25.1 億元,YoY+18.6%,稅後 EPS 37.29 元,YoY+46.2%。本次未調整財務預估,維持買進投資建議並重申目標價 1,400 元2021 年以來 ABF 缺料問題已充分解決,且營運重心由中國轉往美國,未來公司面臨地緣政治風險可望降低,過去五年世芯-KY PE 區間 20X~45X,目前 PE 34X,位於歷史區間中上緣,市場 AI 商機討論度提升,加上公司營運展望正向,評價仍有上調空間,投研部維持買進投資建議並維持目標價 1,400 元(2023F PE 38X)。

世芯-KY (3).pdf (446.99 KB)

世芯-KY (3).pdf (446.99 KB)  國票3661世芯-KY08262024.pdf (819.36 KB)

國票3661世芯-KY08262024.pdf (819.36 KB)  國票3661世芯-KY03272023.pdf (1.23 MB)

國票3661世芯-KY03272023.pdf (1.23 MB)  世芯-KY (3).pdf (632.68 KB)

世芯-KY (3).pdf (632.68 KB)  世芯-KY.pdf (648.56 KB)

世芯-KY.pdf (648.56 KB)  世芯.pdf (651.16 KB)

世芯.pdf (651.16 KB)  3661世芯-KY08212023.pdf (821.02 KB)

3661世芯-KY08212023.pdf (821.02 KB)  世芯-KY (2).pdf (629.37 KB)

世芯-KY (2).pdf (629.37 KB)